149,587

149,587

在合规压力下,红黄蓝转型姗姗来迟。

日前,红黄蓝发布公告称,公司将全面剥离国内直营幼儿园业务,转而在B端和海外学前教育板块发力。

回想上市之际,创始人史燕来在纽交所大谈“直营带加盟,加盟促直营”的模式。此后,尽管虐童事件频发,但红黄蓝直营幼儿园的学生人数还是在稳定增长。

如今,红黄蓝为何要切割这条业务线?

虐童风波,直营园岿然不动

“直营带加盟”是红黄蓝创始人史燕来在上市之初就确定的发展战略。以直营业务作为排头兵,将直营园的品牌口碑打响,再在全国拉动加盟,红黄蓝的轻资产扩张得以成功营运。

这套模式明显起了作用,2017年红黄蓝在全国只拥有85所直营幼儿园和210所加盟幼儿园。但到2020年底,红黄蓝在全国拥有98所直营幼儿园、246所加盟幼儿园、5个直营和1158个加盟的游戏与学习中心。此外,在新加坡还有19家直营和6家加盟的幼儿园,以及33家直营和3家加盟的学生托管中心。

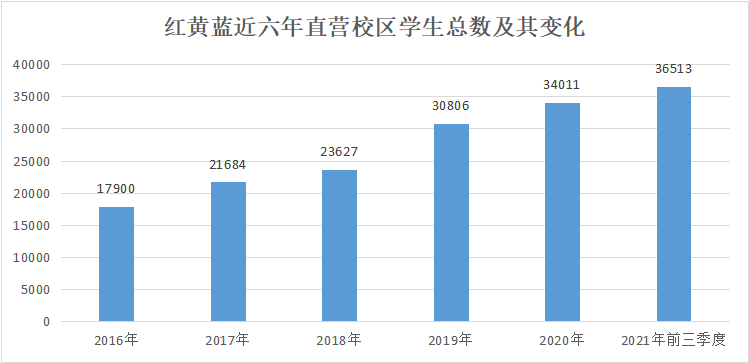

在拉动加盟外,直营校区的表现非常强势。自2016年以来,红黄蓝直营校区的学生总数逐年攀升,从2016年的17900人,到2020年的34011人,增长逾九成。

2021年前三季度,直营校区学生总数为36513,已经超过2020年全年学生数量。虽然财报中没有指明直营校区带来的收入,但从学生数量看,直营业务依然在快速发展。

尽管2017年虐童风波沸沸扬扬,但似乎没能打消家长对红黄蓝的信心。数起虐童事件之后,直营园成为红黄蓝品牌最后的“救命稻草”。

实际上,回顾红黄蓝过往的风波,出现安全问题的既有加盟园,也有直营园,加盟并非虐童原罪,但红黄蓝对“亲生的”直营园尤其宽容,而将整改重点放在了加盟园身上。

2017年,红黄蓝在北京一家直营园所被曝虐童。受害儿童被老师用针扎、喂不明药片,甚至被猥亵。事件经媒体报道后引发广泛关注,幼儿的安全问题一度成为大众关注的焦点。彼时刚上市的红黄蓝也受到影响,股价震荡,品牌形象更是大打折扣。

这起事件后,红黄蓝整改的是加盟园。2018年虐童案一审宣判,红黄蓝官方微博曾宣布暂停幼儿园品牌加盟业务,优化提升对现有加盟商服务支持与管理。

而家长对红黄蓝直营园的信心好像十分坚固,直营园学生人数也不断上升。提及为何对红黄蓝不离不弃?有家长曾对蓝鲸教育表示,“出事的多为加盟店,自家孩子所在的园所,老师很受孩子喜欢,同时连锁店意味着品牌大,不担心幼儿园跑路。”

由此看来,不管从业务发展,还是品牌价值、家长吸引力,直营园都是红黄蓝最有价值的资产之一,如今突然全部剥离,不禁让人疑惑,红黄蓝为何要做这赔本的买卖?

剥离,大势所趋

合规,是公告中给出的直接原因,其中尤其提到了《国务院关于深化学前教育改革规范发展的意见》、《民办教育促进法》、《学前教育法实施条例(征求意见稿)》的影响。

具体来看,《国务院关于深化学前教育改革规范发展的意见》提到,民办园一律不准单独或者作为一部分资产打包上市,上市公司不得通过股票市场融资投资营利性幼儿园,不得通过发行股份或者支付现金等方式购买营利性幼儿园资产。

《民促法》规定,任何社会组织和个人不得通过兼并收购、协议控制等方式控制实施学前教育的非营利性民办学校。

《学前教育法实施条例(征求意见稿)》第二十七条要求,社会资本不得通过兼并收购、受托经营、加盟连锁、利用可变利益实体、协议控制等方式控制公办幼儿园、非营利性民办幼儿园。

同时,《征求意见稿》还强调,幼儿园不得直接或者间接作为企业资产上市。上市公司及其控股股东不得通过资本市场融资投资营利性幼儿园,不得通过发行股份或者支付现金等方式购买营利性幼儿园资产。

虽然红黄蓝早早“上岸”,但在现行法规下,作为上市公司,仍然面临被强制剥离幼教资产的风险。2018年监管发文后,红黄蓝开盘直接跌逾30%,不到3分钟,跌幅即扩大至52%触发熔断。复牌后继续扩大到56%,并再度熔断。

自2017年红黄蓝上市后,不少上市公司将幼教作为跨界教育的突破口,如今几乎都处在生存空间压缩的阴影中。因此,剥离幼儿园成为不少上市公司断尾求生的共同选择。

A股市场上,秀强股份旗下曾拥有全人教育、江苏童梦、南京秀强、徐州秀强四家幼教公司,教育业务涉及直营幼儿园、幼儿园运营管理服务输出等。2019年6月,公司作价2.8亿元出售幼教资产,并于7月初完成幼教资产交割。2019年末,威创股份剥离旗下幼教资产,以3.03亿元转让可儿教育70%股权。

港股市场上,博实乐剥离旗下68所幼儿园,枫叶教育停止经营原有非营利性幼儿园。今年年初,宇华教育曾发布公告称已为旗下5所幼儿园寻找潜在买家,但尚未找到任何潜在买家。

剥离幼教资产或推动幼教业务转型,已经成为了大势所趋,红黄蓝剥离直营幼儿园也确实事出有因。但消除合规风险后,几乎“裸泳”的红黄蓝,真的能够轻装上阵吗?

“裸泳”难上岸

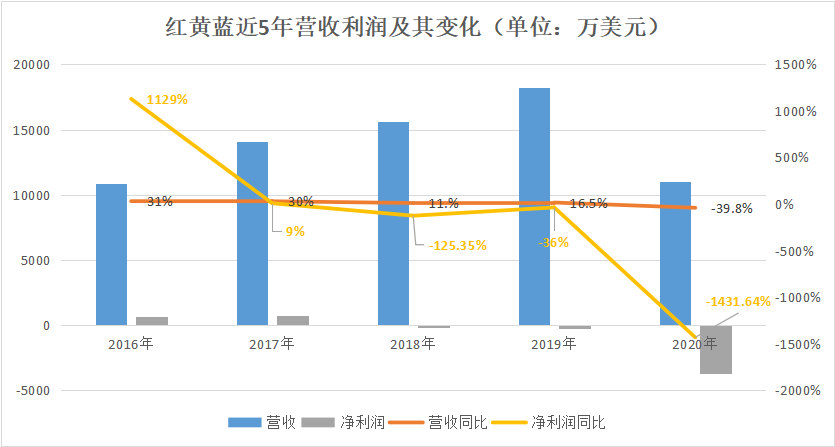

让人担忧的是,红黄蓝的经营困境仍未完待续。2016-2019年,红黄蓝的营收逐年增长,但增速明显放缓,尤其2020年,营收同比下降39.8%,这也是近五年营收第一次出现下降。

净利润的形势更加不容乐观,自2018年由盈转亏以来,红黄蓝的业绩出现持续亏损。2020年更是大亏3728万美元,同比扩大1431.64%。2021年,红黄蓝的亏损态势仍在持续,Q1净亏损171.4万美元,Q3净亏损220万美元,虽然同比亏损收窄,但这两个季度的净亏损几乎已经和2018年及2019年度净亏损持平。

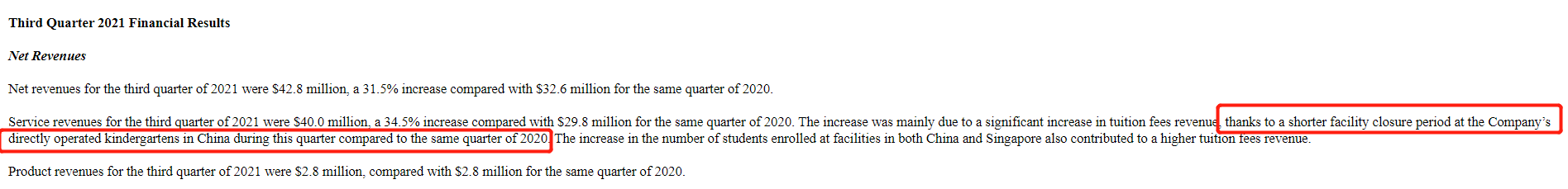

2021年Q3,红黄蓝实现营收4280万美元,其中服务收入为4000万美元,同比增长34.5%,产品收入为280万美元,同比持平。对于服务收入增长的原因,财报中称主要是因为和2020年同期相比,国内直营园区关闭时间较短。同时,中国和新加坡校区学生数量的增长也导致了收入上涨,这进一步显示出国内直营园对红黄蓝业绩的影响力。对于还未从经营难题中纾困的红黄蓝,选择在此时剥离所有直营幼儿园,无异于雪上加霜。

而未来,红黄蓝在公告中称,国内业务将转向B端,为教育机构提供跨品牌、内容、系统、培训等服务。另一方面,公司还将在新加坡和海外继续发展学前教育。

听起来似乎可行,但细看下来,这样的选择恐怕难以弥补直营园的缺口。有业内人士分析称,在大力推进普惠建设过程中,幼教公司的B端业务收入会受到一定影响。

海外业务方面,截至2020年12月31日,红黄蓝在新加坡仅有19家直营和6家加盟的幼儿园,以及33家直营和3家加盟的学生托管中心。和国内的机构数量相比,新加坡的业务发展仍处于初期,暂且无法替代国内业务成为营收支柱。

或许红黄蓝能在海外通过收并购继续扩张?遗憾的是,持续的亏损已经给红黄蓝的现金流造成了压力。截至2021年9月30日,公司现金及现金等价物总额为7770万美元。相比之下,截至2018年12月31日为1.041亿美元,截至2019年12月31日为6870万美元。

在这样的情况下,红黄蓝相对缺乏富余的资金扩张,海外业务短期内恐怕无法报太大的期待。剥离全部直营幼儿园后,几近“裸泳”的红黄蓝,似乎再难“上岸”。