128,419

128,419文|阿尔法工场 阿鹦

用“屋漏偏逢连夜雨”形容现在的白酒,可以说不为过。

“禁酒令”的传闻还在发酵,叠加某机构流传出的调研纪要,市场对白酒板块的预期和信心骤降。

10月31日,徽酒“大哥”古井贡酒(000596.SZ)再遭到空头一击,当日收盘价197.06元,击穿200元大关。

在过去17个交易日内,古井贡酒最大回撤超30%,创出了近2个月的新低。

让人意外的是,在9月30日古井贡酒还曾创出278.73元的年内新高,距离创历史新高仅有一步之遥。

和市场质疑动作不同的是,下跌途中,券商集体发文,一致看好古井贡酒。

作为今年业绩增速最快的酒企之一,古井贡酒被机构认为是最有可能跑出超额收益的酒企。

券商研报 来源:慧博

此次调整后,投资者应该以怎样的眼光来审视古井贡的未来?

01、预期、预期

截至10月31日收盘,中证白酒指数(399997.SZ)今年累计下跌33.61%,古井贡酒下跌18.43%。但总体来看,古井今年表现依旧比中证白酒行业指数好上不少。

古井贡酒、中证白酒指数走势对比图,来源:Wind

自2016年白酒市场结构化升级以来,几乎每一年,都有白酒企业走出牛市行情。

但古井近日的连续下挫成为热议的话题,出乎市场的预料,也伤了股民的心。

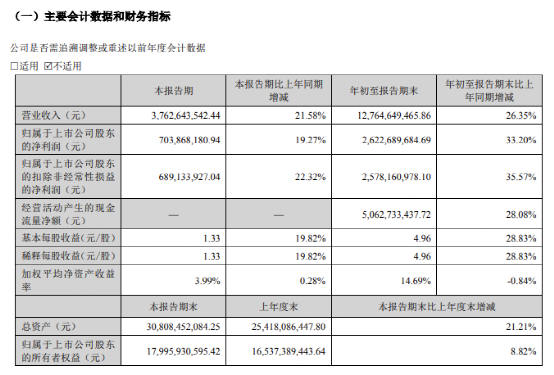

财务数据,来源:古井贡酒2022年三季度报告

其原因,从古井贡酒业绩快报看,或许能发现一些端倪。

古井贡酒三季度营收同比增长21.58%,净利润同比增长19.27%。增长确实略低于此前市场预期,这可能是导致投资者用脚投票的原因之一。

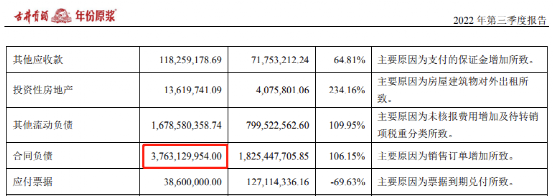

合同负债金额,来源:古井贡酒2022年三季报报告

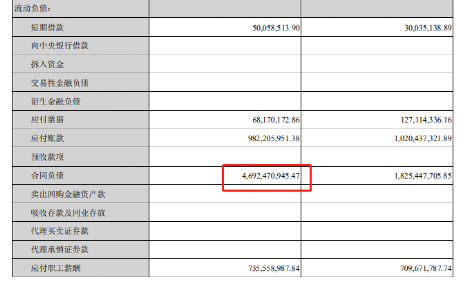

合同负债金额,来源:古井贡酒2022年一季度报告

再来看看代表未来业绩支撑的合同负债。

一季度末,古井贡酒合同负债余额猛增至47亿元。而三季度末,古井合同负债37.63亿元,相较二季度,仅增加了3亿多元。

合同负债按季度呈现减少态势。这说明,古井贡酒的订单集中在一季度,二三季度的销售增长并不快,主要以消化库存为主。

公司增长,的确是核心指标。

为满足买方眼中优秀投资标的需求,公司想要在股票市场获得更多的超额收益,业绩就得不断地超越预期,难度之大可想而知。

一旦业绩没有超预期甚至不达预期,股票筹码结构很有可能松动,甚至导致资金出现恐慌性出逃。

除了业绩本身,古井贡酒的下跌,在更深层次意义上,代表什么?

行业宏观上,白酒动销略不及去年同期,渠道库存有所增加,这些都压制了白酒板块的景气度。

同属次高端白酒代表企业之一的山西汾酒(600809.SH)毫无征兆地接连下跌,也从侧面反映出,市场在压缩白酒股的估值。

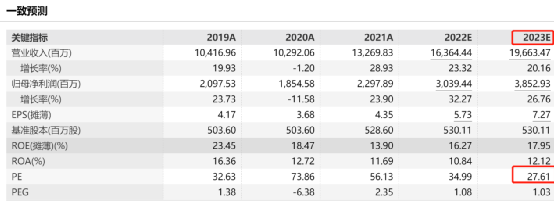

根据Wind显示的机构平均盈利预期,古井贡酒明年的市盈率27.6倍,处于近3年相对低估的位置。

一致盈利预测,来源:Wind

但仅有安全边际还不够,以往在市场中遭遇价值毁灭的上市公司并不少见。因此,古井贡酒未来的成长性才是关键。

02、“全国化”定成败

复杂多变的市场环境,前景晦暗不明。还能让买方“高看一眼”,古井贡酒确有可圈可点的优势。

这些优势,大致可归结为如下两点:

1、安徽省内白酒主流价格带有提升空间。

2、古井贡酒全国化战略稳步推进。

其一, 最近几年,安徽省的GDP增速一直处在全国前列。自2016年以来,全省社会消费零售总额由1.27万亿提升至2.15万亿,五年复合增长率为11.1%。

安徽城镇居民可支配收入,从2.92万元增长到4.3万元,年复合增长率高达8.05%。

经济高速增长之外,安徽也是白酒消费大省。根据《中国白酒地图-2021中国白酒消费洞察报告》,安徽省人均平均单次饮酒量排名全国第三,仅次于四川和云南。

强大的“饮酒力”,让投资者看到了安徽巨大的消费升级机会。

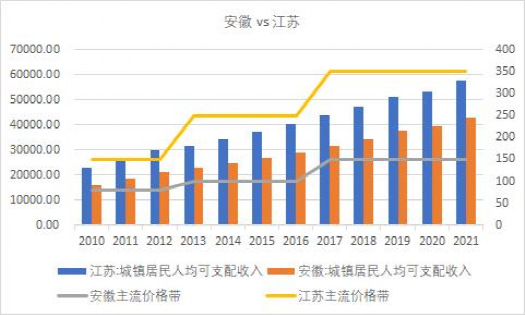

来源:Wind,中泰证券,阿尔法工场整理

2017年后,徽酒加速升级。省内白酒主流价格带,从70元上涨到120元-200元之间。

根据中泰证券预计,目前安徽省内白酒市场规模约为350亿。在产业升级不断推动下, 2024年省内白酒市场规模有望达到400亿。

以主要竞争对手江苏为例,其主流价格带升级至300元以上,属次高端价格带。苏酒消费升级能领先于徽酒一整轮,主要还是因为人均收入水平较安徽省更高。

如类比江苏省的人均收入和白酒消费情况,伴随着安徽省内新兴产业顺利升级、人均消费水平快速提升,徽酒“老大”古井贡酒,想必仍有提价空间。

如能顺利提价,古井贡酒的利润增速也就有保证。

因此,能否成功挤进次高端白酒市场,是推动产品和品牌复兴的关键,更关乎古井贡酒生死存亡。

2018年以来,古井贡酒瞄准次高端市场,在空白的价格带上推出拳头产品——古20,拉升了品牌形象高度。随着古20批发价站稳550元大关,也逐渐与省内竞品拉开差距。

古20已成为古井贡酒目前重点培育的“次高端”大单品。

中泰证券发布的《古井贡酒研究报告》,也认为徽酒有进一步缩小与苏酒差距的趋势。

其二,对于区域型白酒而言,布局全国化市场十分关键,甚至算是老生常谈。对古井贡酒而言,亦是如此。

但古井贡酒的首次“出征”并不顺利。

早在2015年,古井就开启了全国化布局,当时将突破口选在河南。

但河南白酒市场长期以来竞争激烈,特别是中低档白酒,几乎是完全竞争态势。

古井选择价位较低的古井献礼、古5等产品率先进入河南,无疑会陷入暗无天日的价格厮杀战,战略上的“投入产出比”很低。

作为古井全国化的第一步,主打低端产品,不仅会矮化品牌自身高度,也使品牌在消费者心中的第一印象很低。最终,古井的首次“破圈”,以折戟沉沙告终。

那么,新一轮布局全国化,古井贡酒能得胜而归吗?

安徽的白酒市场竞争激烈。中低端白酒趋于饱和,高端和次高端市场份额,被外省白酒品牌持续进攻。

在这种形势下的2020年,古井贡酒东进南下,攻城掠地,再一次打响了徽酒全国化的战役。

目前,江苏已成为古井贡酒的省外第一大市场,山东、河北、江西等地也正在导入期。

擅长渠道作战的徽酒老大,经历了2015年出省失利后,吸取教训,以古20作为旗舰产品亮相,瞄准次高端市场,将高价位产品作为重点推广对象。

在优化资源投放、加大传播力度,品牌势能逐步释放下,古井贡酒围绕江苏、河北、河南、山东等核心区域培育市场,销售规模破十亿的省区逐渐出现。

从数据上看,2021年古井贡酒的销售费用达40.08亿元,占营收比高达30.2%。

而同为竞争对手的“苏酒”洋河股份(002304.SZ),这一数值为11.6%。这表明,目前古井的重点仍在深耕渠道,不惜花费重金。

在2022年5月27日公司股东大会中,古井集团董事长梁金辉先生提到,“古20和古16作为公司次高端战略的产品,是我们这几年在推进全国化的利器。

这两个产品每年都有50%以上增长,我们提出在全国化的过程中,打造次高端的新百亿,目前进展不错。”

“全国化”即是古井贡酒做大做强的关键。

只要将全国化推进下去,之前以销售费用高著名的“营销之王”徽酒龙头,或许能得到市场某种程度上的理解。

03、股价输在“性价比”

“投资中国的核心资产就是买白酒”,这是很多所谓的“价值投资者”根深蒂固的投资观念。

简·奥斯汀的小说《傲慢与偏见》有言,对事物的定义,应该躬身亲历,而不是仅凭他人的描述来进行判断。

这同样适用于当今的白酒二级市场。

都说消费这个赛道是长坡厚雪,为什么没有人“滚雪球”滚得好?

理论上,应该积累下来几个大牛的基金管理人;但事实上,消费品行业每隔几年就会迎来一次结构和逻辑的巨大变迁。

能够真正看清变迁带来的变化、并抓住机会的人,少之又少。回测过去,总能分析得头头是道,但又有几人能够看清哪怕近在眼前的道路?

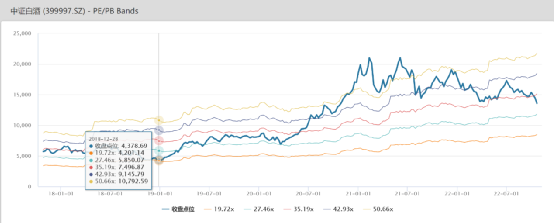

今年前三季度的市场表现中,许多高端、次高端白酒股价腰斩,但更吓人的“鬼故事”是,白酒指数估值仍不便宜——2018年底,中证白酒估值在20倍左右,而当下中证白酒的估值为33倍。

中证消费指数5年PE—BAND,来源:Wind

所以,年内业绩最领先的中庚基金经理丘栋荣,在三季报里毫不客气地指出:“拉出中证消费指数的5年PE—BAND,心头还是会一凉。

就在两年前,新消费红红火火的时候,市场的口号还是所有的消费品都值得重做一遍。在预期放缓的当下,未来的情况,可能是所有的消费品都值得重估一遍。”

虽然白酒行业,今年前三季度营收和净利均保持正增长,仍然是大消费版块里表现最好的子赛道。但缺失了高增速,行业估值中枢的下移,恐已成必然。

这次,古井贡酒的下跌,只是和同一阵营里其他“兄弟”取齐,实则属于补跌。在公司经营仍不算差的情况下,输在性价比太低。

展望未来,失去了“行业β”加持的古井贡酒,也许只能用更高的超额收益α弥补市场的信心。