142,516

142,516

第五届进博会落下帷幕,但仍持续影响你我的衣食住行,特别在吃的预制菜方面。预制菜持续火爆,国际巨头如嘉吉、正大、泰森、益海嘉里金龙鱼等企业在中国以不同的方式加快布局这一领域。

进博会上,嘉吉推出了第一款预制菜产品;正大展示了猪肚鸡等多个预制菜产品;泰森在新工厂将建设预制菜生产线;金龙鱼则以产业园区的模式集合上下游企业打出组合拳。

同时,国内企业也在不断构筑护城河,得利斯、双汇、龙大等国内巨头不断加码。

这些企业模式不同,经营逻辑不同,但目的都是满足B端市场和消费者精准需求。

在业内人士看来,预制菜心智中的显性机会在于,消费者认知中并没有代表品牌,对品类心智的抢占也是很多品牌不断加码一掷千金的最大动力。目前的竞争格局还远未到成熟期,鹿死谁手还未可期。

国际巨头的预制菜生意经

进博会上,嘉吉推出了旗下第一款预制菜产品太阳谷椰香芝士葡国鸡。该产品是嘉吉选用谷饲鸡腿肉,邀请澳门星级主厨指导研发,复刻澳门经典名菜葡国鸡。

嘉吉蛋白中国董事总经理陈冕对蓝鲸财经记者表示,嘉吉还在研发多款肉品预制菜产品,多为日、韩,东南亚等中国周边国家风味菜品。这些产品与嘉吉核心业务有关,发挥自己动物蛋白领域的优势。

“中式预制菜不是嘉吉强项,但嘉吉在日本、韩国、东南亚都有公司,把这些不同国家的产品结合对中国消费者的洞察而推出。未来,这些产品主要是针对C端的产品,在商超会员店等渠道销售。不过,预制菜不会成为嘉吉的主要收入来源,但将成为嘉吉与消费者产生直接连接的品类,使消费者加强对嘉吉品牌的认知。”陈冕对蓝鲸财经记者说。

据嘉吉中国区总裁刘军对蓝鲸财经记者介绍,嘉吉在中国的业务包括铁矿石、动物蛋白、动物营养、食品配料及营养等业务,年销售收入超过千亿元。目前正在推动一些动物蛋白、食品配料等产品由B端向C端的转型,进而实现业务的持续增长和盈利。

聚焦肉制预制菜品的还有泰森。进博会上,泰森食品推出了全球首发的十翅一桶吮指卤辣风味鸡翅新品。

泰森食品公共关系高级总监周权向蓝鲸财经记者表示,未来,泰森也将在现有动物蛋白供应链的优势下布局预制菜领域,充分利用数字化转型带来的科技赋能,进一步扩大和提升更高品质的肉类蛋白质产品研发与多领域的创新合作,为中国消费者带来更多创新化、多元化、高品质的肉类蛋白质产品。

据了解,1976年,泰森推出了第一款便利的预制产品鸡肉饼。随后泰森将鸡肉切成鸡柳、鸡排和裹粉鸡块,并创造了爆米花鸡块、无骨鸡翅等产品。

“泰森作为全球的知名的肉类品牌,在中国市场消费认知度仍有待提高,泰森认为预制菜在中国将取得高速发展。通过预制菜可以提高C端消费者的认知,泰森新建的工厂都将布局预制菜产品线。”周权说。

据了解,2021年,泰森在第四届进博会上宣布正式开启数字化转型元年。2022年10月,泰森日照集群熟食智慧工厂正式投产,成为泰森中国第一家全面实施了全面数字化升级改造的工厂。南通、湖北的智慧工厂也正在加紧建设。

正大作为更加本土化的跨国企业,在预制菜的布局更加中式化。在进博会上,正大展示了猪肚鸡、佛跳墙、宫保鸡丁、酸汤鱼的中式产品。

正大集团营销管控总监马立煌对蓝鲸财经记者表示,正大作为一个拥有百年历史的粮油企业,拥有自身的产业链优势,目前的预制菜的产品也非常接近中国人消费口味。

与以上企业均不同的是,益海嘉里金龙鱼采用的是组合拳的产业园模式。在园区中,益海嘉里金龙鱼依托自身产业链和渠道优势,吸引向下游以及配套企业入驻,形成联合优势。

益海嘉里金龙鱼丰厨园区项目负责人李高烽举例对蓝鲸财经记者表示:“一个包子企业,可以使用益海嘉里的面油产品,肉品可以由园区内企业提供。这样的模式原料运输可以采用管道等方式,极大节省成本,同时供应商也可以根据加工企业需求及时调整。在下游,生产的包子也可以通过益海嘉里在商超、会员店、便利店的渠道优势,实现跨区域布局。”

据介绍,目前益海嘉里丰厨项目已在杭州、重庆等多地投产。产品包括包子、手抓饼、烧烤鳗鱼段、酸菜鱼、羊肉泡馍等产品。

巨头角逐中国预制菜市场,在里斯战略定位咨询高级顾问冯华青看来,预制菜领域是一个很大的赛道,其中包含多个具体品类。简单来看,toB的料理包和toC的家庭预制菜就是两个对供应链、品牌发展模式和经营模式截然不同的品类。toC预制菜又可以细分为多个品类,所以今天看到参与竞争的玩家极多:做速冻食品的在做预制菜、做生鲜肉菜的在做预制菜、做调味品的在做预制菜、做餐馆的也在做预制菜。

万亿市场的角逐,分化刚刚开始

巨头入局,中国预制菜市场的蛋糕越来越大。

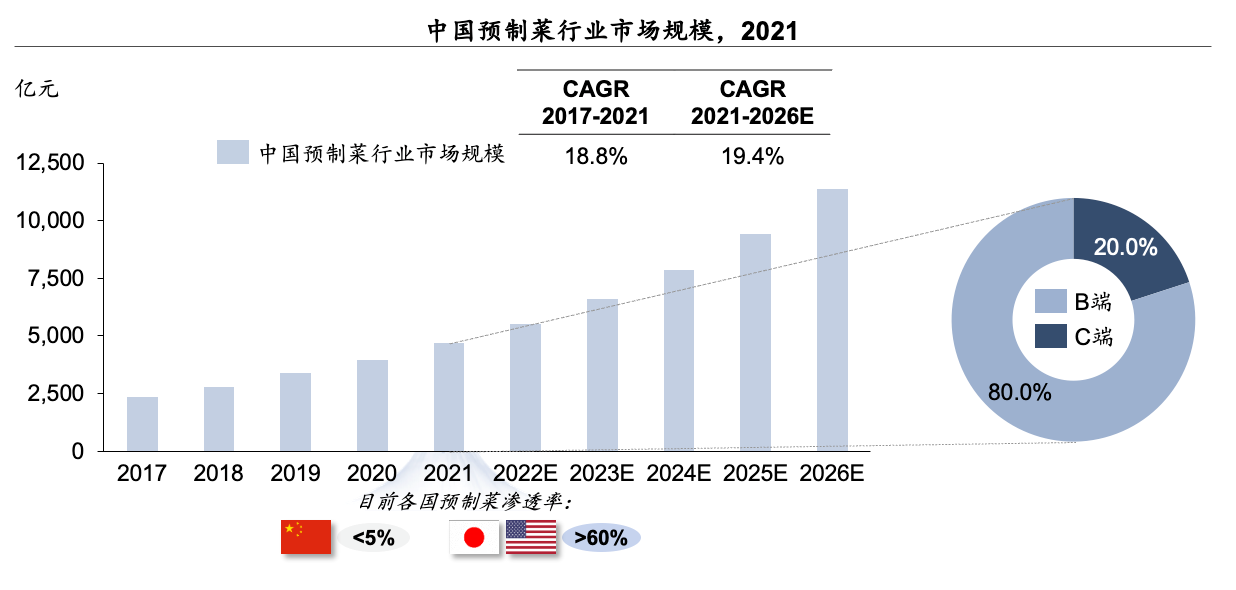

CIC灼识咨询联合蓝鲸财经发布的《预制菜行业蓝皮书》(以下简称“蓝皮书”)显示,目前我国预制菜行业需求以B端需求为主,对标日、美两国的预制菜渗透率,目前中国预制菜市场整体渗透有限,潜力可期。从需求端角度来看,B端餐饮企业需求明确,降本增效诉求下预制菜渗透率逐步提升;另一方面,疫情期间完成天然的消费者教育,C端消费习惯培育后市场有望不断扩容。同时,随着冷链基础设施的完善,预制菜有望成为下一个万亿市场。

数据显示,中国市场预制菜渗透率小于5%,日本美国预制菜的市场渗透率超过60%。2022年中国预制菜市场规模将超过5000亿元,2021-2026年的复合增长率将达19.4%,2026年市场规模约为11000亿元。

蓝皮书显示,超万亿的预制菜市场由多个因素驱动。包括冷链物流基础设施完善;市场培养逐步推进;一二线城市的中青年家庭小型化,引爆C端市场;餐饮行业降本增收产生下游B端需求;各地政策利好和监管体系逐渐完善。

春江水暖鸭先知,国内的企业最早感受到预制菜风口的信号,也在加快布局。得利斯与多家公司成立合资公司运营“齐鲜达”品牌,以扩大互联网新零售销售业务。

双汇称下一步着重发力的新产业一是上游养殖业,另一个则是预制菜业务,从产品研发、销售网络构建以及产能布局等方面发力,加快推进预制菜业务的发展,推动公司产品进家庭、上餐桌,融入一日三餐。

京东数据显示,2022年京东双11开门红28小时,门店招牌菜同比增长超200%。截至11月8日,京东预制菜销售情况增长70%,好评率超过96%,复购率超过30%。

国内外的巨头都在角逐这个领域,谁具有更大的优势?

对此,冯华青认为,心智中的显性机会在于,今天消费者认知中并没有预制菜的代表品牌,对品类心智的抢占也是巨头品牌在一掷千金的最大动力。国际巨头嘉吉、泰森、金龙鱼等在传统渠道(商超)布局和议价能力上具有显著优势。但在电商、抖音等新渠道却比国内新消费品牌具有明显劣势。目前的竞争格局还远未到成熟期,鹿死谁手还未可期。

马立煌也认为,好的预制菜产品不会被淘汰,随着市场越来越规范那些蹭热度钻空子的企业会被逐渐优化掉。

“在可见的未来,确定性的发展方向是预制菜将出现分化,某些类型的预制菜不断壮大,而某些类型的预制菜将消失。”冯华青对蓝鲸财经记者表示。

曾经烧钱火爆的趣店预制菜,现在已经销声匿迹了。