120,055

120,055“两个月前和工行约定好了,今天是提前还款的扣款日,结果工行说因为疫情要推迟扣款,但月供却在今天按时扣了,气炸了。”近日,张先生申请提前还贷被工行“放鸽子”后,在业主群让邻居支招如何投诉。

张先生的经历并非个例,受楼市销售下行等多因素影响,银行个人住房贷款业务也有所波及,为保贷款存量,原来简单的“线上提前还贷”被人为设置了多重障碍。

记者采访工行、农行、建行及中信银行贷款人了解到,目前仅中信银行能够在线上顺利申请提前还贷。

与此同时,年关将近,各大开发商都加快了推盘速度,并推出一定折扣促进楼盘去化,银行贷款业务员也积极推销各类贷款。但有房产中介在朋友圈称“贷款额度吃紧”,银行将暂停放款。

一边是“不让还钱”,一边是“贷款额度吃紧”,孰真孰假?

部分银行限制提前还贷

去年上半年,楼市成交一片向好,陈先生也在广州增城购入一套房,购入单价为2.15万元/平方米,“但当时的律所办事不力,硬生生把我贷款利率从5.25%涨到了5.65%,还差点被拒贷。”

历经一番波折后,陈先生贷款72万元购买了一套房,“后来行情又好了一阵子,单价最高到了2.25万元。再后来增城房价飙降,附近新楼盘入市单价才1.7万。”

今年来,五年期LPR多次下降,目前广州首套房商业性贷款利率仅4.3%,这更让陈先生觉得“买亏了”。

“按照5.65%利率,利息和本金都差不多了。”为减少利息支出及月供压力,陈先生决定提前偿还30万元本金,将月供额从约6600元降至约4600元。

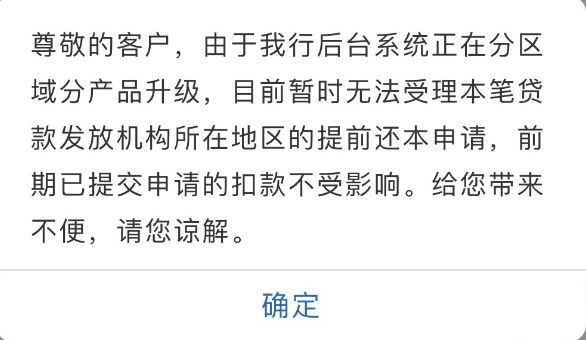

下定决心后,陈先生在建行App端申请提前还本,但App显示“建设银行后台系统正在分区域分产品升级,目前暂时无法受理本笔贷款发放机构所在地区的提前还本申请”。

待App升级完成后,陈先生再次申请时,App则显示线上提前还本额度已用完,需线下办理。拨打信贷部电话后,陈先生也得到了类似答复。受广州疫情影响,目前他仍未在线下完成提前还本申请。

同样在建设银行办理了房贷的邹先生,则被客服告知需提前30日联系贷款经办机构预约,并携带相关资料到经办行申请,“谁天天不上班跑过去呀,现在疫情这么严重还要去线下。”一番折腾下,邹先生成功办理了提前还贷,但仍需排队三个月。

多个贷款人在社交平台称,建行提前还款需排队,早在8月份就有贷款人被告知需排队两个月。

此外,据记者了解,农行提前还款也需排队等待1个月才能办理;也有部分银行仍能正常提前还款,如中信银行贷款人能直接在线上申请提前还贷,无需“排队”。

贷款人提前还款都是想降低资金成本,但专家提醒,不是所有贷款人都适合提前还贷。

诸葛找房数据研究中心首席分析师王小嫱表示,是否提前还贷要结合自身情况综合判定,首先根据还款的方式来看,等额本金比等额本息更适合提前还款;其次需要看月供在家庭收入中的占比,如果月供占比过高,可考虑提前还款;再次需要判断是否有更可靠的投资渠道,如果没有安全可靠的投资渠道,可以优先考虑提前还贷。

“目前,全国经济还处在恢复阶段,各行各业存在一定的经营压力,整体投资环境有待改善,此时居民存款利率降低,如果同时月供占家庭收入过高,可以考虑提前还贷。”王小嫱总结道。

居民“加杠杆”意愿下降

从去年的“一万难求”,到如今贷款人给银行“送钱”,房地产市场从加杠杆到降杠杆,原因何在?

中金公司研报分析称,主要有四大原因:一是居民对房价持续上涨过于乐观的预期有所纠正,对住房的投资性热情有明显降温,加高杠杆买房的动机降低;二是投资性住房需求回落,但改善性住房需求随着居民收入和家庭人数的扩大而提升,居民卖掉刚需房买入改善性住房,或需提前偿还存量房贷;三是居民存量房贷成本较当前融资水平高,但存量房贷利率在LPR基础上的加点幅度一经固定不再调整,资产端随着无风险利率的走低,居民理财收益率也有所下行,资产端收益与负债端成本的差异使得居民有动力去提前偿还部分存量房贷。此外,还与当前居民部门存在一定程度的“过剩储蓄”现象有关。

上述研报认为,今年以来居民提前偿还房贷现象有所增加,不宜过分夸大该影响。上半年末银行按揭贷款的不良贷款率仍较低,当前居民消费不振与此关系不大,而随着房地产更加回归居住属性,居民的资产配置也将发生结构性迁移,提前偿贷也是其资产配置再平衡的体现之一。

针对提前还贷的影响,中金公司指出,“居民提前偿债对实体影响有限,主要是金融机构盈利承压。”

个人住房贷款作为银行优质业务,利率相较消费贷和经营贷高,不良率也较低,其存量贷款额下降或影响银行的利润。针对今年热议的“提前还贷”现象,多家银行高管在半年报业绩会上作出回应。

工商银行副行长郑国雨在半年报上表示,少数按揭客户出于调整家庭资产负债表的需要,确实存在提前还款的情况,但和往年相比,这种趋势并不十分明显。上半年,工商银行按揭客户贷款收回3800亿元,其中提前还款金额2600亿元,同比增加300亿元。

农行副行长林立则表示,已有小部分个人住房贷款客户选择提前偿还房贷,和现阶段金融投资收益率中枢下降有一定关联,主要基于客户自身财务规划。

年底“停贷”?

银行:仍可正常放款

在银行“拒绝贷款人送钱”时,有传言称银行年底贷款额度告急。

“央行通知部分银行11月份后不放款,受年内5次降息影响,年底银行存款大量流失,导致贷款额度高度吃紧。”近日,有房产中介在朋友圈称,截至当前,多数银行已宣布11月份后随时暂停放款,能放款的银行也将于近期抬高准入门槛。

实际上,银行年底贷款额度紧张并非新鲜事,几乎是每年底的“固定剧本”。一位业内人士告诉蓝鲸记者,“2016、2017年楼市卖爆的时候,每年10月底银行就放不出贷款了,要向总行申请额度。”

但在居民降杠杆、银行拖延提前还贷时间、贷款业务员挨个打电话推销办理贷款的节点,贷款额度告急是否属实?

多家大型国有银行向蓝鲸财经表示,上述传言不实,某大型国有银行一名业务员直言,“可以放款,这是哪里的谣言?”

一位金融行业人士也告诉蓝鲸财经,“一般12月最后一个周末,很多(银行)放不了款,要年终结算,元旦后就按顺序正常放。”

另一位金融行业人士则说道,“这个是中介发的吧,乱发,现在各家银行都大力放款。”

央行公布的数据也侧面验证,今年来银行个人住房贷款业务受楼市下行影响较大,“年底停止放款”并不符合事实。

今年前10个月,住户贷款“中长期贷款”增加2.3532万亿,去年同期则为5.1421万亿,今年不及去年的一半。

今年来,五年期LPR多次下调,央行甚至出台了“部分城市首套住房商业性个人住房贷款利率下限不低于LPR减20个基点”的阶段性放宽规定,但总体来看住房消费仍后劲不足。

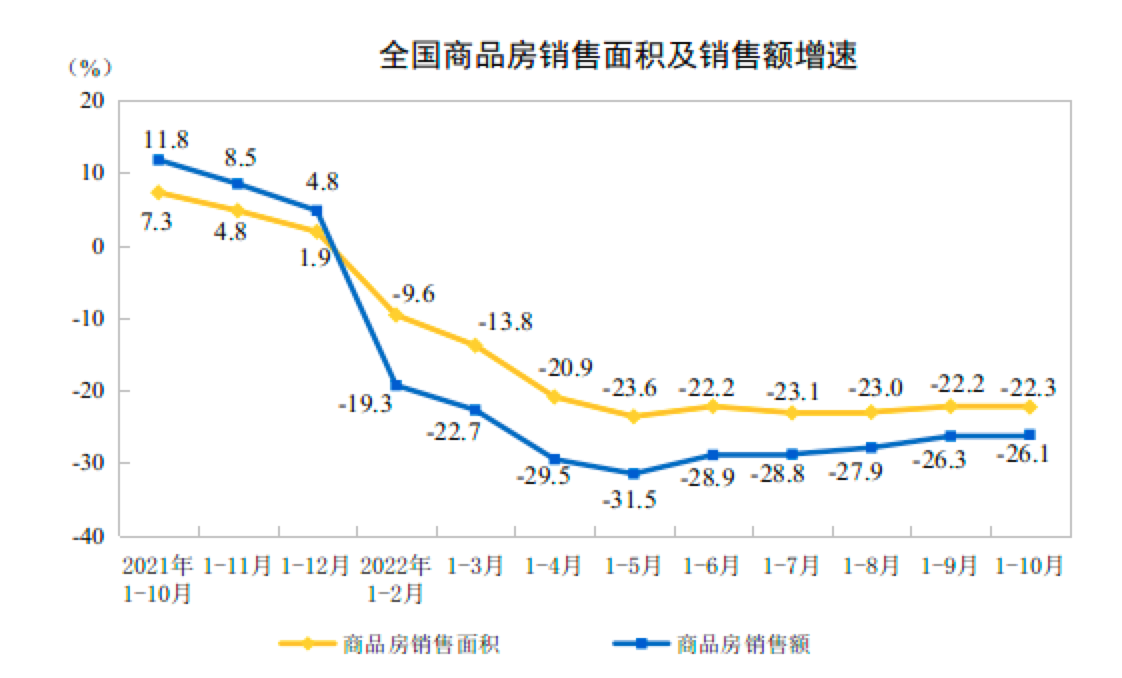

据统计局数据,今年前10月,商品房销售面积111179万平方米,同比下降22.3%,其中住宅销售面积下降25.5%。商品房销售额108832亿元,下降26.1%,其中住宅销售额下降28.2%。