186,878

186,878文|黑板洞察

导语

2022 年是教育行业重塑的一年。这一年,国家职业教育类政策动力充足,素质及家庭教育类政策持续完善,企业服务领域需求旺盛,行业在摸索中逐渐趋于明朗。但在过去多重因素的影响下,教育市场还似处于“迷雾”中,转型、放弃、精进在教育行业里同时发生。借此,黑板洞察梳理了 2022 年教育行业融资数据,希望从资本视角切入,洞察教育新时代下的发展新风向。

(注:按照惯例未披露融资额的事件未统计金额。为了方便统计,我们对金额按照取中间数值的规则来计算——数百万融资取 300 万来计算;数千万融资取 3000 万来计算;另外,保守起见,近千万融资我们取 600 万来计算,近千万美元则取 600 万美元即 3600 万人民币来计算;千万级指 1000 万;近亿元指 6000 万;上亿元指的是 1 亿元。附:融资时间以媒体披露时间计算)

01 行业总体概览

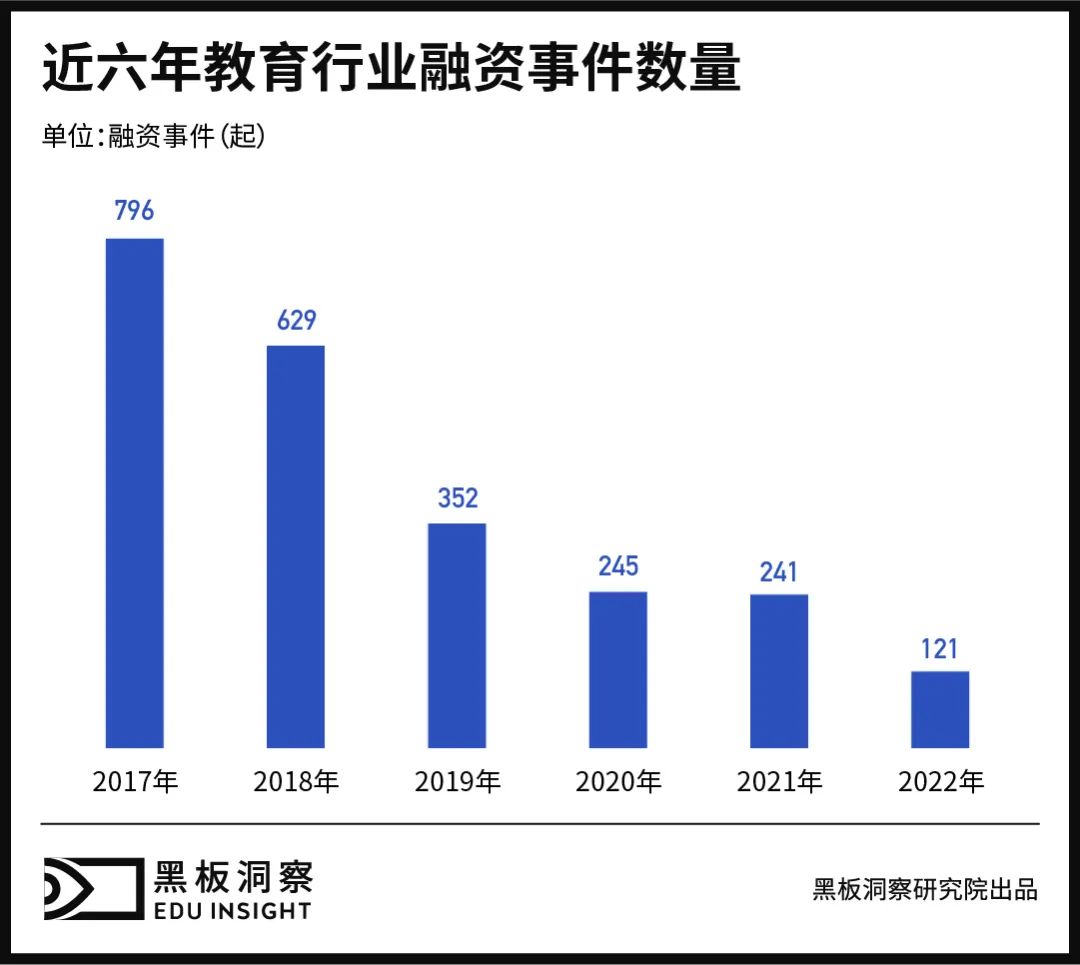

近六年教育行业融资事件数量

整体看,教育行业近五年呈持续走低趋势。实际上,在经过 2016 年这个融资高峰年(全年融资事件数达 886 起)后,行业从 2017 年开始逐渐降温,持续突破最低点,一直未有回升迹象。2022 年更是减少至 121 起,不足 2018 年的 1/5,相较于顶峰期的 2016 年下降了 86.34%。月均融资事件仅有 10 起。资本市场理性、谨慎、疲软。

02 2022年全年概览

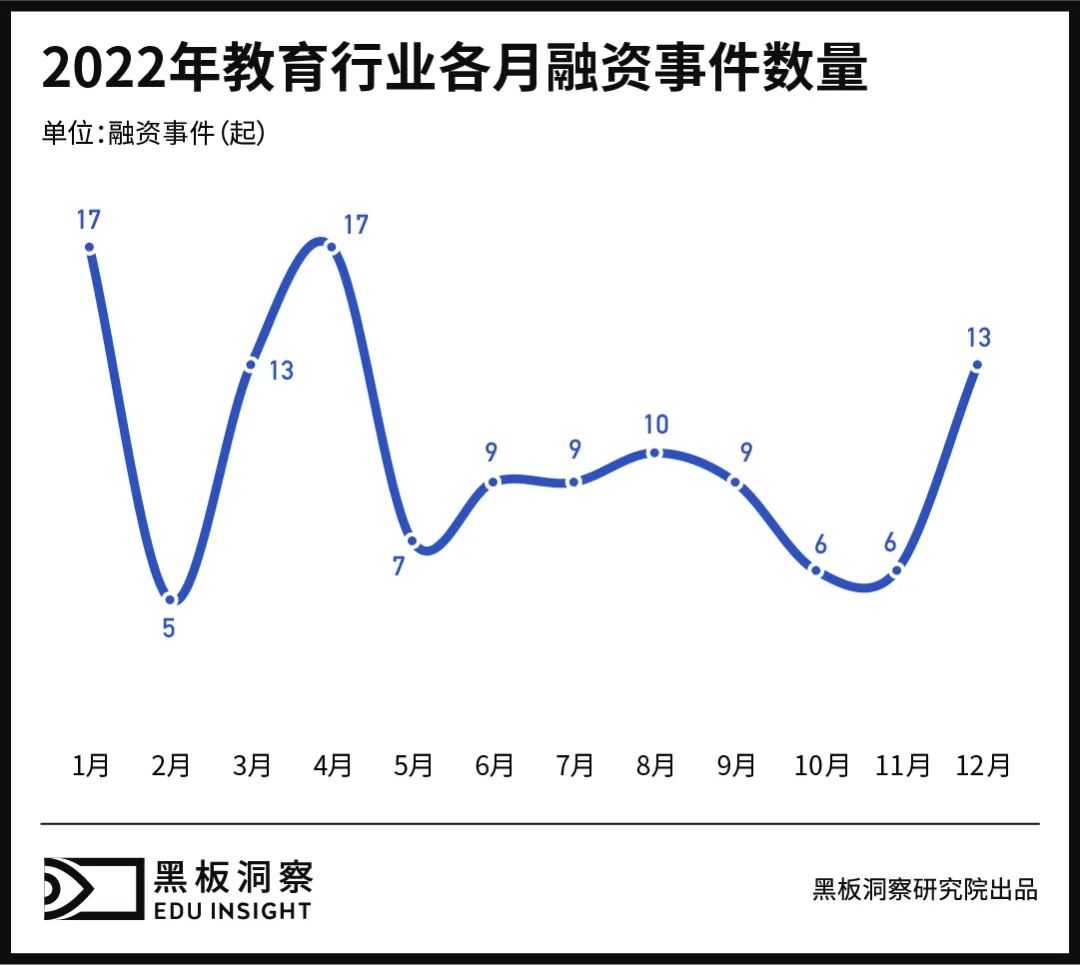

1、2022年教育行业各月融资事件数量

经过梳理,2022 年教育行业总共发生了 121 起融资事件,融资总金额约为 54.21 亿元,同比下降 73.31%。2022 年上半年共发生 68 起融资事件,下半年发生 53 起。其中,2 月份仅发生 5 起融资,最高月份有 17 起,不及去年平均水平。“融资寒冬”体现在每个月份。

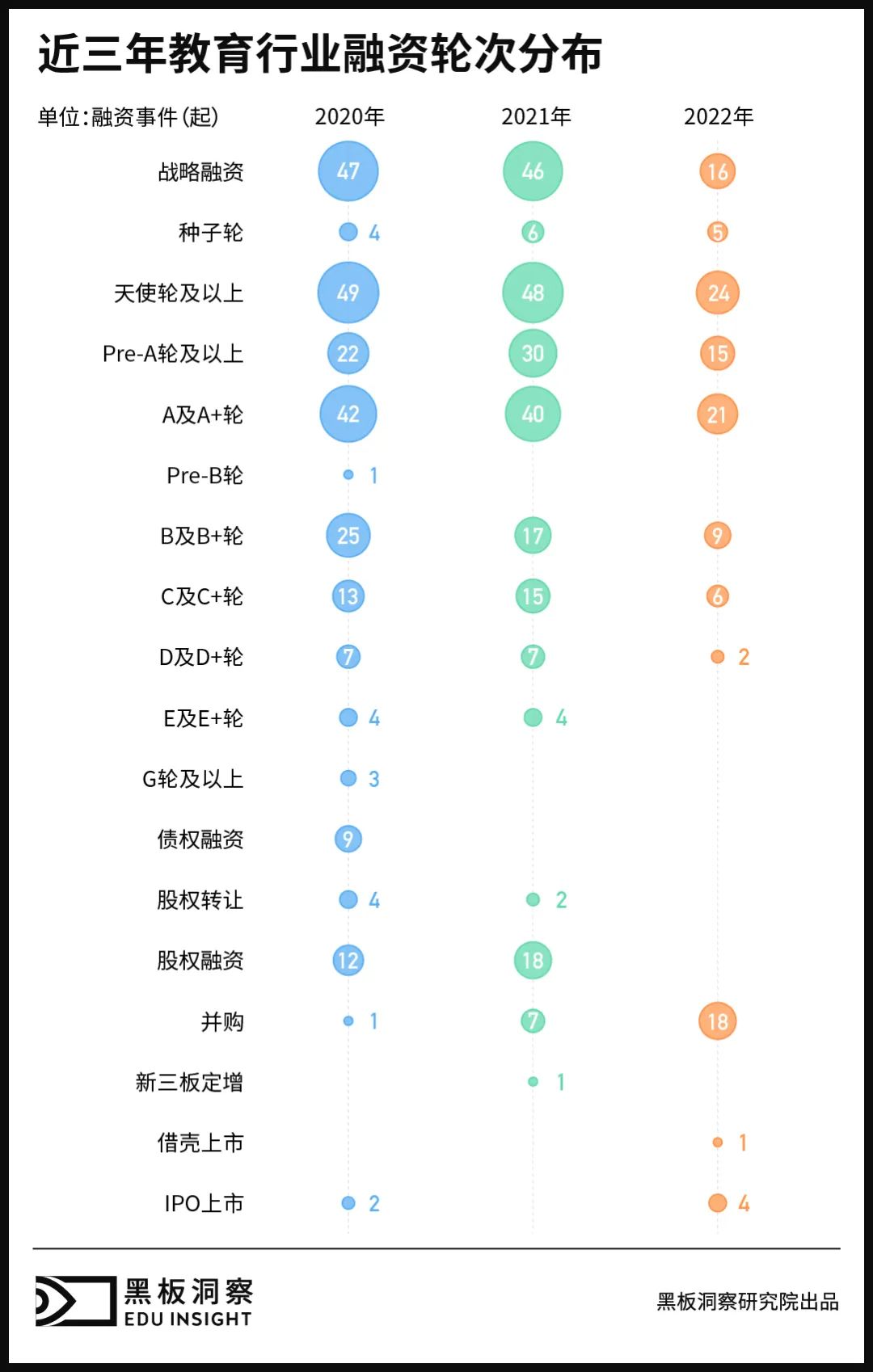

2、2022年教育行业融资轮次分布

2022 年,早期融资与后期融资齐头并进,早期融资仅落后 1 起,有 60 起,后期融资有 61 起。虽总体融资事件较上年大跌 49.79%,但天使轮融资依旧是最为频繁的轮次之一,占比 19.83%。

然而与前两年不同,E 轮、D 轮融资不再,2022 年后期融资主要集中在并购、收购及 A 轮融资中。后期融资中,并购事件发生最多,有 18 起,占全年总融资的 14.88%。抱团取暖、分道扬镳抑或是版图扩张,2022 年教育行业在不断变化重组中度过。另外,上市企业同样多于前两年,涉及职业教育、企业服务等多领域。

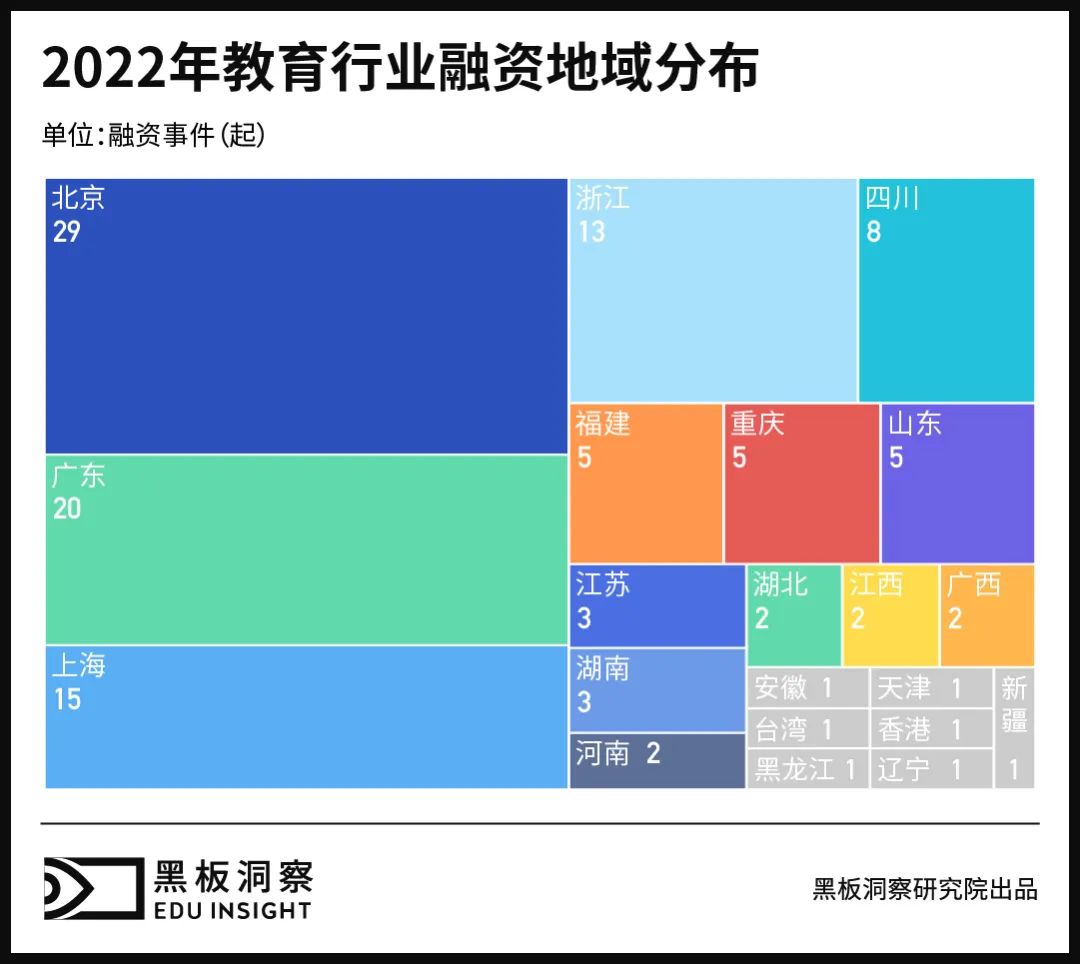

3、2022年教育行业融资地域分布

全国范围内看,2022 年教育行业融资地域范围相较前两年年未有过多变化,仍旧有 22 个地区发生融资,融资重点依旧是北上广等一线城市,仅北京、上海、广东三地之和就高达 64 起,占比达 52.89%。其中北京以 29 起的绝对优势,位列各地之首;广东紧随其后位列第二,但总数量相对北京减少 9 起;上海共有15起融资事件发生,名列第三。除这三地以外,浙江则连续五年占据第四的位置,从 2018 年开始全年融资数量分别为 40 起、20 起、15 起、19 起以及 13 起。

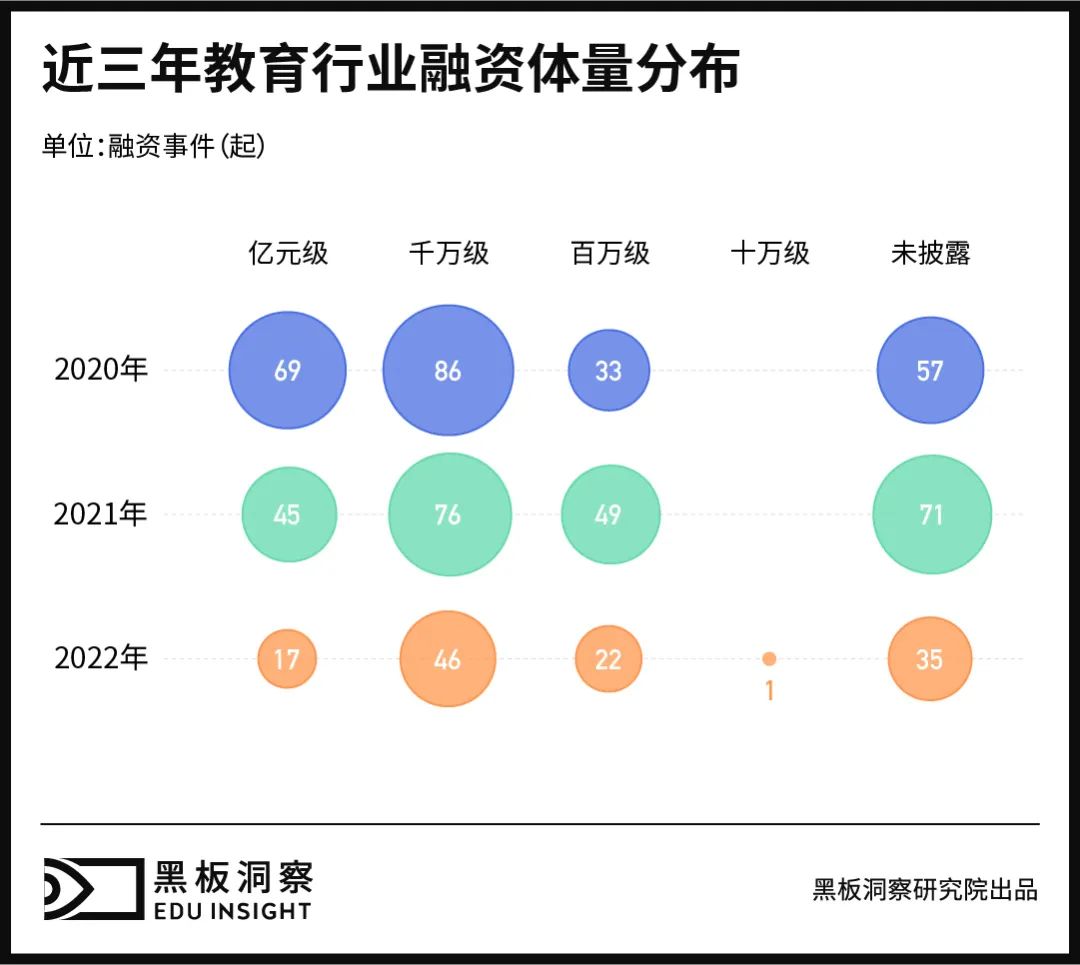

4、2022年教育行业融资体量分布

融资体量分布上,2022 年教育行业共发生 22 起百万级融资,占比为 18.18%;千万级融资共 46 起,占比最为 38.02%;亿元级融资共 17 起,占比为 14.05%;另有 35 起融资未披露具体金额。与前两年不同的是,2022 年发生了 1 起十万级融资;相同点为,千亿级融资金额依然为热门档位。

2022 年较上年整体融资数量近一半,从融资体量角度看,亿元级融资事件缩水最为严重,从 2022 年 7 月后,平均每月发生过亿融资数量不足 1 起,且 2022 年并无十亿融资产生,更有 3 个月没有亿元级融资事件发生。亿元级、千万级融资比例减少,百万级、十万级融资同比增加。资本出手谨慎的同时,也减少了在教育领域方面的投入比例。

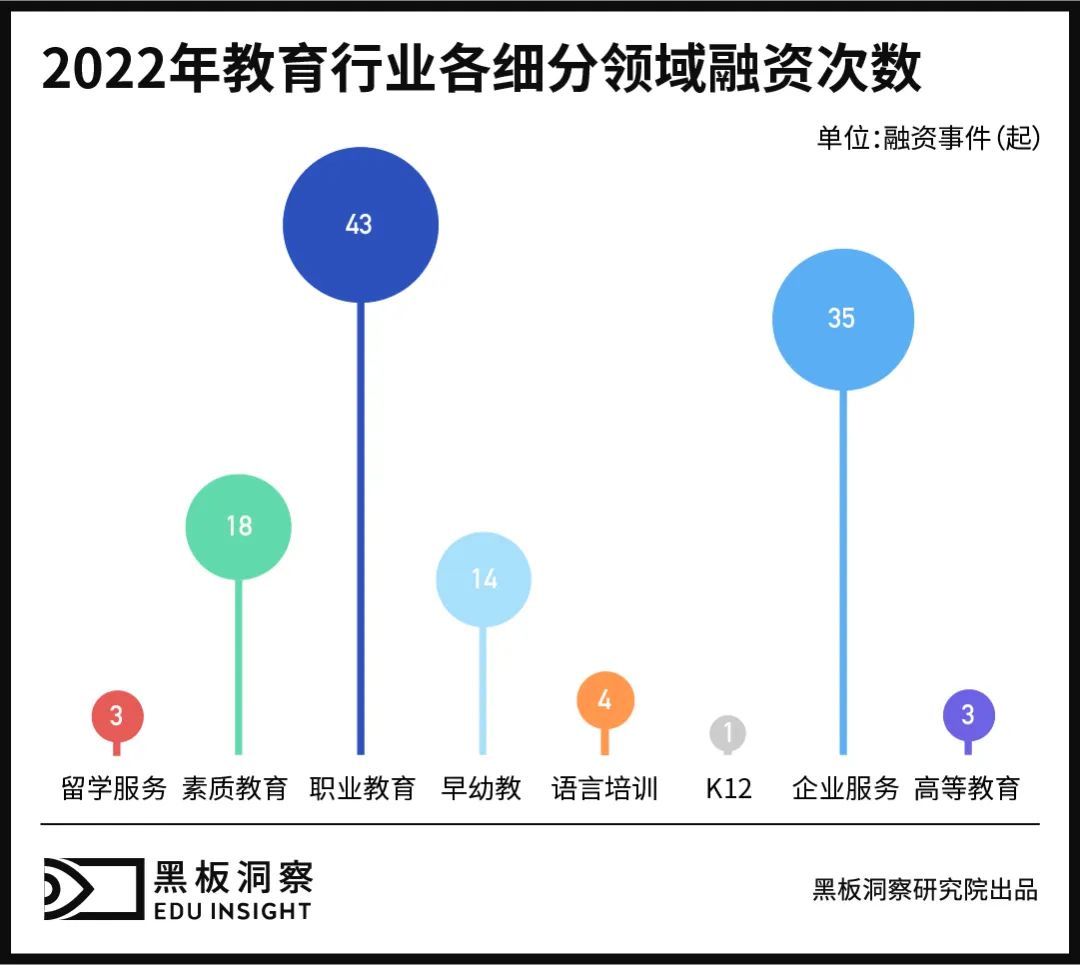

5、2022年教育行业各细分领域融资次数

2022 年教育行业共有 8 个细分赛道发生融资,分别来自企业服务、职业教育、素质教育、早幼教、语言培训、K12、留学服务以及高等教育领域。其中,职业教育赛道最为频繁,全年融资 43 起,占比 35.54%;企业教育融资同样不少,只比前者少了 9 起,占比为 28.93%;素质教育则融资 18 起,占比为 14.88%。

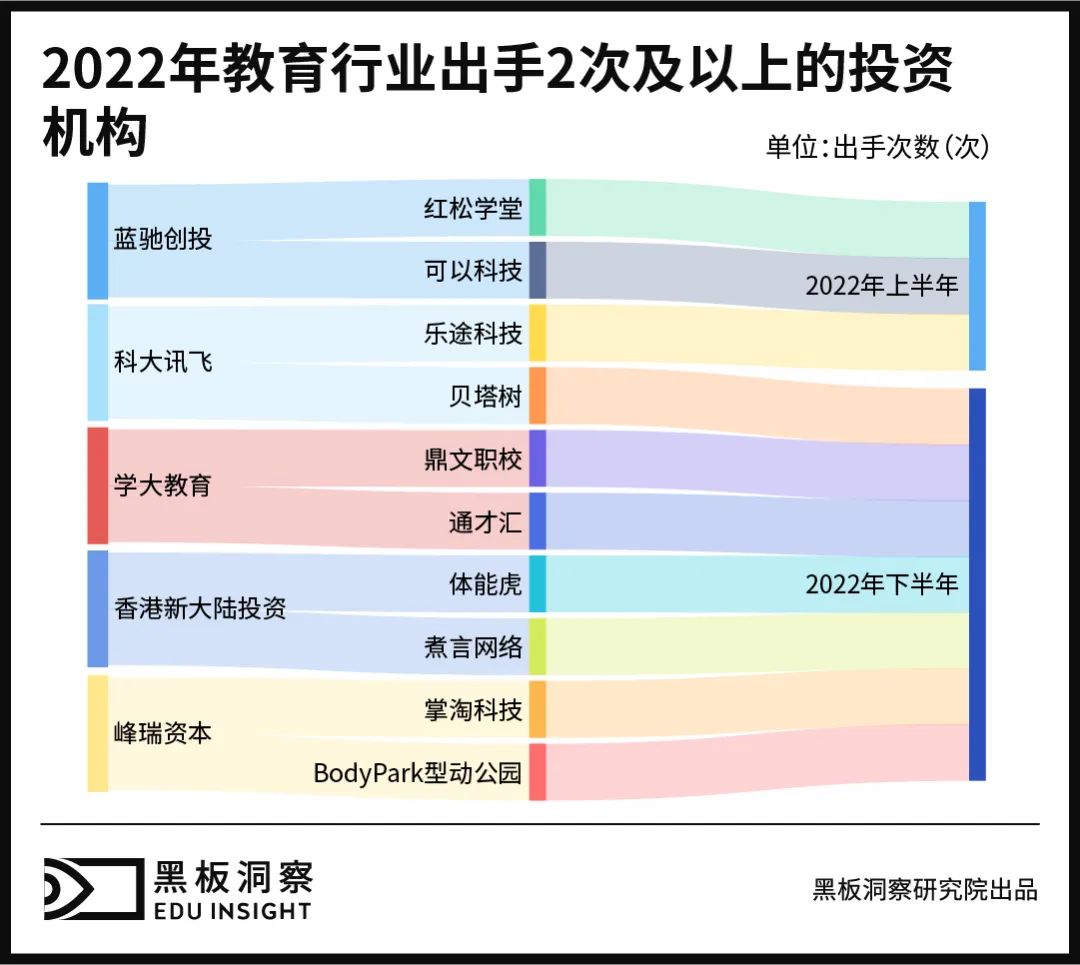

6、2022年教育行业出手两次及以上的投资机构

相比于前两年,2022 年教育行业投资活跃度下降愈发明显。2019 年,出手次数 5 次及以上的投资机构有八家;2020 年出手 3 次以上的机构有 18 家;2021 年出手 4 次及以上的机构有 6 家……而 2022 年,曾经热门投资机构腾讯、新东方、高瓴创投、红杉资本等在 2022 年均无投资动作,仅有五家投资机构在教育行业有重复动作,且每家投资机构年均出手两次,分别为蓝驰创投、科大讯飞、学大教育、香港新大陆投资和峰瑞资本。

其中,多数投资机构集中在下半年出手,且多集中于企业服务及职业教育领域。2022 年,学大教育在职业教育领域的收购动作专一频繁,看出其加快构建现代化职业教育体系和推进职业教育业务的决心。

7、2022年教育行业融资事件TOP10

上述章节已经提及,2022 年融资总额缩水、融资体量缩水。2022 年无十亿大额融资,仅有 3 起融资事件金额在 5 亿元人民币以上,且没有超过 6 亿元人民币。

2022 年教育行业融资事件 TOP 10 中,最早期融资有 Pre-A 轮就获得数亿人民币融资,但多数为后期融资。2022 年上下半年均有年度 TOP 融资产生,涉及职业教育、企业服务、早幼教等领域。

03 热门赛道动向

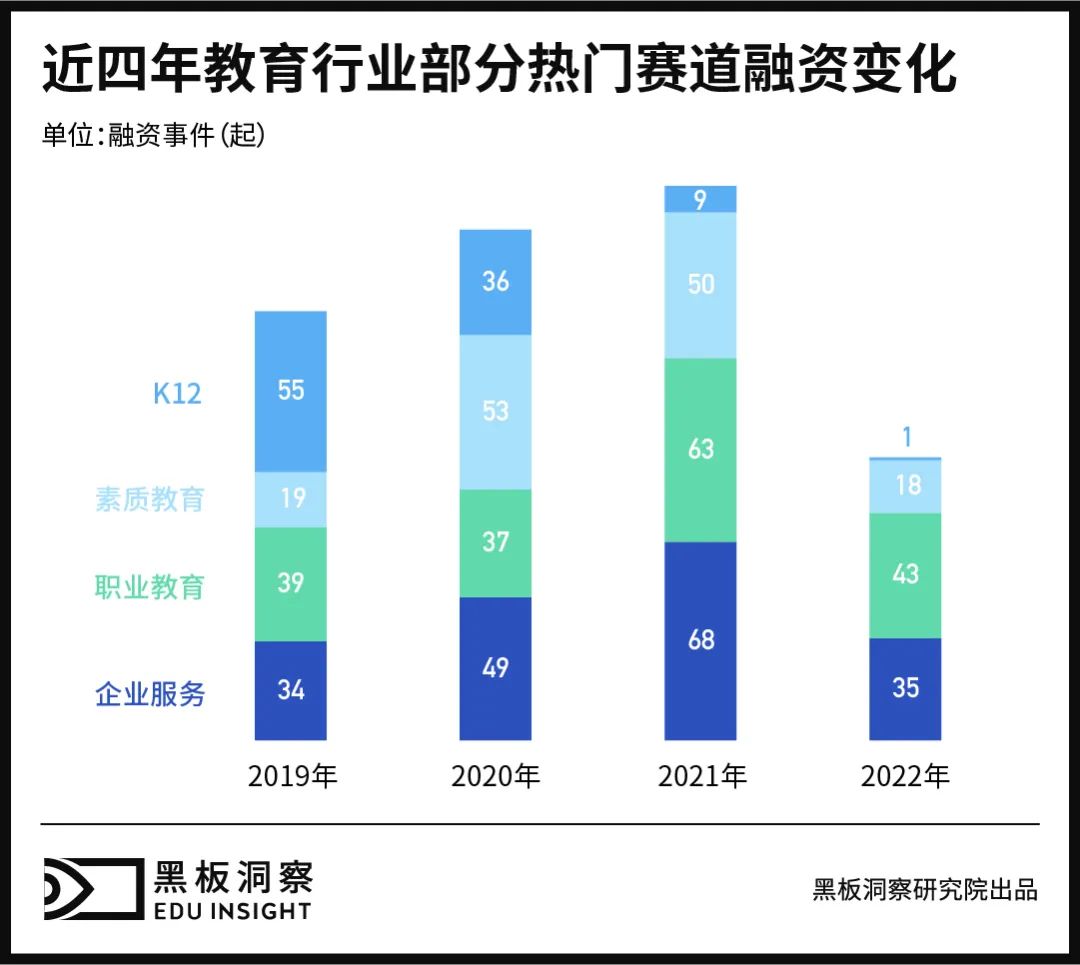

近四年教育行业部分热门赛道变化

从2019年开始,K12 赛道、素质教育赛道先后拔得头筹,而近两年,职业教育和企业服务领域则占据了绝大部分份额。2022 年国家职业教育类政策动力充足,执教行为规范制度化,以促进就业和共同富裕为导向,政策进一步明确促进现代职业教育体系向培养高素质人才方向发展。伴随着政策的持续倾斜,整个 2022 年,职业教育和企业服务领域分别融资 43 起、35 起。在年融资事件数持续下降的情况下,2022 年职业教育领域融资数量一度超越 2020 年和 2019 年水平,分别增加 13.95% 和 9.30%。

2022 年企业服务和职业教育领域之间融资数量虽然之差 8 起,但从融资金额方面来看,企业服务年度总融资金额是职业教育的两倍有余。素质教育同样进入优质发展阶段,而虽发生 18 起融资事件,但融资总额仅有 4.02 亿元人民币,仅占比 7.42%。另有发生仅 3 起的高等教育领域融资达 5.76 亿元人民币,仅次于企业服务、职业教育及早幼教领域融资总额。

2022 年前四热门赛道已无 K12 立足之地,融资数量排位第四的为早幼教领域,发生融资 14 起,融资总额 9.662 亿元人民币,占比 17.82%,接近职业教育领域的 10.5866 亿元人民币。

结语

回看 2022 年,几乎每月,教育行业从业者都在期待着下月、未来是否会变的更好,而教育行业投融资事件数量骤减近半,资本出手愈发谨慎。小幅波动中,似乎已经习惯了“平淡”。

从融资轮次角度看,天使轮及并购等事件融资比重凸显。企业服务及职业教育赛道热度依旧。伴随着未来教育行业各领域政策趋于明朗,期待更多资本对教育行业重拾信心并果断出手、助力发展。