155,382

155,38213日,陆金所控股(LU. NYSE,下称“陆金所”)发布了2022年Q4以及全年未经审计的财务报告。内容显示,2022年Q4,陆金所的总收入为123.18亿元,同比下降22.2%;净亏损8.06亿元,而2021年同期的净利润为28.96亿元,同比暴跌127.83%。第四季度ADS的基本亏损和摊薄亏损均为0.36元。

2022年全年,陆金所总收入为581.16亿元,同比下降6%;净利润为87.75亿元,同比下降47.5%。截至期末,陆金所的未偿贷款余额降至5765亿元,同比下降了12.8%。作为收入来源的新增贷款,从2021年同期的1516亿元下降至2022年第四季度的378亿元,下降了48.7%。

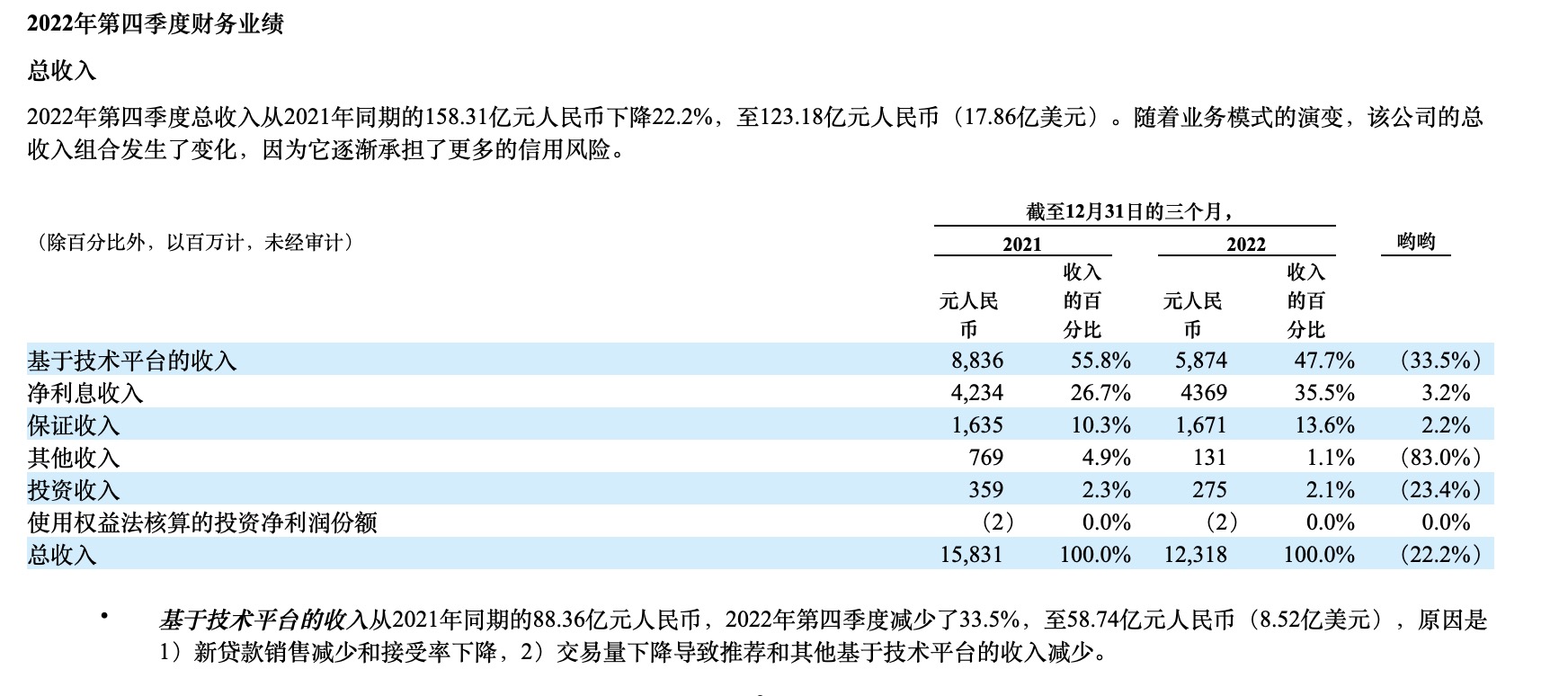

具体来看,第四季度陆金所基于技术平台的收入为58.74亿元,同比下降了33.5%。原因是新贷款销售减少和接受率降低导致零售信贷服务费下降,交易量下降导致推荐和其他基于技术平台的收入减少。

净利息收入录得43.69亿元,同比增3.2%。主要是由于消费金融贷款的增加,部分被信托计划净利息收入的减少所抵消。

担保收入为16.71亿元,同比增2.2%,主要是由于陆金所承担信用风险的贷款增加。

其他收入在为1.31亿元,同比减少82.96%。是由于公司向主要信用增强合作伙伴收取的费用结构发生变化。投资收益下降至2.75亿元,主要原因是投资资产减少。

陆金所收入减少,费用却在增加。第四季度,陆金所的总费用为129.22亿元,同比增长12.4%。公司表示这一增长主要由信贷减值损失导致,因为信贷减值损失从2021年同期的25.33亿元增加到2022年第四季度的62.59亿元,增加了147.1%。若扣除信贷减值损失、资产减值损失、融资成本和其他(收益)/损失等,总费用为65.74亿元。

对于大额信贷减值损失,陆金所表示主要原因有两点。

第一是风险敞口增加,导致公司(包括消费金融子公司)承担截至2022年末23.5%的未偿余额风险,高于截至2021年末的16.6%。第二是无形资产减值损失导致2021年第四季度减值损失基数上升。

实际上,陆金所的业绩从去年Q2已经开始“开倒车”。 去年二季度陆金所的放款规模收缩至1295亿,余额收缩至6614亿,净利润从2021年同期的47.29亿元下降至29.36亿元,降幅为37.9%。到三季度,陆金所的余额降为6365亿元,营收录得131.93亿元,同比下滑17.2%;净利润实现13.55亿元,同比下滑67.1%。

此前,公司CEO赵容奭把业绩下滑的原因推到疫情以及宏观因素上,并预计这一趋势的持续势头,前述影响波及了收放款和分支机构的运营,以及消费者信心低迷所导致的整体疲软。

如今疫情已告一段落,陆金所控股表示,收入下滑主要是因为公司的总收入结构随着业务模式的演变而发生变化,信用风险逐渐增加。

除此之外,值得注意的是,陆金所的资产逾期可谓全方位恶化。

在第四季度,不包括平安消金,陆金所承担了22.2%的新贷款风险,而2021年同期为20.8%。截至期末,包括平安消金,陆金所共承担了23.5%的未偿余额,高于2021年年末的16.6%。而信用增强合作伙伴(合作的融担公司和保险公司等)承担了72.6%的未清余额风险,其中平安损益占大多数。

2022年Q4,陆金所基于贷款余额的零售信贷支持业务接受率为7.7%,而2021年Q4为9.0%。

2022年Q4,陆金所发放的贷款总额的C-M3流量(流动率估算三个月结束时将变得不良的当前贷款的百分比)为1.0%,而2022年第三季度为0.8%。Q4陆金所发放的一般无担保贷款和担保贷款的流动率分别为1.1%和0.6%,而2022年Q3分别为0.9%和0.4%。

截至2022年12月31日,公司发放的总贷款逾期天数(下称“DPD”)30+拖欠率为4.6%,而截至2022年三季度末为3.6%。截至2022年12月31日,一般无担保贷款的DPD 30+拖欠率为5.2%,而截至三季度末为4.2%。截至2022年12月31日,担保贷款的DPD 30+拖欠率为2.6%,而截至三季度末为1.6%。

截至2022年12月31日,DPD 90+拖欠率4的贷款总额为2.6%,而截至2022年9月30日为2.1%。截至2022年12月31日,一般无担保贷款的DPD 90+拖欠率为3.0%,而截至2022年9月30日为2.4%。截至2022年12月31日,担保贷款的DPD 90+拖欠率为1.2%,而截至2022年9月30日为0.9%。

融资成本方面。陆金所2022年Q4的融资成本从2021年同期的2.67亿元增长87.6%至5.01亿元,主要是由于平安集团可转换票据提前偿还相关的利息成本。

有从业人员曾向蓝鲸财经透露,陆金所在将目光集中在更优质的客群上,“以前他们是做R4的,现在这种都不做了”。

一方面,陆金所控股面临方向转型所带来的放款收缩、定价下降与风险增高。另一方面,陆金所自身代偿压力增大,实际可用来代偿的资金却很少。

据悉,陆金所此前推出的风险共担分润模式,让资金方承担约80%的风险。很多资金方估算亏损,被坑的坏账逐渐体现,因为长期限大金额,短期脱身无望。有同业分享具体案例,当合作银行与平安普惠合作时,平安普惠会推荐两个合作模式,一个是100%担保的增信模式、第二个是风险共担的分润模式。

100%担保的增信模式,一般是平安系的保险和融担为银行提供100%的兜底。银行虽只赚利差,但风险可控。

风险共担的分润模式,20%左右的放款额产生的风险是平安普惠通过旗下的融资性担保公司提供的担保服务来承担,与此同时还有保险机构参与提供保险增信,其中包括中国平安财产保险、中国人寿财产保险、紫金财险、华安财险、永诚财险、国任财险等。在2022年二季度,七家保险机构为陆金所借款人提供的信用保险覆盖了新贷款的76%。

陆金所给银行的有利条件即分润模式下产生的利润,比第一种担保增信模式要翻近一倍。形式近似联合贷,但平安普惠不用放款。平安普惠会在前期向合作银行提供优质客户,然合作中后期推送的客户质量无法保证。等陆金所控股的风险显露时,合作机构在大额长周期的小微业务上只能被迫与陆金所绑定。

陆金所控股是由中国平安旗下的金融科技公司。2020年10月,陆金所控股在纽交所挂牌,发行价13.5美元。除陆金所外,上市体系内还包括平安普惠和平安消金。2021年12月,陆金所主体上海陆家嘴国际金融资产交易市场股份有限公司更名上海陆金所信息科技股份有限公司。

或因营收和每股收益低于市场预期,并下调贷款指导、总收入和净利润的预期,陆金所控股的股价在美东时间3月13日盘中来到1.9美元,较高点跌去近90%,总市值亦掉到43.59亿美元。