107,112

107,112近期,中国裁判文书网披露一桩民事一审判决书,内容显示,捷信消费金融有限公司(下称“捷信消金”)与一名借款人发生借款合同纠纷。该合同实际贷款年利率近40%,消费者申请提前还款还被捷信消金拒绝,最终双方对簿公堂。

文书显示,2018年1月6日,时年21岁的被告尚某妍向捷信消金申请贷款,并与捷信消金签订了电子贷款合同,约定贷款本金43000元,分54期偿还,每期还款1710.61元,月贷款利率2%,月客户服务费率0.143%,月贷款管理费率0.808%,折算年化综合息费率36%,月客户保障服务包手续费77.83元,月灵活还款服务包费15元。2018年2月起每月16日为还款日,至2022年7月16日还清。

如尚某妍未按合同履行还款义务,从逾期之日对逾期未偿还的金额按申请表中载明的利率上浮50%计收罚息,直至清偿所有欠款为止。合同签订当日,捷信消金向尚某妍发放贷款43000元。截止2020年2月25日,尚某妍按约定偿还借款本息及服务费25期,剩余贷款本金28279.28元及利息未能按约定期限偿还,引起捷信消金诉讼。

值得注意的是,实际上根据尚某妍在捷信消金贷款的本金43000元、贷款期限54个月以及每月还款1710.61元计算,这笔贷款的实际年利率近40%。直到2020年2月份,尚某妍已经还款4万多元。

尚某妍表示,其认为(捷信消金贷款)利息太高,要求提前还款,但捷信消金不同意提前还款。此后,尚某妍不再还款,截至贷款到期,尚某妍剩余贷款本金28279.28元及利息未能按约定期限偿还。

另外,本次案件的贷款为尚某妍在捷信消金处的第二笔贷款;2016年前后,时年19岁的尚某妍曾因购买手机在捷信消金处第一次贷款。

法院认为,合法的借贷关系受法律保护。捷信消费金融诉请被告尚某妍支付自2020年5月21日起按月利率2%计算至款付清之日止的利息,因双方有利息约定,法院予以支持。但是,自2020年8月20日起至款项实际还清之日止的利息,调整为按照起诉时全国银行间同业拆借中心公布的一年期贷款市场报价利率的四倍计算。

最终法院判定,尚某妍偿还捷信消金贷款本金28279.28元及利息(以28279.28元为基数,自2020年5月21日起按月利率2%计算至2020年8月19日,2020年8月20日按起诉时全国银行间同业拆借中心公布的一年期贷款市场报价利率的四倍计算至款项实际付清之日止)。

2020年8月20日,全国银行间同业拆借中心公布的一年期贷款市场报价利率为3.85%,四倍即为年利率15.4%。

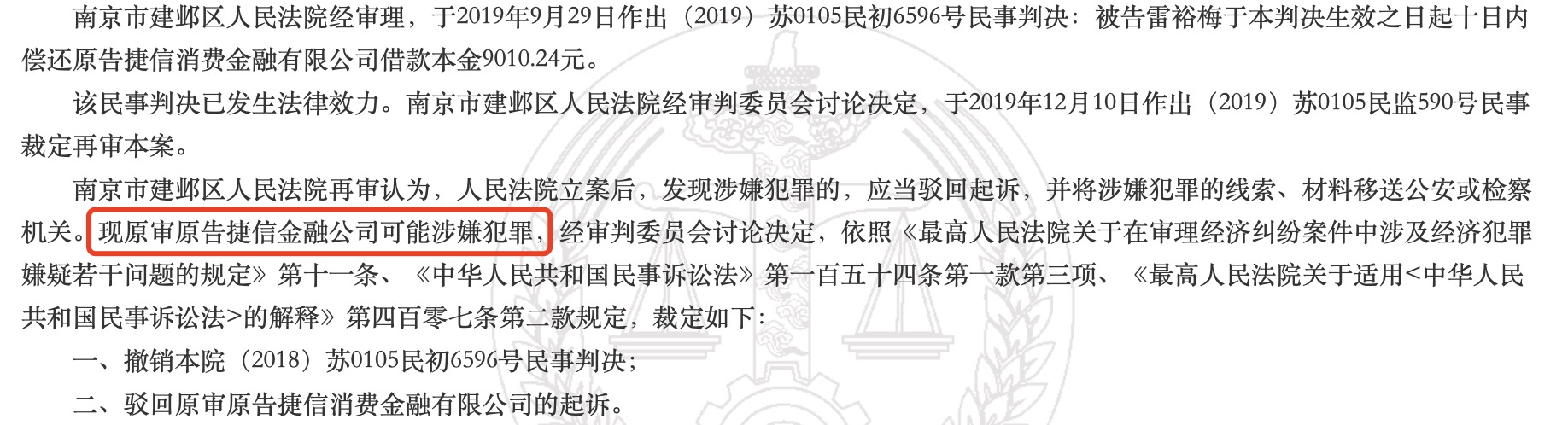

无独有偶,中国裁判文书网早前披露了一桩316捷信消费金融与雷某梅金融借款合同纠纷的再审民事裁定书。

内容显示,南京市建邺区人民法院再审认为,原审原告捷信消金可能涉嫌犯罪,驳回其诉讼请求,且该裁定为终审裁定。

法院表示,捷信消费金融在该案中,起诉所涉的贷款业务未超出其经营范围,但捷信消金方在消费贷款业务中约定收取的综合息费利率过高,有违国家降低融资成本的政策导向。同时,捷信消费金融在合同中约定的合同签订地与实际签订地不符,通过该种方式制造管辖连接点,亦应予以规范。但上述情形不足以认定捷信消费金融存在经济犯罪嫌疑,一审法院以捷信消费金融涉嫌经济犯罪,裁定驳回捷信金融公司的起诉不当。

作为银监会批准设立的首批四家试点消费金融公司之一,捷信消费金融是中国首家外商独资的消费金融公司。其于2010年成立,股东为捷信集团。捷信消费金融曾经是行业“大哥”,号称“首家资产规模突破千亿元的消费金融机构”,但后期曾无限接近IPO的明星公司开始陨落。

2019年末,捷信消费金融总资产突破千亿大关,走上荣光时刻,同年7月15日,捷信集团曾在港交所递交上市申请材料,寻求资本证券化。

但在2020年,疫情持续影响消费、监管进一步趋严,消费金融行业的增速出现了断崖式下滑。捷信消费金融的各项数据也开始下滑。

截至2020年末,捷信消费金融的总资产为652.07亿元,较2019年末的1045.36亿元同比下降37.62%;总负债为537.61亿元,较2019年末的932.27亿元同比下降42.33%。2020年,公司实现净利润1.36亿元,同比下降88.1%;营业收入112.32亿元,同比下降35.2%,2021年上半年,捷信消金总资产为377.5亿元,较上年末下滑42.11%。

捷信消费金融的销售渠道主要铺设于线下的零售门店,在消费场景直接授予客户小额贷款,截至2019年末,捷信线下销售网点达27.28万个,业务范围涵盖29省311城,这也曾被看作是捷信消费金融的护城河。但线下门店的高昂管理费用已经成为制约着捷信消费金融生存下来重要因素。

2020年度,捷信消费金融管理费用与客户咨询及服务费支持共计47.31亿元,占营收比重42.12%,远超同行业公司。

今年9月,人民日报数字传播发布文章,剑指捷信消费金融非法裁员。

中国裁判文书网披露一桩劳动合同纠纷判决书,内容显示,捷信公司于2021年4月14日向天津经济技术开发区人力资源和社会保障局提交“用人单位裁减人员情况报告表”,该报告表载明企业用工建立劳动关系2990人,此次拟裁减272人;拟裁减人员时间为2021年4月19日;裁减人员原因为“因劳动合同订立时所依据的客观经济情况发生重大变化,致使劳动合同无法履行”;企业生产经营状况为“自2020年初受疫情、不利的市场环境以及公司战略转型阵痛等多方因素影响,公司业务自2019年的最高点开始持续快速下落,目前尚未看到止跌的趋势。2020年几乎处于亏损的边缘”。

最终,广东省中山市第一人民法院认定捷信消费金融违法解雇公司员工,应依法向员工支付违法解除劳动合同的赔偿金。