146,539

146,539文|豹变 李鑫 佘伟航

编辑|刘杨

「核心提示」

今年以来,黄金价格一路上涨,引发了年轻人的“淘金热”。与此同时,各国央行也在疯抢黄金,2022年净购金量刷新了历史纪录。黄金的牛市来了吗?

“我很喜欢黄金,平时发工资会买点配饰,下个月发工资了还买。”张晨是沈阳一名二十多岁的白领,他告诉《豹变》,自己平时中午休息时间就会去单位楼下金店溜达,发现身边很多年轻人都在买金,俨然代替老年人成为抢金主力了。

《2021中国黄金珠宝消费调查白皮书》显示,国内的黄金珠宝消费主力群体有年轻化的趋势,在多个年龄阶层的消费群体中,25-35岁人群占比高达75%。面对黄金消费群体年轻化的现象,中国黄金协会表示,未来25岁以下的Z世代消费者将会成为黄金消费的主力。

从去年十月开始,黄金价格就出现大幅上涨的现象,中间虽有波动,但是总体上涨强劲。线下金店工作人员告诉《豹变》,现在黄金一克都是550-570元打底,一口价的产品价格还会更高一些,而去年的9月份的价格还不到500元。

其实不仅年轻人爱买黄金,各国央行也在疯抢黄金。世界黄金协会的数据显示,2022年全球中央银行净购金量达1136吨,创下新纪录。截至今年3月,全球黄金储备也出现连续12个月净增加的现象。

是什么推动了“淘金热”?黄金价格还能一直上涨吗?

买黄金的年轻人

在购买黄金的年轻人中,有不少人是出于攒钱投资的目的。

“刚买了4600元的戒指,主要目的就是攒钱吧,要不也不知道花在哪了。”在被问及购买黄金的主要目的时,张晨表示,自己把购买黄金当作储蓄的途径,甚至把它看作是一种“保险”,以备不时之需。

“平时是首饰,落魄了就是盘缠,黄金永远是硬通货,真的着急用钱的时候也可以快速变现。”张晨说。

相比于水晶、钻石等首饰,黄金的保值性和流通性更强,这两项重要的性能让黄金一直都是投资市场的抢手“明星”,不少年轻人就是因为看中黄金的保值性才会去抢购。

“在价格差不多的时候卖掉黄金,顶多赔点工费和小差价,但如果是钻石的话,那就很坑了,一万多买的,回收给2000就不错了。”作为攒金小能手,在黄金和钻石之间,张晨会毫不犹豫地选择黄金。

除了通过购买首饰变相攒钱,张晨还会投资金条,“如果买个1-200克,投资金条也很划算,不用加工,到时候回收也方便利”。

还有不少年轻人会通过购买金条进行投资理财,在社交媒体上不少年轻人发出自己购买金条的经验贴,从黄金纯度等多角度安利金条的购买细节。

在各大电商平台上搜索关键词“金条”时,还可以看到多家黄金公司已经开通了线上购金和回收的通道,销量较多的链接已经有20万+的评论。

也有不少年轻人是为了装点自己才购买的黄金。

“买了好多黄金手链,就是觉得喜欢,生活还是需要自己装点自己的。”00后李希告诉《豹变》,自己买黄金更看重的是它的装饰功能,遇到喜欢的款式就会下手。

世界黄金协会发布的《2022年中国金饰市场趋势洞察》显示,自戴已成为消费者最重要的珠宝消费场景,消费者更加注重“悦己”,自戴金饰在珠宝消费中占主导地位。

在诸多年轻人涌向黄金市场时,黄金的价格也在水涨船高。市场数据显示,4月20日,国内各大品牌金店的最新价格主要集中在每克577-580元,比半年前的价格要高出接近70多元,此时购买和投资黄金的风险也明显加大了不少。

在被问及此时入手是否会担心怕买贵时,李希坦言:“就像你买房一样,房价跌了也还能用。”而张晨则更加乐观:“有涨有跌很正常,我觉得跌的可能性不大,可能还会涨。”

黄金的牛市来了吗?

如何看待今年以来的黄金上涨行情?直观上看,这是避险属性与金融属性共振的结果。

避险属性方面,美国硅谷银行破产等一系列风险事件突发,是推升金价的核心导火索。

2023年3月10日至3月22日,硅谷银行被美国监管机构接管,成为自2008年华盛顿互惠银行倒闭以来宣布破产的第二大银行。

此后,标志银行、美国第一共和银行陆续出现重大危机,再加上瑞士政府强制启动瑞信银行股权重组,让一些机构担心银行危机可能蔓延为金融危机。3月10日硅谷银行事发后,纽约商品交易所黄金期货当天跳涨超过2%,次日继续大涨。

为了遏制银行业危机蔓延,美东时间3月16日,美联储虽然继续加息,但幅度只有25个基点。这让市场预期加息可能进入尾声的预期,紧缩货币政策即将逆转。

而货币重新宽松,也将加大美元贬值风险,近期美元指数美元指数与十年期美债收益率都在下降,也让黄金作为天然的保值货币价值凸显。

然而,如果说硅谷银行、美联储货币政策逆转只是开胃菜,那么多国央行囤黄金,可能改变整个黄金投资范式。

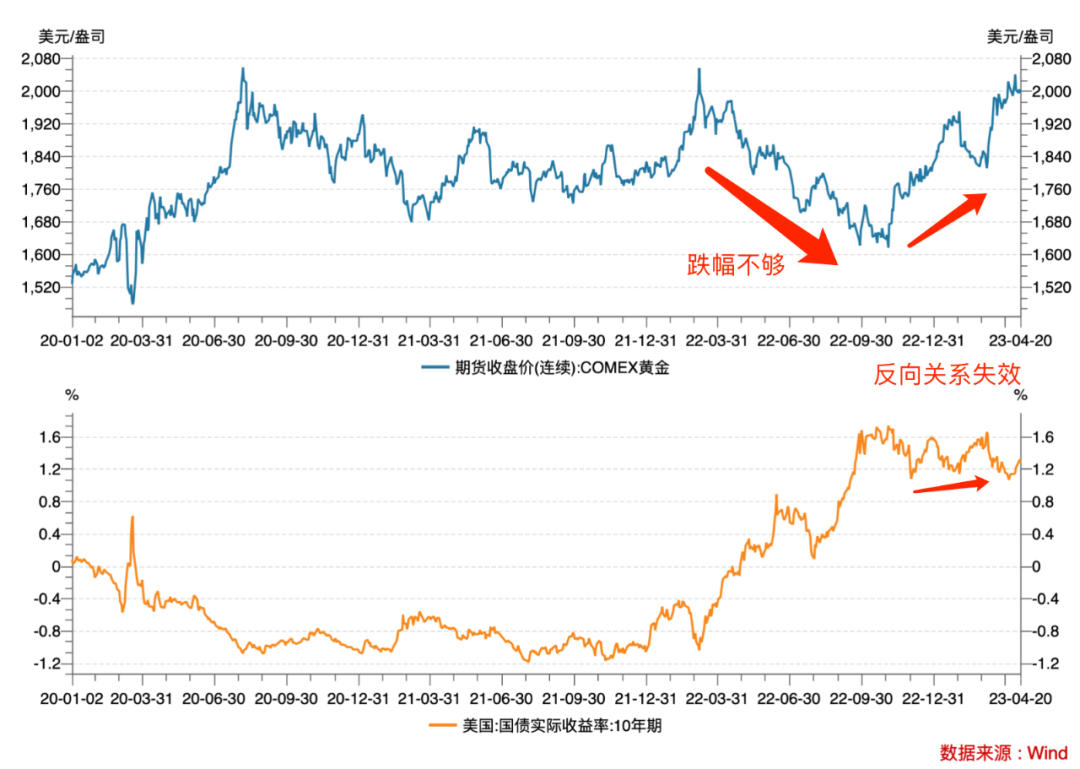

一般来说,实际利率是分析黄金趋势的关键指标,它与黄金价格呈现出明显的负相关性——两者就像跷跷板,实际利率跌,黄金大概率上涨。

两者负相关性如此之强,是因为黄金是不产生利息的“无息资产”,而实际收益率可以认为是扣除通货膨胀后的无风险收益率,可以视为持有黄金的机会成本。

所以,当实际利率越高,投资者购买并持有黄金的意愿越低,黄金的价格也将走弱。长久以来,这一层逻辑关系使得当前市场主流均将“实际利率走势”作为判断黄金行情方向的重要依据。

然而,2022年以来,金价开始和实际利率逐渐发生背离,过去的规律似乎不那么有效了。

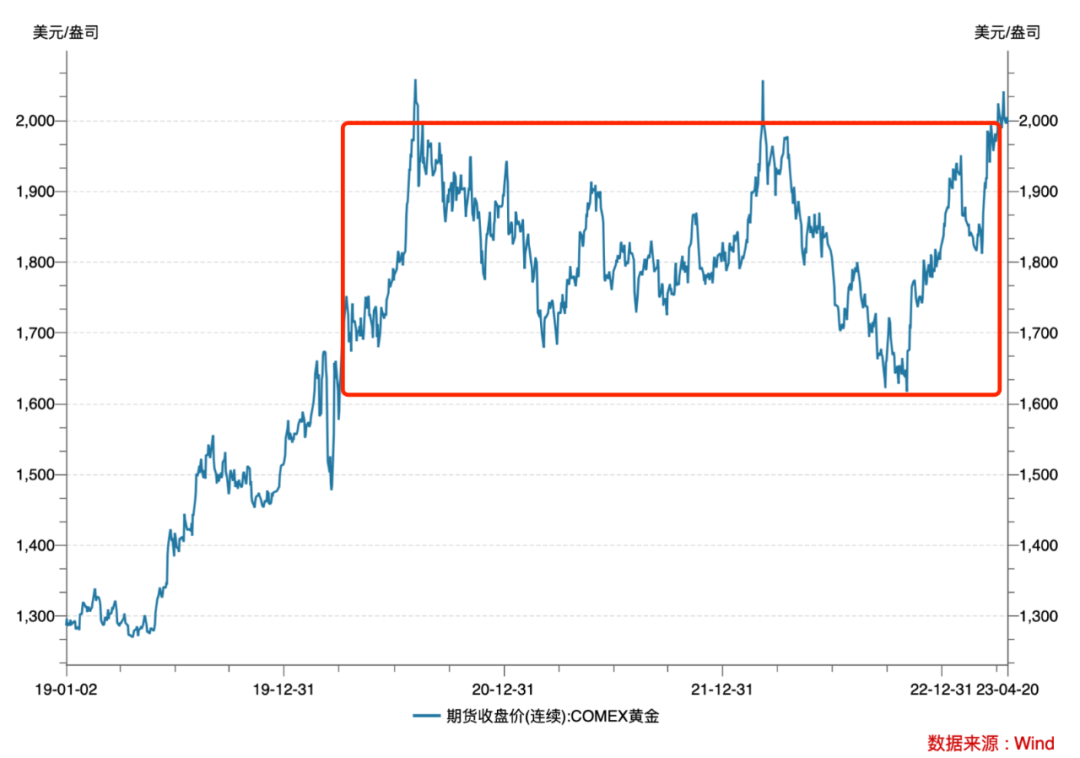

比如,2022年3月至2022年10月,实际利率从2022年3月接近-1%的水平上升至10月的高点1.75%,如果按照历史规律,这段时间金价应该出现大幅度回落。但事实上,金价在仅仅下跌了约480美元后,便反身向上。

更特殊的是,在随后的2022年11月至12月,黄金价格已不只是抗跌,而是和实际利率走势开始显著同步——实际利率明显反弹,黄金本该下跌却依旧单边上行,两者从跷跷板几乎变成了并排跑。

对于过去的规律渐渐失效,有一种解释为,黄金的反弹要归功于市场对联储的宽松预期。比如,去年12月美国服务业PMI下行、非农薪资增速下行,暗示美国经济下行趋势,也进一步强化了宽松预期。

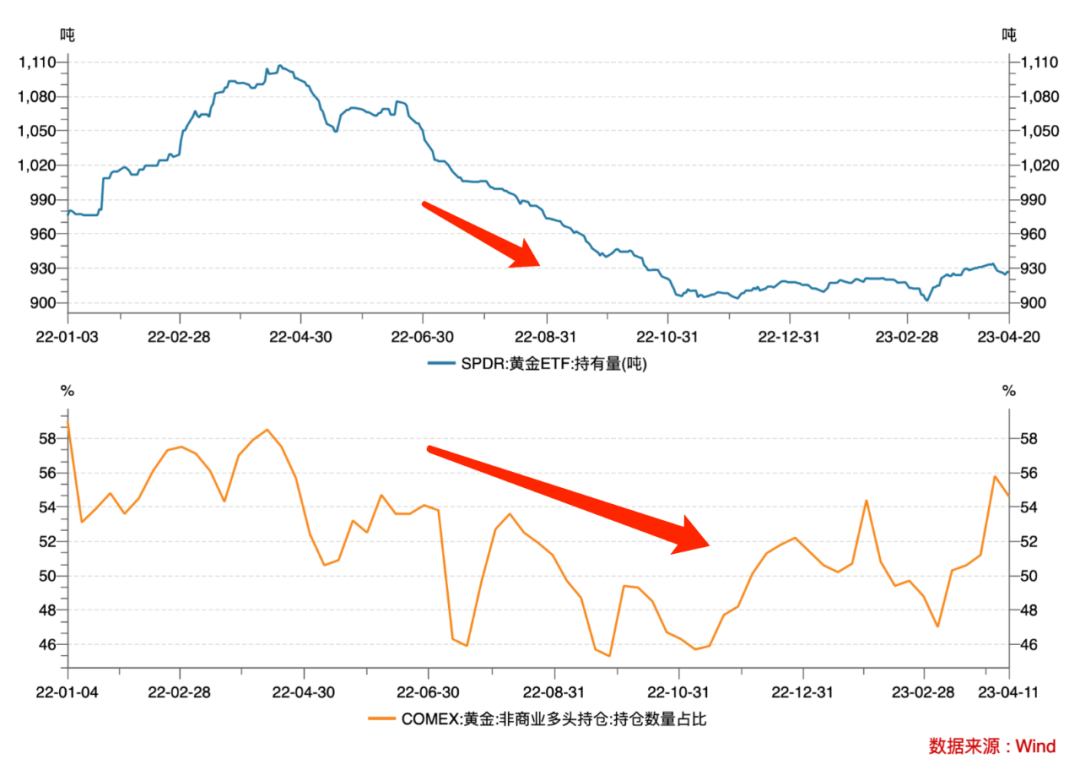

但这个猜想和现实并不相符,从真实的机构行为来看,机构投资人在2022年其实是看跌黄金的。从持仓比例上看,2022年无论是全球最大的黄金现货ETF,还是COMEX黄金期货非商业持仓多头占比,在 2022年都是下滑趋势。显示常规机构在持续减仓。

因此,金价的坚挺,是由其他的买入力量支撑,也就是央行。

根据世界黄金协会发布的统计,自2010年起,全球各国央行黄金储备已经连续13年不断增加,达到了自1950年有记录以来的最高水平。仅2022年,全球央行的黄金储备净增长了1136吨,比前一年增长了152.31%,刷新了历史纪录。

黄金还能涨多久?

全球央行如此热衷黄金,背后是政经格局的变动。

中国国际经济交流中心副理事长、国际货币基金组织原副总裁朱民近期在接受央视财经采访时曾谈到,现在国际情况有很多变化,俄乌冲突后,美国和西方联盟对俄罗斯进行了很多金融制裁,包括对支付系统SWIFT封锁等,这其实是在一般的意义上破坏了国际经济运行准则。

目前,世界贸易虽然在很大程度上依然依赖美元,但在新的情况下,世界上所有的国家都在考虑,要谨慎,要想想安全问题,想想开辟第二个金融通道和货币通道。

而从目前来看,世界货币新的体系似乎正在重塑——新体系不再以美元为核心,而是各国和各地区开始形成自保型的货币中心。

比如,巴西政府表示,已与中国达成协议,用本币进行贸易结算,不再使用美元作为中间货币。巴西央行报告显示,截至2022年底,人民币占巴西国际储备比例达到5.37%,超过了欧元4.74%的比例。

总的来看,由于政经变动下全球央行“乱世买黄金”,使得如今黄金“货币属性”的权重逐步抬升,而商品、金融、避险等属性逐步降低。

未来金价是否持续走强,不仅需要紧盯政经格局变动,同时要观察央行购买黄金的力度。这也增大了金价的判断难度。

黄金是好的投资品吗?这是个见仁见智的问题。

购买黄金相当考验对于时机的判断能力。如果赶上20世纪七八十年代的黄金牛市,投资者能获得年化超30%的回报。如果不幸在2011年9月购买黄金,需要等9年,到2020年7月才能解套,而解套后的三年里,金价行情总体仍是大震荡。

而如果我们将视野放大,从两百年的时间尺度来看,黄金似乎不是个好的投资品种。

根据经济学家罗伯特·巴罗和桑杰·米斯拉的计算,从1836年到2011年,在扣除通货膨胀率之后,黄金的实际年化收益率,只有1.12%,远低于长期美国国债的2.9%和股票的7.4%。但其上上下下的波动率却和股票接近,比债券高出一倍,典型的低收益,高风险。

最后要提示投资者的是,黄金投资品类众多,包括实物黄金、纸黄金、黄金ETF基金、互联网黄金理财等。而我们平常购买的黄金首饰,并不具备太高的投资价值。

这是因为黄金首饰虽然具有观赏和佩戴价值,但由于工艺成本、成色差异、销售费用、流通性和兑换损耗等因素,其投资价值相对较低。

比如工艺成本,黄金首饰需要经过加工、设计等工艺制作,这些工艺成本会提高首饰的价格。而在出售或兑换时,这部分成本往往无法完全回收。

此外,黄金首饰在销售过程中,商家需要支付运营、推广和管理等费用,这部分成本也会转嫁到首饰价格上,使得首饰价格高于黄金本身的价值。

所以,佩戴还是投资,是买黄金的年轻人首先要思考的问题。

你觉得黄金还会继续涨价吗?