188,428

188,428文|连线Insight 向真

编辑|周雄飞

良品铺子又被减持了。

近期,良品铺子被陪伴十余年的早期机构投资者今日资本大笔减持,此事将这家零食巨头再次送入舆论漩涡。不只今日资本,过去两年,良品铺子还被高瓴资本多次清仓式减持。

频繁被投资者抛售,引发业界对良品铺子增长前景的担忧和质疑。

事实也是如此,投资机构纷纷离场之外,良品铺子的业绩多年来未见起色。

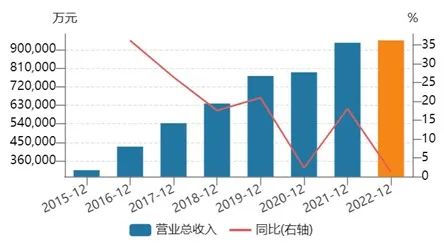

根据财报,2022年良品铺子营收94.4亿元,同比增长1.24%。虽然良品铺子的营收仍保持正增长,但营收增长率持续放缓,2022年已降至八年新低,营收增长陷入瓶颈。

归母净利润方面,2022年录得为3.35亿元,同比增长19.16%。这一数据虽然同比去年大幅上涨,但大部分利润均来自政府补贴,扣除补贴后仅微幅上涨。

2015-2022年良品铺子营业总收入及同比增幅,图源Wind

过去几年,良品铺子为了让资本对其保持信心做了许多尝试,一方面在布局线下渠道的同时,又看中了线上渠道的红利,并尝试了用营销换增长的战略。

另一方面,在行业玩家的围堵中,良品铺子又开始高端市场和下沉市场“两手抓”,一边推出了“小食仙”、“良品飞扬”等高端品牌,试图用定位更垂直、客单更高的子品牌来拉高利润率。

另一边,良品铺子还推出主打下沉市场的连锁零食店品牌“零食顽家”,进军当下食品行业为数不多的热赛道——零食量贩,试图以规模换增长。

但从业绩结果来看,良品铺子的这些布局动作成效并不持久和有效,良品铺子目前仍缺少一个有力的现金牛业务。

2020-2021年,良品铺子连续两年“增收不增利”,净利润持续下滑。2022年虽有所回升,但对比大刀阔斧的门店扩张和资金投入来说,利润增长仍不及预期。

而透过这些方向各异的新尝试,也不难看出良品铺子急于寻找新增长引擎的焦虑心态。

1、投资人不再愿意陪跑

陪伴良品铺子长达13年的今日资本,选择了离场。

5月17日,良品铺子发布公告称,达永有限公司计划通过集中竞价或大宗交易方式减持公司股份合计不超过2406万股,即不超过公司总股本的6%。本次减持前,达永有限的持股比例高达30.30%,是良品铺子最大的外部股东。

达永有限公司背后就是今日资本。2010年今日资本投资良品铺子,成为其早期股东,随后便将股份转让给达永有限公司,通过达永有限持有良品铺子股份。此次减持,今日资本或将套现高达7亿元。

值得注意的是,今日资本的掌舵人、有“风投女王”之称的徐新曾投资娃哈哈、益丰大药房等知名品牌,在一级市场以消费捕手的敏锐度著称。过去十余年里,今日资本对良品铺子的坚定陪伴,被认为是其看好良品铺子增长前景的重要依据。此次今日资本大笔减持、套现离场,也直接映射着投资者心态的变化。

不看好良品铺子的投资机构,不只是今日资本。

2021年3月至今,良品铺子先后4次被高瓴资本清仓式减持,后者一共套现约9.87亿人民币,持股比例也降至5%。

如果将时间倒推至2017年,高瓴资本曾也很看好良品铺子,当年三个月内连续两次投资良品铺子,一共注资约8.21亿元。但6年过去,良品铺子并没有成为高瓴期盼的“一家高成长消费公司”,也没有为其带来可观回报。

若按照截至发稿时良品铺子的市值(115.29亿元)来计算,高瓴资本仍持有价值5.76亿元良品铺子股票,再加上此前减持套现的9.87亿人民币,高瓴资本入局良品铺子6年,最初投资的8.21亿元,仅换回了15.63亿元。这意味着,其年化收益率仅为11.33%。

在追求十倍、百倍回报的一级市场,这个收益率实在拿不出手,但高瓴资本仍急于清仓的背后,或许就在于良品铺子已经很难给高瓴带来更好的回报。

良品铺子上市以来主要股东减持情况,数据来源良品铺子财报,连线Insight制表

不只是外部投资机构在离场,今年5月计划减持良品铺子的另一主体——汉亮奇好、汉林致好、汉宁倍好、汉良佳好四家公司,均为良品铺子的员工持股平台。

这些上市前用于激励骨干员工的股份,在今年3月底才刚刚度过为期36个月的限售期,一解禁,便迎来大量抛售,也反映了内部员工对良品铺子发展前景的担忧。

与此同时,二级市场也表达出了不看好的态势。良品铺子的股价不断下滑探底,虽然2022年净利润止跌回暖,但资本市场并不买单。截至发稿时,良品铺子股价对比2020年上市后的高点已跌去2/3。

一二级市场均以行动表达了对良品铺子增长可持续性的怀疑,而这与其过去多年来的发展模式密切相关。

2、渠道布局摇摆、依赖营销扩张,良品铺子发展之“痛”

与其他零食玩家不同,成立于2006年的良品铺子是线下起家。

2006年良品铺子首店在武汉开张后,以门店为核心的扩店速度也极快,到了2012年其门店规模已突破1000家。但随着2010年移动互联网潮流在国内流行,轻资产的电商业务为多个行业带来了新的想象空间,于是良品铺子也开始试水电商业务。

从2012年正式布局电商渠道,2014年启动社交电商战略和全渠道系统开发,到后来不断深入构建线上营销体系,良品铺子的线上布局逐渐深入。受益于此,良品铺子的电商营收不断攀升,2016年良品铺子线上营收达到14.25亿元,到2021年时又增长至48.58亿元,较2016年翻了三倍不止。

在线上业务的拉动下,良品铺子的总营收也不断增长,2016年良品铺子年营收逼近45亿元,较2010年翻了20多倍,2021年又再度翻倍增长至93亿元。

对比同样线下发家的来伊份,良品铺子拥抱线上的姿态明显更积极,步子也迈得更大。2012年良品铺子布局电商,2016年线上营收占比三成,到2021年,其线上营收占比已突破50%,形成线上线下平分秋色的局面,而2021年来伊份线上营收占比仍不足15%。

收获布局线上渠道红利后,良品铺子的隐忧也很快出现。

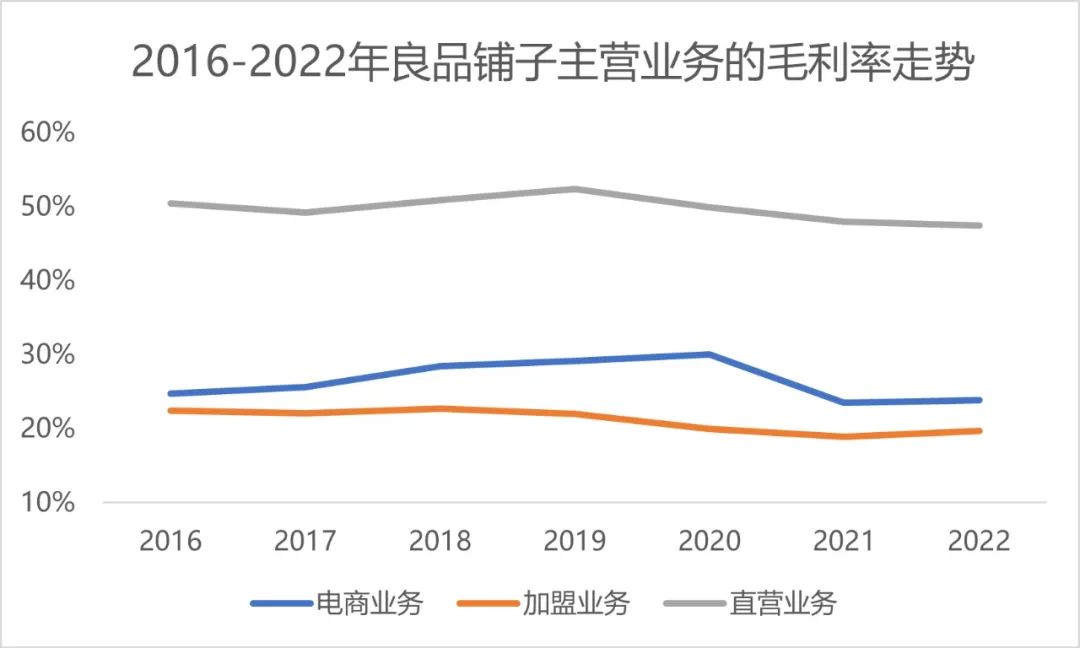

根据良品铺子财报,2019年以前,其三大主营业务的毛利率平稳上涨,其中电商业务的毛利率上涨最快,但进入2020年之后,三大业务的毛利率便开始下滑,其中又以电商业务毛利率下滑最快。

除了原料涨价、三年疫情带来的生产和经营成本上涨,导致电商业务毛利收缩的还有个重要原因:平台流量红利的退潮。

2016-2022年良品铺子主营业务的毛利率走势,数据来源良品铺子财报,连线Insight制图

一方面,电商的红利期已过,平台的流量成本不断攀高,良品铺子的渠道营销费用也不断增加。2015年以来,良品铺子销售费用稳定上涨,2022年达到17.56亿元,再创新高,远高于同赛道的三只松鼠、洽洽食品、盐津铺子。

2015-2022年良品铺子的销售费用,数据来源良品铺子财报

另一方面,直播带货、短视频等新形式加速了电商行业的迭代和洗牌,新品牌进入市场的门槛降低,大量新品牌通过流量投放和头部主播带货脱颖而出,行业竞争加剧,平台也在内卷中不断更改流量分配的玩法,许多以内容见长的中小商家替代赛道头部成为流量扶持的对象。

根据华安证券的分析,随着线上流量的去中心化,赛道龙头的线上业务将不断承压。

事实也是如此,以王小卤、王饱饱、a1零食研究所、轩妈为代表的新品牌,开始冲入销售排行榜,抢占原属于休闲零食“三巨头”的市场份额。

根据中银证券研报,2021年全年,零食板块市占率最高的三家公司——三只松鼠、百草味、良品铺子在阿里平台的市占率为17.3%,同比下滑3%,同样在2021年12月,王小卤销售额却逆势上涨37.2%。

受此影响,原本就非常分散的休闲零食行业,集中度也进一步下滑。根据太平洋证券的研报,2021上半年,休闲零食赛道业务规模前三名的市占率(CR3)为16.88%,同比下滑7.10%,业务规模前五名的市场占有率(CR5)为19.52%,同比下滑7.18%。

随着电商红利退潮,大量新玩家抢占市场份额,良品铺子又迟迟未能找到新的增长点,营收增速很快陷入下滑的态势。2020年,良品铺子的营收78.94亿元,同比仅增长2.32%,结束了此前延续多年的两位数增长。

勉力维持营收正增长之余,良品铺子的盈利能力也未见起色。2020、2021年良品铺子连续两年增收不增利,2022年虽有所增长,但大部分都是政府补贴,扣除补贴后同比仅微增1.46%。

良品铺子也意识到以上这些问题,因而随着线上流量争夺激烈,良品铺子反而越发强调线下渠道的布局。2020年良品铺子直营和加盟门店规模分别为718家、1698家,到2022年底已分别增至998家、2228家,门店总规模突破3000家。受此影响,良品铺子2022年线上营收占比也高位回落至50%以下。

图源良品铺子官方微博

对于仍占据近半营收的电商业务,良品铺子和许多同赛道玩家一样,通过加码营销来争夺流量。过去几年,良品铺子频繁在《花儿与少年·露营季》《小敏家》《欢乐颂2》等热门综艺影视剧上露面,还邀请迪丽热巴、杨紫等流量明星代言。

大力投入营销的动作并非良品铺子独有,实际上,休闲零食赛道众多玩家的销售费用率均在20%上下。对营销的过于倚重与休闲零食赛道技术门槛不高、代工贴牌情况多见的现状密不可分。当产品同质化明显,营销力度很大程度就决定了品牌销售额的高低,赛道竞争也由产品竞争演化为营销竞争。

以良品铺子为例,其研发费用率常年不足1%,生产多依赖外包代工。这种轻研发、轻资产的模式,在早期可以带来快速增长,但也容易带来隐患,良品铺子就曾爆发过多次食品安全问题。

门槛较低、营销依赖、市场分散,这些都是困扰良品铺子的问题。或许,这才是高瓴资本和今日资本套现离场的底层逻辑——休闲零食赛道规模可观,但品牌易被替代,难以长出一个具备持久高成长性的龙头。

为了摆脱当前的增长困局,过去几年里,良品铺子一直在持续寻找新的业务增长点。

3、高端化不力、下沉市场难攻,良品铺子挣扎求突围

良品铺子提升增长的“一板斧”,就是瞄准高端市场。

2019年初,良品铺子提出“高端零食”战略,后续推出了主打儿童零食的品牌“小食仙“,主打健康代餐的“良品飞扬”和“控多卡”,以及面向糖尿病患者的“解唐忧”。

在规划中,这些子品牌的客单价普遍高于良品铺子主品牌,将有效拉高良品铺子毛利率和营收。根据连线insight的统计,相同品类中,控卡多、解唐忧、良品飞扬的克单价都明显高于良品铺子,其中解唐忧的价格最高,控卡多、良品飞扬次之。例如解唐忧的一款亚麻籽苏打饼干,克单价几乎是良品铺子相似品类的5倍。

天猫平台上良品铺子及子品牌热卖单品的价格对比,数据来源天猫,连线Insight制图

但这些品牌的市场表现大多不温不火,小食仙的品牌声量和销量不及雀巢、玛氏、旺旺等大型品牌,也没有妙可蓝多、奶酪博士的热卖大单品,甚至不如同赛道三只松鼠的儿童零食品牌“小鹿蓝蓝”知名度高。

被寄予厚望、内部专门为此搭建研发团队的良品飞扬,也在推出一年后消失于财报中;控多卡、解唐忧推出时间较晚,还需要市场验证。

良品铺子高端化战略的失效,一方面源于良品铺子的高端化未深入至产品研发层面,更多仍停留在包装、营销等层面,研发费用率始终处于低位,使得消费者并不买单。

另一方面也源于市场竞争激烈,除了与良品铺子同赛道的零食品牌在发力高端零食,如三只松鼠、来伊份等,在细分垂直赛道也有众多玩家抢占市场,如健康代餐市场有ffit8、wonderlab、超级零等,儿童零食赛道有妙可蓝多等,剧烈竞争使得良品铺子难以突围。

高端化战略未有明显成效后,良品铺子又开始进军下沉市场。趁着折扣店、临期店的热潮,2022年底,良品铺子推出了零食量贩店品牌“零食顽家”。这个以“便宜才是硬道理”为口号的连锁品牌主打下沉市场,门店分布也聚焦在良品铺子自己的大本营湖北。

这种选择也是不得已之举。线下零食市场地域化明显,从湖南起家的零食很忙,浙江本土的老婆大人,深耕江西的赵一鸣零食等连锁零食店大多雄踞一方,形成地域割据的局面。

若零食顽家贸然全国化,遭遇强烈阻击的概率较大。从这些品牌的发展历史来看,先成为地域龙头,再谋求全国扩张,也是更为普遍的选择。

根据最新消息,良品铺子2023年计划新开1000家门店,其中很大一部分都是零食顽家的门店,具体到零食顽家来说,大部分扩店计划将聚焦湖北,地域局限性明显。

这也是下沉市场的难攻之处,当前零食很忙等同赛道玩家在密集融资后,已开启全国扩张,未来零食顽家在湖北之外,必然也将走向全国,这意味着深入全国各个县城的巷战必然打响。

押注零食顽家的同时,良品铺子还联合黑蚁资本投资了同样主打下沉市场、但深耕江西市场的赵一鸣零食。

对于投资原因,良品铺子的解释是,量贩零食迎合了消费者对零食丰富度、价格、体验感等方面新的追求,公司通过投资赵一鸣零食等多种模式快速拓展布局该业务。这意味着,投资赵一鸣零食,良品铺子重在加快市场布局和渗透。

从这些动作不难看出,良品铺子从最初的自有零食品牌,开始转型和押注渠道品牌。这也源于良品铺子所在的赛道属性,零食赛道玩家众多、行业集中度低、市场分散,对比只售卖自家产品的门店,能兼容多家品牌的渠道品牌能满足更多元消费者、更广地域的期待,也能降低SKU过多带来的供应链短缺和库存周转难题。

但量贩零食店也并不能“解万忧”。首先,良品铺子很难在关键SKU上与零食很忙等第三方连锁店竞争,盐津铺子、三只松鼠等同赛道竞品大概率不会进驻零食顽家,第三方零食连锁店将拥有更丰富的SKU。

以零食很忙为例,盐津铺子是零食很忙门店中SKU最丰富的大型品牌之一,零食很忙也是盐津铺子的第一大客户。这样紧密的合作关系很难在零食顽家身上复制。

其次,量贩式零食店通过买断的方式降低成本,拉低价格,吸引消费者上门,但这样的商业模式容易陷入低价竞争的泥潭,对良品铺子的未来盈利也是挑战。除此之外,走上低价路线的零食顽家,会否影响到主线品牌的高端定位,反噬良品铺子的营收,也是未知数。

除了主营零食业务,良品铺子还曾尝试进军餐饮行业。2021年,良品铺子在武汉开了一家Tbreak良品茶歇,主推茶饮、西点、咖啡等产品,目前在大众点评上已消失踪迹;2022年又推出Tbreak coffee,目前三家门店中两家都已经“暂停营业”。

从这些方向繁杂的业务试水中,我们不难看出良品铺子在电商红利退潮后,增长陷入瓶颈的焦虑感。但基于以上分析来看,无论是布局高端化、还是聚焦下沉市场,想要帮助良品铺子获得增长机会,都较为困难。因此在业内看来,资本对其抛弃,也很自然。

更大的不确定性在于,新业务突围困难,而老业务护城河未稳,大量新生消费品牌仍对良品铺子的市场跃跃欲试。如何攻守结合,强化自身的优势,需要良品铺子尽快给出答案。