140,829

140,829

图片来源:视觉中国

今日上午,香港苏富比2023年秋拍即将呈现“龙途:刘益谦与王薇伉俪收藏精选”专场,所有拍品来自龙美术馆主人刘益谦、王薇夫妇。此次专场,是来自这对夫妇庞大的世界级收藏中近40件作品,以7.45亿至10.6亿港元的估价上拍,亦是苏富比2023年秋季重点拍卖之一。

在资本江湖,刘益谦的传说并不亚于其在收藏界,两者之间的联系更是十分紧密。时至今日,艺术品的投资属性以及金融属性已被充分开发。作为一种高附加价值资产,它的回报率远远超过普通股票和房地产。

除了买进,顶级藏家的出手往往也备受瞩目。据称,此次拍卖收益将作为支持两人创办的龙美术馆重要项目之用,同时为未来的购藏提供资金。

但串连起刘益谦资本版图来看,答案或许未必如此。昨日晚间,天茂集团(000627.SZ)披露2023年半年报,也得以窥见其实控的国华人寿保险股份有限公司(下称“国华人寿”)最新经营情况。在净利润连续3年下滑后,今年上半年,国华人寿净亏损3.93亿元,业绩转盈为亏;近两年退保金均在300亿元以上的高规模,流动性压力可见一斑;已连续两个季度未披露风险综合评级情况,又是否存在风险隐患?

险资爱地产

蓝鲸财经不完全统计,刘益谦家族打造的“新理益系”商业帝国中囊括了上百家公司,涉及投资、保险、地产、医药等多个领域,合计控股及参股十多家上市公司。其中,天茂集团通过控股子公司国华人寿从事保险业务。

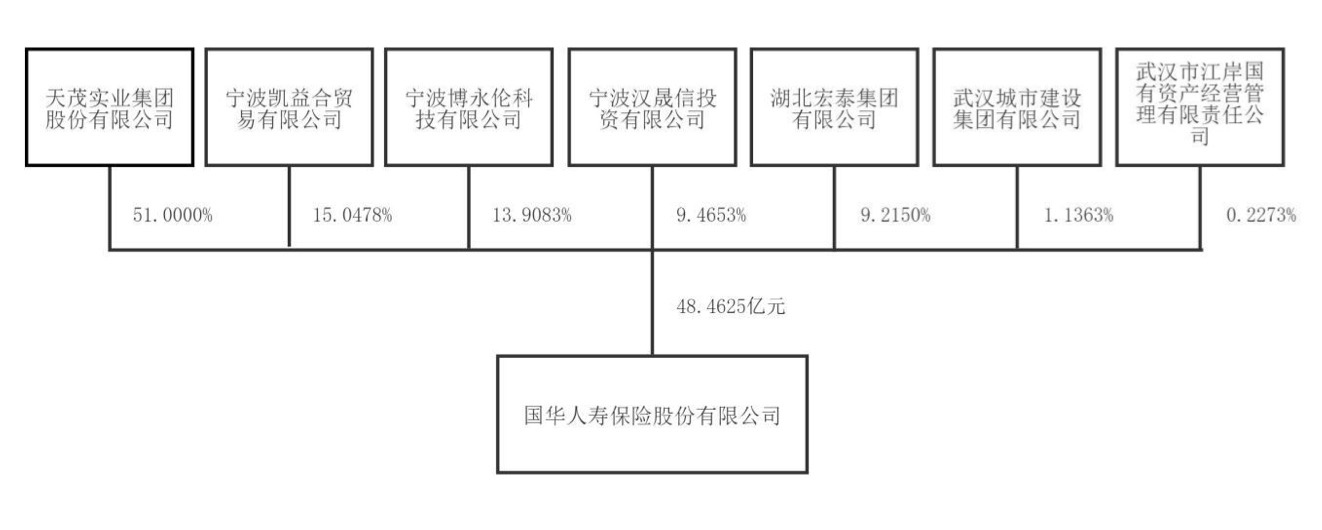

2007年,天茂集团发起设立国华人寿,持股19.99%,经增资将股比例提高至51%,成为控股股东,逐级审查其股权或控制关系后,其最终权益持有人为刘益谦。为推动国华人寿整体上市,成为彼时A股市场的第六支保险股,刘益谦做了不少努力,但最终失败。2015年,国华人寿“借壳”天茂集团成为国内首家间接登陆资本市场的保险公司。2019年,国华人寿引入三家国资股东,成为一家民营主导、上市公司控股,且有国资参与的混合所有制公司。

“潜伏”地产多年的刘益谦,亦通过国华人寿布局了不少地产业务。

股权关系上,国华人寿控股的子公司中,有10余家从事项目开发和养老地产开发业务,包括国华不动产、重庆平华置业、宁波华凯置业、武汉国薇置业、武汉国荣置业等公司,项目分布在上海、武汉、宁波、成都、重庆、海南等地。

年报数据显示,近三年国华人寿“投资性房地产”规模都在百亿以上,这并不包括各类信托计划、债权投资计划等非标产品涉及商业地产的投资。

上述项目中,有部分是康养项目。2022年年报中,国华人寿提及,公司康养产业持续发展,形成了覆盖华东、华南、华中、西南、华北地区的规划,实现上海、武汉两地布局。其中,上海普陀项目开工中,上海崇明项目完成摘牌拿地,并在北京、杭州、广州等城市扩展储备康养项目。

在上海,除了康养项目外,国华人寿曾在2017年联手金茂以41.42亿元拿下上海北外滩地块。但拿地后施工进展缓慢,一度成为烂尾项目。后有消息传出,金茂退出,国华人寿成为该项目的唯一股东方。

除了主动拿地建设,在地产下行周期,国华人寿还接盘了一些商业地产项目。譬如,2019年,福晟集团陷入债务危机,导致福州福晟钱隆府停工。2019年9月,国华人寿旗下的上海霁达投资管理中心(有限合伙)接盘了深圳福晟地产有限公司65%的股权,成为控股股东。除了福州项目,国华人寿还接手了福晟在深圳的旧改项目。

不过,福州项目遭到了钱隆府业主的投诉举报。业主举报内容提及,国华人寿涉嫌违规绕道出借资金给福晟集团拿地,将提供给福晟缴纳土地款的资金通过债务重组、债权股权质押、使用长安国际信托通道等形式,形成对福州永润房地产开发有限公司(钱隆府项目)的股权投资,将借款转变成了明股实债。据称,国华人寿在福晟集团竞拍过程中,累计提供了27.29亿元资金用于支付土地款。

此外,国华人寿还接下了深陷债务危机的泰禾的“烂摊子”——位于南京主城的泰禾“禾悦广场”。公开信息显示,目前“禾悦广场”更名为“佰汇广场”,正由宸嘉发展进行开发。而宸嘉发展,与刘益谦及国华人寿,均存在着隐秘的关联。

宸嘉发展逆势扩张

宸嘉发展这家2020年11月才成立的地产公司,被誉为“地产黑马”,业务包括不动产投资开发、全过程代建管理、商业运营以及物业管理。股权上,宸嘉发展由2022年末成立的香港企业宸嘉发展有限公司100%持股。据悉,这家香港企业背后的实控人正是刘益谦。

在诸多地产公司深陷流动性危机之时,宸嘉发展在充满不确定性的市场中屡屡出手,看起来资金“弹药”充足。

据机构数据,在去年上半年房企新增土地货值排行榜上,宸嘉发展以新增货值180.9亿元冲进前20,将一众老牌房企甩在身后。据介绍,彼时宸嘉发展手中的土地储备货值已超千亿。

需关注的是,宸嘉发展的多个项目,均从国华人寿手中接盘而来。比如,宸嘉发展在武汉的重要项目——“宸嘉100-嘉佰道”,地块最初是由国华人寿旗下的地产公司拿下。2017年1月,国华人寿子公司武汉平华置业32.6亿元拿下汉口滨江国际商务区地块,投资100亿元打造成武汉国华金融中心,建设涵盖商业综合体、五星级酒店、5A级办公写字楼、高端单元式办公、文化建筑的地标性商业集群。武汉平华置业的全资子公司武汉国升置业是该项目的开发商。

2018年,武汉国升置业发生股权变更,控股股东由平华置业变更为上海晟拜实业。2021年1月,上海晟拜实业退出,控股股东变更为宸嘉发展(武汉)有限公司(下称“宸嘉武汉”),后者实控人为宸嘉发展。

另外,今年10月,武汉国荣置业发生股权变更,国华人寿将其持有的60.8%的股份转让给宸嘉武汉。变更后,国华人寿持有国荣置业股份39.2%。据悉,国荣置业是武汉二七沿江商务核心区南二片(8A、9号地块)的开发商。

国华人寿的两个康养项目,位于武汉的长江新城康养综合体、上海普陀桃浦项目,也均是由宸嘉发展代建,双方关系紧密。官微信息显示,宸嘉发展在多领域与各行业龙头企业展开深度合作,其中就包括国华人寿、香港置地等。

种种迹象表明,或通过国华人寿不断输出地产项目的加持,“潜伏”地产多年的刘益谦,正在力推宸嘉发展成为行业新秀。

事实上,在投资者问答平台,也有投资者向天茂集团提问:“国华人寿真金白银接手的地产项目,为何大部分已经转到宸嘉发展名下,是资产整体转让?还是代建?项目利润怎么分配?”

另据媒体信息,宸嘉发展的董事长陈佳正是刘益谦的女婿。外界指出,陈佳是刘益谦资本版图中的关键人物,他的身份还包括国华人寿投资总监兼资产管理中心不动产投资事业部总经理、长江证券副董事长等。

国华人寿经营承压

作为刘益谦商业版图中的重要金融机构,国华人寿经营成色几何?

8月30日晚间,天茂集团披露2023年半年报,投资者也得以窥见国华人寿最新的业绩情况。今年上半年,国华人寿久违出现亏损。不过,其利润方面的压力,从更早前就能够窥见。

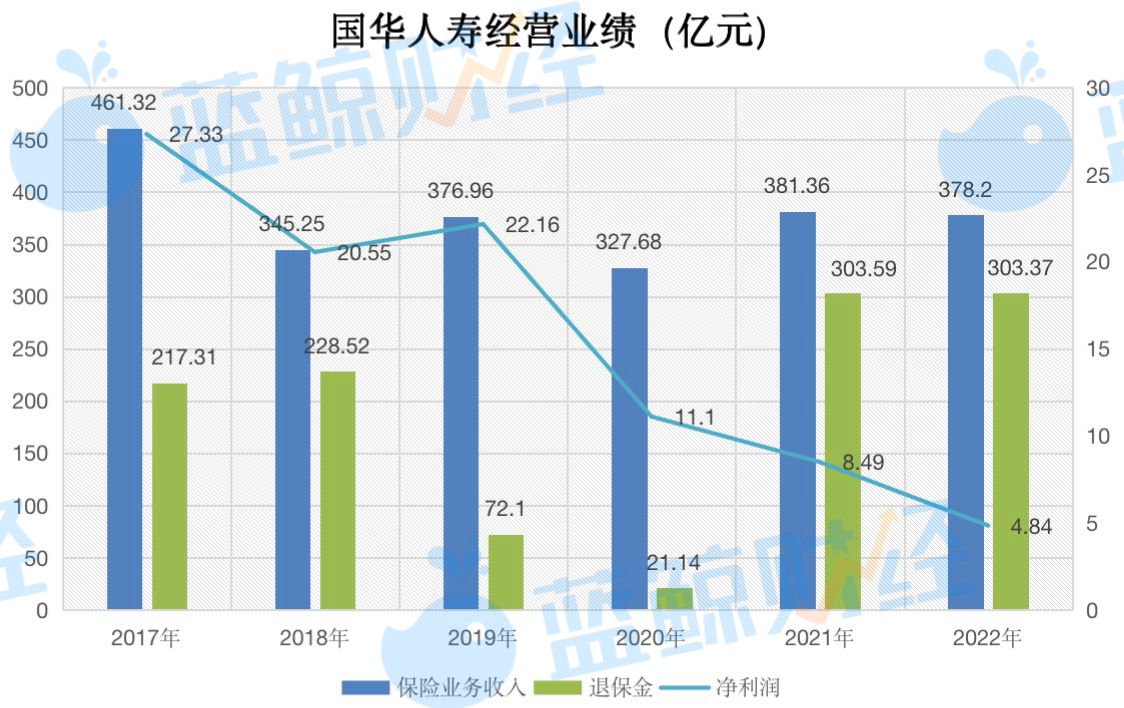

公开数据显示,连续盈利多年的国华人寿,近几年利润表现连连下滑。2017年至2019年,国华人寿分别实现净利润27.33亿元、20.55亿元、22.16亿元;2020年,净利润腰斩至11.1亿元;2021年及2022年,分别实现净利润8.49亿元、4.84亿元,连续收缩。2023年上半年,国华人寿净利润-3.93亿元,转盈为亏。

需要提及的是,2018年至今,国华人寿分别计提资产减值损失10.58亿元、6.62亿元、2.91亿元、10.78亿元、1.64亿元,五年累计32.53亿元。大额资产减值损失,也会影响公司的整体利润。

另一需要关注的趋势是,保费收入保持相对稳定的同时,国华人寿的退保金这两年都保持着高规模,与保费收入相当,流动性压力可见一斑。

先看保险业务收入,2017年至2022年,国华人寿分别实现保费461.32亿元、345.25亿元、376.96亿元、327.68亿元、381.36亿元、378.2亿元,今年上半年实现保费收入285.53亿元,相对稳定。

再看退保金,2017年、2018年,该公司退保金均超过200亿元;后两年降低至72.1亿元及21.14亿元;2021年国华人寿退保金大幅飙升至303.59亿元,同比增幅高达1336%;去年退保金仍超过300亿元,为303.37亿元;今年上半年退保金也超过百亿,达到143.53亿元。

从业务角度来看,退保金高增长主要是受历史保单的退保影响。回溯来看,国华人寿早年以银保渠道为主打方向,该渠道搭配简单易销且带有理财性质的分红险、年金险产品,可迅速做大规模。不过,这类产品在5年左右现金价值超过所交保费时,往往会迎来退保小高峰。

退保金高企会对保险公司的现金流造成一定影响,需要充足的资金来应对流动性风险,这也要求新增保费要保持较高规模,进而形成较大的业务压力。要么,通过资产处置回笼资金来确保流动性的充裕,否则会面临资金周转压力。

投资端方面,国华人寿权益类资产、不动产类资产和其他金融资产占投资资产比重相对较高,投资业务也面临一定的信用风险和市场风险。

蓝鲸财经关注到,自2022年4季度偿付能力报告起,国华人寿就未公开披露偿付能力风险评级情况,仅称“公司已按时完成各季度风险综合评级数据的报送工作。”同时表示,公司将一步加强风险薄弱环节管控,针对监管提出的扣分原因,持续推荐有效整改,对存在的风险隐患提出应对解决方案,并切实跟进整改措施的落实情况。该公司最后披露的风险综合评级为2022年2季度的BBB类,偿付能力风险评级是否有下调,值得关注。

在6月,国华人寿还陆续协商解除了与联合资信、中证鹏元的合作,不再继续委托联合资信、中证鹏元对国华人寿主体及“20国华人寿01”“21国华人寿01”提供跟踪评级服务。

需关注的是,股权方面,国华人寿第二、第三大股东背后,还疑似存在影子股东进行股权代持情况。

蓝鲸财经梳理公开信息发现,宁波凯益合贸易有限公司(下称“凯益合”,曾用名“海南理益实业有限公司、海南凯益实业有限公司”)、宁波博永伦科技有限公司(下称“博永伦”,曾用名“上海博永伦科技有限公司、海南博伦科技有限公司”),两家公司均为个人股东实控,未披露参保人员信息;且两家公司曾在2019年末和2020年初相继更换地址,恰巧更换后在同一座办公楼;此外,凯益合曾用名还带有“理益”二字,而检索同电话企业,与其关联的多家海南企业中,恰有一家名为国华(海南)有限公司的企业。