113,731

113,73110月10日早间,碧桂园(2007.HK)发布公告称,尚未支付某债务项下本金金额为4.7亿港币的到期款项,预期也无法如期或在相关宽限期内履行其所有境外债务款项的偿付义务,包括但不限于公司发行的美元债券项下的偿付义务。

据蓝鲸财经了解,上述未偿付债项是一笔非公开债,这笔债务部分已经实现债转股,债权方建滔集团是一家主要从事制造及销售覆铜面板业务的投资控股公司。

今年8月30日早间,碧桂园发布“根据一般授权发行新股份”公告,向建滔集团以0.77港元/股的价格配售约3.51亿股股份,认购股份总代价为2.7亿港元,用于抵销欠建滔集团的部分款项。

上述认购事项完成后,碧桂园根据融资协议欠认购人的未偿还本金额为15.98亿港元,将分期支付(最后一期于2023年12月)。今日官宣未支付4.7亿港币本金到期款项后,这笔债务未转股部分金额正式出现逾期。

碧桂园表示,未付款项事项可能导致相关债权人要求相关债务的义务加速履行或采取强制行动,将积极推进境外债务管理措施,在尊重所有债权人现有法律地位和法律偿付顺序的前提下,公平公正地制定整体解决方案来实现长期、可持续的资本结构。

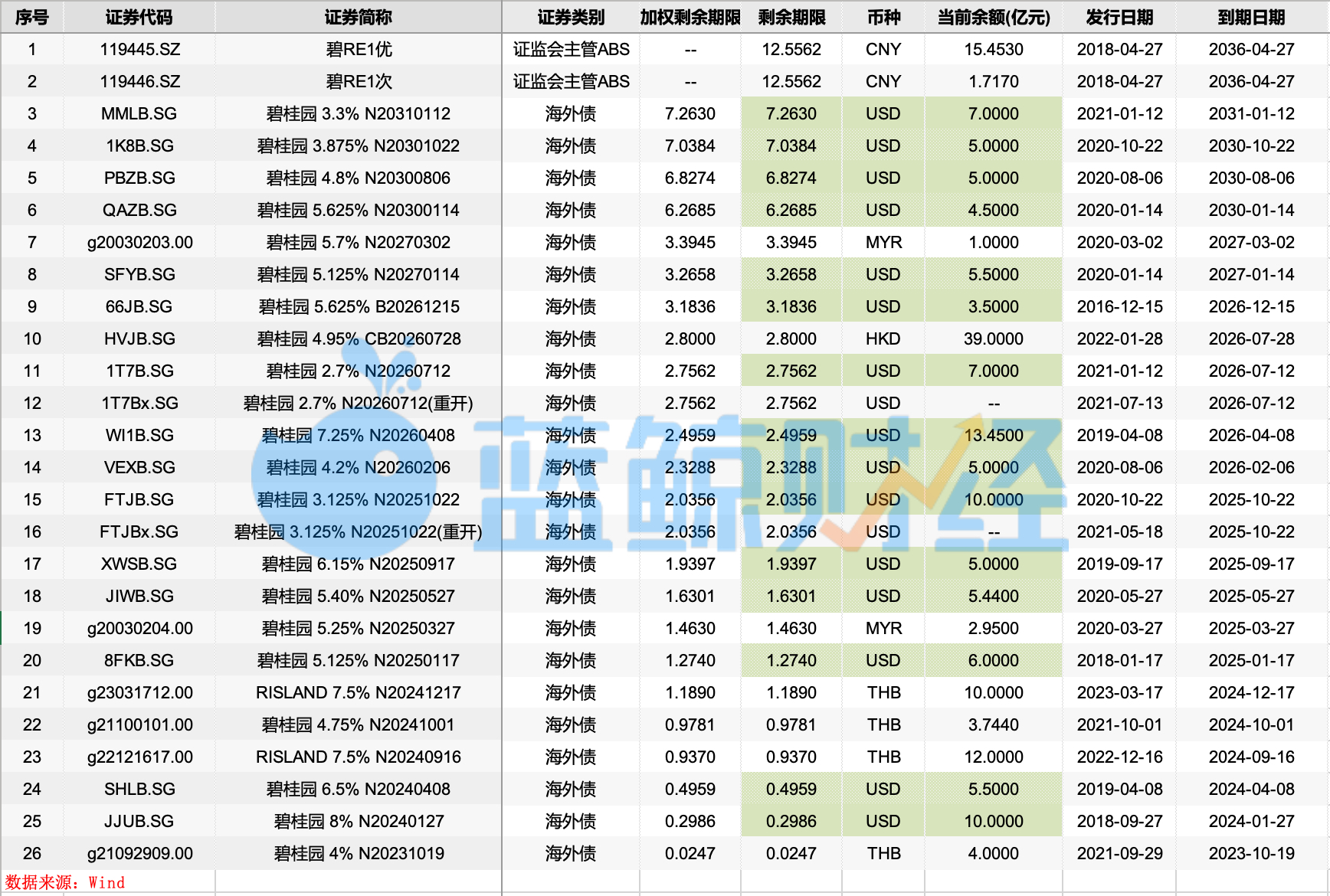

Wind数据显示,碧桂园存续海外债共计22笔,以美元计的债务有15笔,当前余额约为97.89亿美元。其中,2023年无到期美元债务本金,2024年1月、4月分别有10亿美元、5亿美元到期。

公告显示,碧桂园已聘请中国国际金融香港证券有限公司和华利安诺基(中国)有限公司担任财务顾问及盛德律师事务所担任法律顾问,协助评估集团资本结构及流动性状况,并制定整体的解决方案。

碧桂园在公告中透露,自2020年来,集团融资活动现金流持续净流出,在融资环境极其艰难的情况下,集团坚持通过销售回款及存量现金资源履行偿付义务,“然而,当前集团销售和融资面临严峻挑战,账面可动用资金仍然持续减少。虽然已竭尽全力探索过包括资产处置等不同方案筹集现金流以继续履行财务承诺,但在当前市场环境下仍难以在短期内迅速补充足额的现金流以改善流动性,导致集团的现金状况依旧显著承压。”

据该公司披露的数据,其2023年前9月实现权益销售金额约1549.8亿元,同比下降43.9%,较2021年则同比下降65.4%。其中,9月单月的权益销售金额仅61.7亿元,连续第六个月环比下降,同比下降80.7%。

公开数据显示,受整体融资环境恶化影响,2020-2022年三年,碧桂园筹资活动中的现金流净额呈大幅流出状态,流出额分别为541.36亿、129.04亿和586.88亿,连续三年净偿还。

不久前,碧桂园对其境内整体债务进行了展期,9笔公司债券本金共计约人民币147亿元的展期方案已获得相关债券持有人的必要同意,债务到期时间整体延展3年,为其换来更多集中精力恢复运营的时间与空间。

在今日的公告中,碧桂园也再次重申了其债务化解整体思路,包括把握新政策带来的销售窗口期,切实做好销售及回款工作;全面盘点梳理集团资产,充分挖掘市场化机会盘活资产;匹配业务发展需要,进一步优化本集团整体组织架构,并且成立由公司董事会主席任组长的专项工作小组;建立更扁平更高效的响应机制,统筹协调重大工作推进,削减不必要支出,助力集团更好地渡过本轮下行周期;尽最大努力开源节流,改善集团现金流状况。

保交付方面,截至9月底,今年碧桂园集团及其合资企业和联营公司年内累计交付房屋共约42万套,累计交付面积约5112万平方米,交付项目涉及到31个省份、235个城市。

其表示,集团将保交付作为最优先的业务目标,通过资金专款专用、严格管理预售监控资金等方式,切实保障项目的正常运转并完成保交楼任务。