150,115

150,115文|氨基观察

创新药研发九死一生,是行业熟知的定律。

但当国内创新药行业处于极为“年轻”的阶段,我们对于残酷故事的感知,更多的是来源于海外Biotech,并没有太多深刻的感触。

如今,开拓药业或许可以给予我们更多感触。

某种程度上来说,开拓药业是将创新药研发风险暴露得最彻底的国内药企。

从2011年到2023年的12年时间内,开拓药业先后获得高达42亿元的融资。

丰厚的融资储备决定了,与大多数Biotech仅有一次开枪机会不同,开拓药业拿到了三次开枪的机会,使其不断转换研发方向,从前列腺癌到新冠治疗再到脱发治疗。

但同时,开拓药业也是不幸的。即便一次次调转研发方向,开枪三次却没有一次能够正中靶心。

一次次的失利,让开拓药业市值的不断下跌,只剩下不到10亿港币。创新药研发的真实难度与残酷程度,在此刻暴露无遗。

对于创新药行业来说,这样的失利只是家常便饭,但也正是这样一次次的失利,才最终造就了诸多成功的靶点和药物;对于市场来说,近距离感受失败,在受到更多的冲击同时,也要试着给予创新更多的尊重和敬畏。

与此同时,开拓药业也给市场带来警示。Biotech需要更为慎重地扣下板机,因为开枪的机会一旦丧失,那么属于你的时代可能就会永远过去。

/ 01 / 连续三次开枪失利

面对最后的开枪机会,开拓药业又一次偏离了靶心。

11月27日,开拓药业福瑞他恩治疗男性雄激素性脱发的三期临床试验显示,与安慰剂相比福瑞他恩在统计学上并未达到显著性。

这也意味着,备受众人期待的防脱发药物福瑞他恩的研发以失败告终。在这一消息公布后,开拓药业股价暴跌32.15%。对于二级市场的反应我们不难理解,要知道,脱发治疗背后潜在市场规模巨大。

据权威的数据分析机构Market Data Forecast保守估计,到2026年全球脱发市场规模将增长至134.4亿美元,约合896亿人民币,而福瑞他恩曾是在防脱治疗赛道最有希望冲击终点的选手。

在研发进度层面,福瑞他恩已经进入三期临床,在一众防脱药物中遥遥领先。从二期临床数据来看,接受 5mg福瑞他恩组组相比安慰剂福瑞他恩每平方厘米增加15.34根头发,与基线相比每平方厘米增加了22.73根头发,数据看起来颇具成功的希望。

如果福瑞他恩能够成功上市,将成为20年来首个治疗脱发的新药。这背后的意义和想象空间不必多说。然而,最终的结局却是希望越大失望越大。

对于这种期望落空的感觉,开拓药业的投资者想必不会太陌生。在过去的三年时间里,开拓药业投资者还曾两度在这样的大悲大喜中穿行。

最初,支撑开拓药价值的是第二代AR拮抗剂的普克鲁胺,开拓药业也是凭借着它叩开港股IPO大门。但其实作为一款me too产品,普克鲁胺在前列腺癌治疗领域前景已经不大。2020年9月,普克鲁胺不及预期的Ⅲ期数据,最终证实了这一点。

好在,在前列腺癌受挫的普克鲁胺,搭上了新冠的顺风车,股价也随之一路上涨,最高曾达到89港元/股。不过,普克鲁胺在新冠领域的研发也并不顺利。

2021年12月27日,普克鲁胺治疗轻中症非住院新冠患者三期临床试验进展未达到统计学显著性,开拓药业股价一度暴跌85%。虽然在2022年4月6日,普克鲁胺三期临床数据揭盲,保护率达到100%。但这一结果也一度备受质疑,至今为止普克鲁胺仅获巴拉圭的紧急使用授权。

如今,新冠疫情逐渐散去,开拓药业也基本放弃了普克鲁胺治疗新冠的药物研发。

回过头去看,在连续三次开枪失利后,开拓药业继续向前的机会,变得十分渺茫。

/ 02 / 继续向前的机会渺茫

你或许会疑惑,开拓药业当初融资额高达42亿元,为何陷入这样的境地?

一个事实是,虽然开拓药业融资多,但创新药研发不能用爱发电,而要投入大量的真金白银。

在上市后的三年时间里,随着开拓药业创新药研发推进、管线扩张,其亏损也在不断扩大。2020年至2022年,开拓药业分别亏损5.08亿元、8.42亿元、9.54亿元,三年共计亏损23.04亿元。如今,开拓药业账上现金仅剩6.91亿元。

那么,开拓药业融到的钱究竟花在了哪里?研发,自然是开支大头。

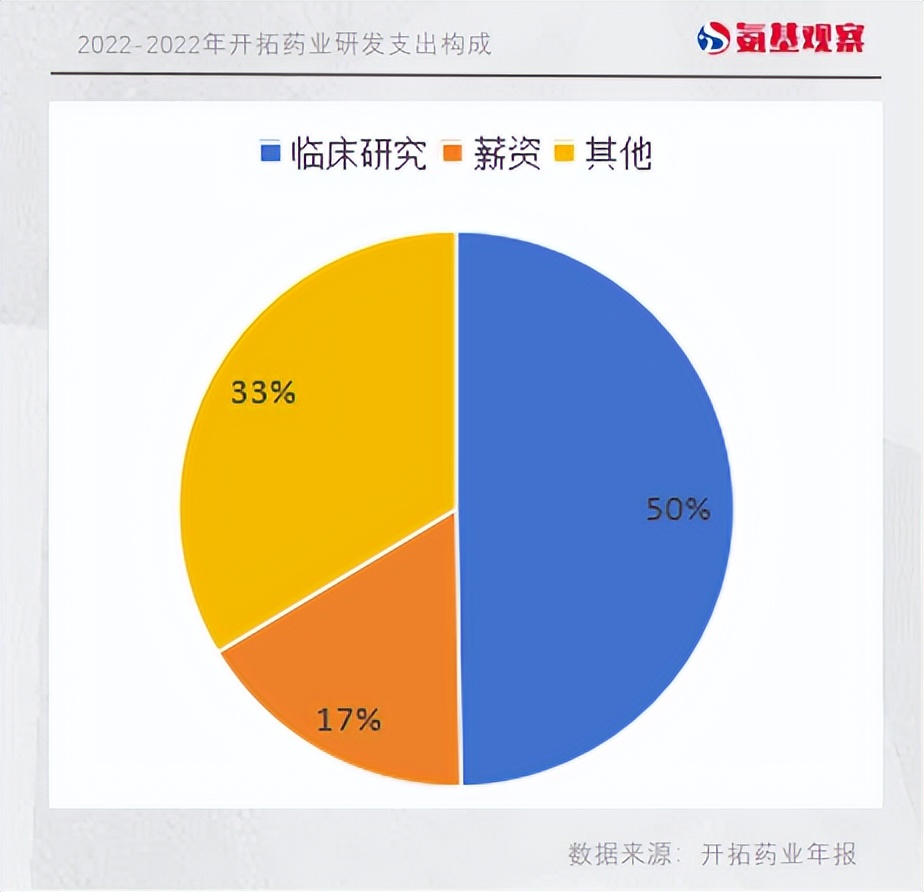

2020年至2022年,开拓药业研发费用分别为3.28亿、7.67亿、8.39亿元,总计19.34亿元。拆分来看,在研发费用中,主要支出在于临床研究开支和研发人员薪资。

三年时间里,开拓药业用于临床研究的支出分别为1.04亿、4.48亿、4.1亿元,占总研发支出的49.74%。

连续多年的大手笔临床研究费用支出,撑起了开拓药业的管线及临床试验的扩张。2021年,开拓药业管线中已经有七款产品。

其中,普克鲁胺是开拓药业的研发重心。围绕着普克鲁胺的新冠治疗,开拓药业开启了三项全球多中心三期临床试验,这也导致2021年其研发支出增长高达133.5%。截至2022年年末,仅普克鲁胺的开发及商业化费用就高达7.21亿港元。

不过,随着新冠疫情逐渐消散,从2022年开始,开拓药业已经将研发重心转移到了福瑞他恩。

围绕着福瑞他恩,开拓药业的临床布局仍然高举高打,开展了大三期临床试验。截至2022年末,福瑞他恩研发支出达4.8亿港元。

除此之外,研发人员的薪酬是公司研发支出的另一重点。2020年至2022年,研发人员薪资分别为0.69亿、0.97亿、1.56亿元,总计3.22亿元,占总研发支出的16.6%。

在烧钱三年后,截止6月30日,开拓药业账上的现金6.91亿元。按照过去的支出情况,所剩资金不足开拓药业支撑一年。

在资金紧张,创新药研发进度却停留在原地的情况下,下一步要如何走下去,是接下来开拓药业需要回答的问题。

/ 03 / 创新的残酷代价

事实上,相比于大部分Biotech,开拓药业已经足够幸运。

对于大部分Biotech来说,能获得两次开枪的机会已经属实难得。而从前列腺癌到新冠治疗再到脱发治疗,开拓药业足足有三次开枪的机会。

但遗憾的是,开拓药业连战连败。这也向我们揭示了,做药从来都不是一件能赚快钱的事情,而是彻头彻尾的苦差事。

当然,面对三次失败和烧掉的几十亿资金,即便没能留下一些成功的药物,开拓药业也应该留下一些创新药研发的经验。

通过对开拓药业的失败复盘,不能否认,其失败有一部分原因在于运气欠佳。毕竟,九死一生是创新药研发大概率会遇到的问题。

但是,运气之外,开拓药业的失败背后,药物的研发战略布局也是一个不能忽视的问题。拿普克鲁胺来说,针对前列腺癌研发失败之后,在机制未明确的情况下,开拓药业在另一个完全未被验证的领域,进行大手笔的布局,或许并不是一个合适的选择。

同样,在福瑞他恩研发也存在质疑,因为与其作用机制的海外药物CB-0301,虽已经进行了多年临床试验,但药物表现并不好,至今其针对脱发的适应症仍未获批。

可以说,不论是在普克鲁胺还是在福瑞他恩的布局上,开拓药业都存在以小搏大甚至蹭热点的“嫌疑”。

当然,我们并不否认,在创新药领域很多时候的确需要赌性。但是,这种赌性也在很大程度上,增加了创新药研发的难度,失败也在所难免。

毕竟,就连创始人的信心也不够“坚定”,在公司股价高位或是配售融资之际,选择减持套现。

2021年,随着普克鲁胺治疗新冠的临床进展推进,开拓药业股价迎来大幅上涨, 2021年9月曾达到历史高点89港元/股。

随着股价的上涨,2021年5月开拓药业通过先旧后新的方式,以64.50港元每股的价格完成配售1820万股,募资净额约11.6亿港元。股份配售的同时,公司联合创始人郭创新以每股64.50港元减持370万股;2022年5月20日港交所信息披露显示,郭创新再次减持300万股。

同年8月30日,开拓药业发布公告称,公司拟以先旧后新方式配售2559.75万股,每股配售价格为13.8港元,配售事项集资净额约3.475亿港元,用于新冠药物普克鲁胺的临床开发及商业化以及男性脱发药物福瑞他恩的临床开发。此外,公司创始人童友之同步减持853.25万股。

而眼下的股价走势、临床结果,已经不再支持开拓药业融资了。

/ 04 / 尊重真正的勇士

失败并不是最可怕的,因为真正的创新代价从来都是残酷的。

新药研发九死一生,甚至百死一生,这并不夸张。每一个靶点创新药的上岸,可以说是建立在无数的失败之上。

我们不否认在行业里,会有少数心浮气躁不愿意潜心研发的biotech,但我们相信,在行业中还是有更多的biotech,以做出真正的创新药为己任。

事实上,对于每一家真正以创新为愿景出发的药企,我们都应该给予足够的尊重,即便是失败者。

只有正视乃至鼓励失败的大环境下,创新药发展才会更加繁荣。因为在每一次成功与失败背后,倾注的同样是所有科研人员、企业、投资机构的巨大心血、精力和资本。

参考海外成熟经验来看,对待新药研发这样研发周期长、资本投入大的产业,最重要的是要尊重并认可医药创新的基本规律。

市场需要相对合理、客观地评价创新药的科学与商业价值,通过支持大量勇于挑战尖端科学问题、敢于承担创新风险的药企在市场自由竞争、优胜劣汰,最终产生一批真正具有国际创新研发能力的企业。

当然,这也要求,创新者专注研发创新,不追逐热点,冷静理性地看待这个过程中的寂寞孤独,以及阶段性成果不显著、失败时,产业界、资本界的质疑。

经历寒冬洗礼,很多人会关心目前国内本土创新走到哪个位置了?

但实际上,对于所有人来说,关注创新与新药研发,技术与管线是显性指标,而对创新价值与规律的认可和尊重,才是核心。