146,061

146,061文|车市物语

近日,蔚来、理想、小鹏都已经发布了2023年财报。数据告诉我们:理想赚钱了,并且是继比亚迪、特斯拉之后,全球第三家实现盈利的新能源车企,理想怎么做到的?蔚来真的每卖一辆车就亏3万吗?小鹏怎么把汽车毛利率干成了负值?还在继续亏钱的蔚来和小鹏,账上的钱还能撑多久?进入更难的2024年,他们手里的筹码又有多大胜算?财报里有很多的秘密,今天我们来个深度分析对比,以期发现更多端倪。

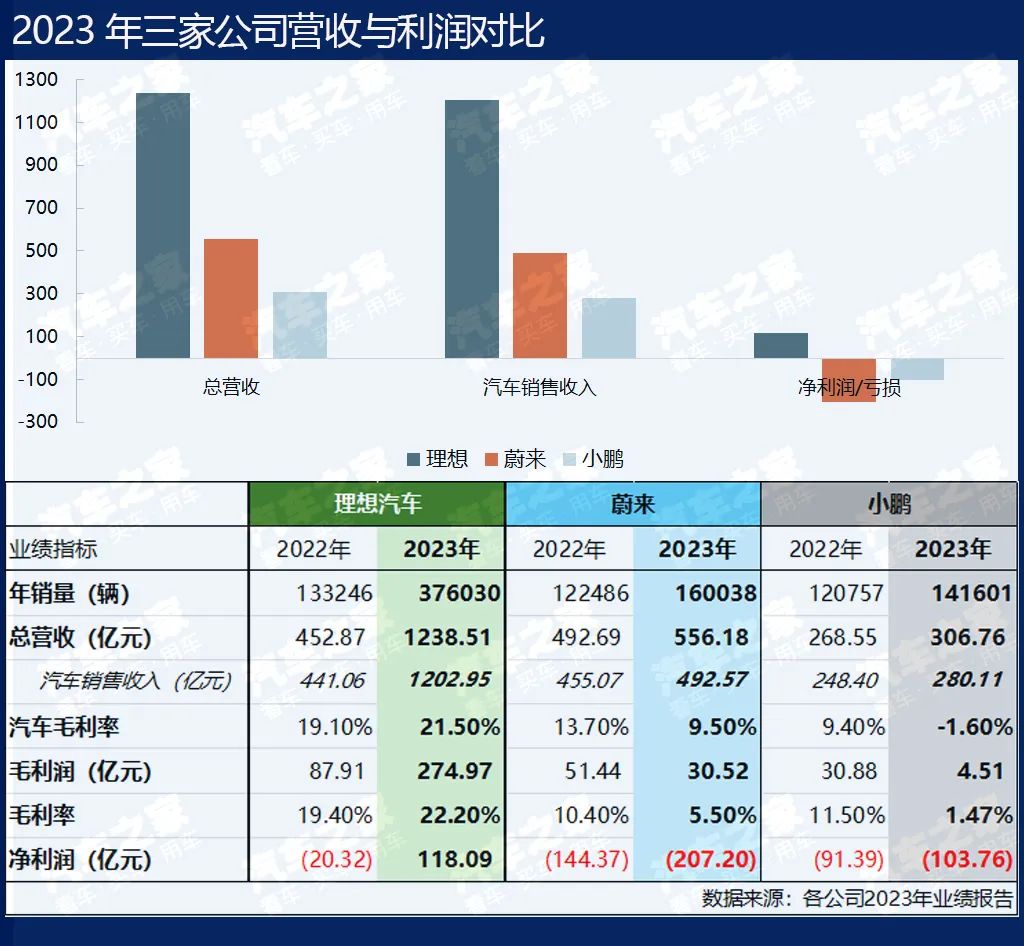

#01、理想大赚特赚,蔚来和小鹏亏损额扩大

理想开始赚钱了,全年实现营收1238.51亿元人民币,较2022年增长了173.5%,其中来自汽车的销售收入是1202.95亿元,增长172.7%。强势增长让理想扭亏为盈,全年净利润118.1亿元。理想成为国内造车新势力中首个营收超千亿元的公司,也是首个开始赚钱的。2023年是理想汽车成立的第8年、量产上市的第5年。

蔚来2023年实现营收556.18亿元,比2022年增长了12.89%,其中汽车销售收入492.57亿元,仅增长了8.24%,包括配附件销售及能源解决方案在内的其他销售收入则大幅增长了69%,奈何63.6亿元也如杯水车薪,蔚来全年依然处于亏损状态,净亏损207.2亿元,比2022年扩大了43.52%。

其实蔚来2022年的营收是比理想多的,但是2023年理想靠3个产品调性高度一致的大单品实现了对蔚来的反超。2020年曾流出一份所谓蔚来与合肥的对赌协议,其中有一条是“到2024年,蔚来要实现营收1200亿元”,如果协议为真,那么蔚来需要在今年实现营收翻番。不过,李斌在2023年底否认了这一协议的存在。

小鹏最晚发财报,财报一出,蔚来有了“难兄难弟”,小鹏营收306.76亿元,同比增长14.23%,其中汽车销售收入280.11亿元,同比增长了12.77%,涨幅倒是比蔚来高一点,但小鹏2023年的毛利仅有4.51亿元,是三家账面上“最难看”的。小鹏也未走出亏损,全年亏损103.76亿元,比2022年多了13.53%,从这个“涨幅”看,小鹏又比蔚来乐观一点。

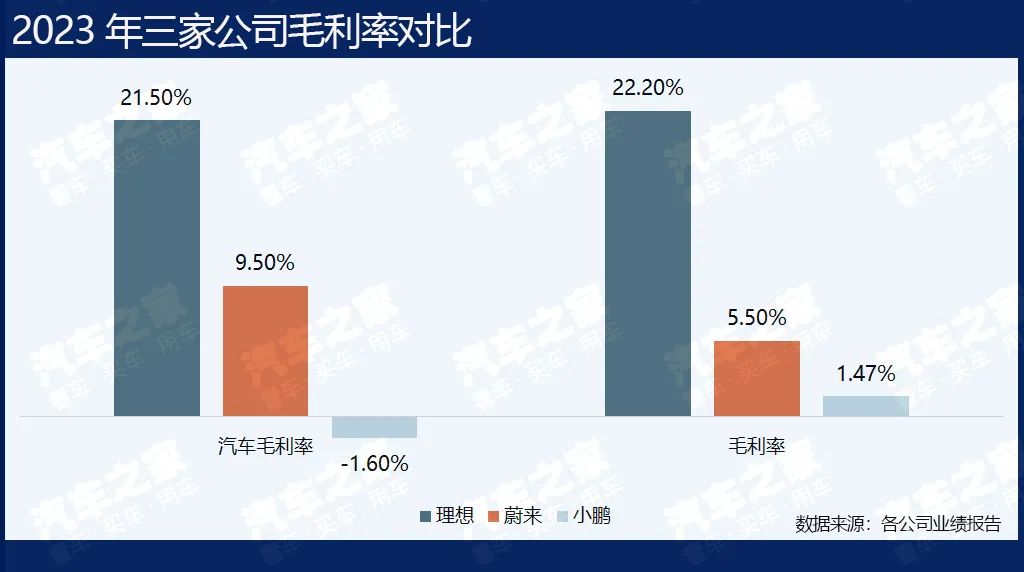

#02、理想毛利率提升至行业高水平,小鹏蔚来则俱降

与营收这个“进账”相比,利润率是个“口袋里能存下多少钱”的衡量指标,毛利水平是车企“造血”能力的关键。

看几个相关数据:特斯拉2023年的毛利率是18.25%,2022年则高达25.6%,比亚迪2023年Q3的毛利率是19.8%,长安汽车是18.6%;宝马集团2023年毛利率11%,奔驰的乘用车业务是12.6%。

理想2023年汽车毛利率比2022年增加了2.4个百分点,达到21.5%,公司整体毛利率也从19.4%提高到22.2%,李想曾说毛利率的健康门槛是20%,2023年他做到了。由于理想已经开始盈利,我们可以看到其净利率高达9.53%,这也是个比较炸裂的数值。

蔚来2023年汽车毛利率减少了4.2个百分点,只有9.5%,公司整体毛利率也从10.4%降到了5.5%。不过,从季度走势看,下半年是有所改善的,第四季度的汽车毛利率达到了11.9%,公司整体毛利率也达到7.5%,奈何一、二季度太拉垮,分别只有1.5%和1%,拉低了全年毛利率水平。

小鹏也是二、三季度的不佳表现拖累了全年,汽车毛利率居然干成了负值,公司整体毛利率也仅有1.47%。小鹏称是促销活动增加、新能源汽车补贴期满、车型升级相关的存货拨备及采购承诺亏损等等,对毛利率产生了负面影响。小鹏四季度也缓过劲儿了,小鹏G6、G9销量大涨,毛利率大幅改善至6.2%,环比提升9个百分点,汽车毛利率环比提升超10个百分点,达到4.1%。

值得注意的是,小鹏和理想都是总体毛利率高于汽车毛利率,但是蔚来却相反,这与其换电网络的大规模铺设不无关系。截至目前,换电业务还在拖累蔚来的盈利速度,但李斌对其前景有信心。

在刚刚结束的“百人会”上,李斌提出了“解决电池寿命问题刻不容缓”的严肃命题,并称蔚来的换电体系在延长电池寿命方面有着巨大的优势。在财报电话会上,李斌表达了会将换电进行到底的决心。2023年蔚来在全球新建了1035座换电站,累计已建成2350座,希望时间能给蔚来一个完美的答案。

#03、理想单车获利能力最强,小鹏卖一辆竟倒贴钱

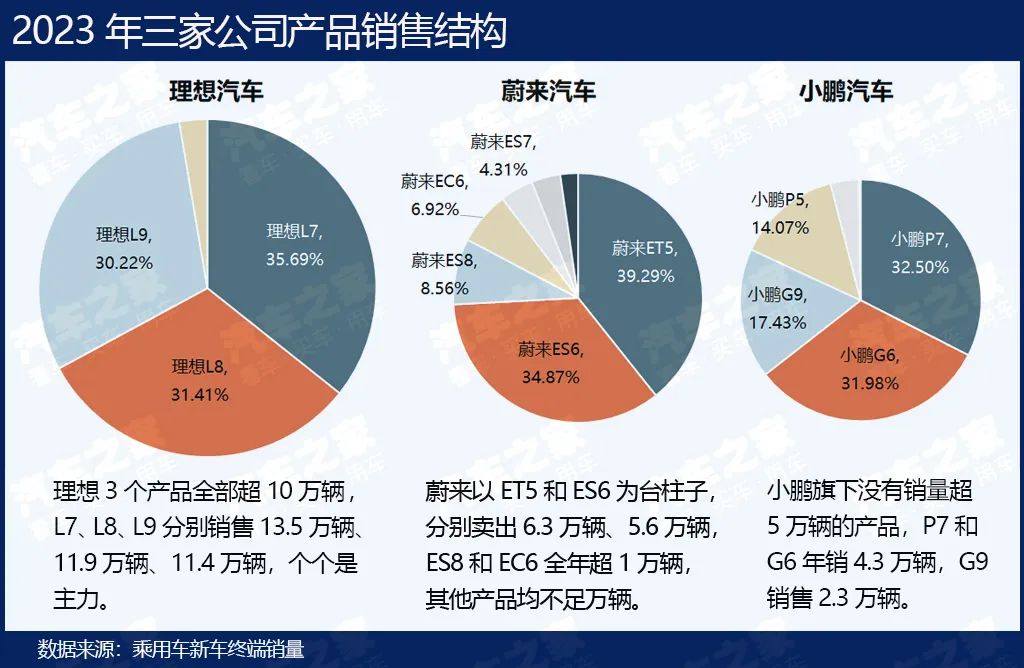

其实三家公司2023年都实现了销量的增长,理想汽车全年交付37.6万辆,同比增长182%;蔚来交付16万辆,同比增长了31%;小鹏交付,同比增长了10%。

并且三家都有细分市场表现不错的产品,比如理想L9是年度大型SUV销冠,理想L7、L8分获中大型SUV年度销量冠亚军,蔚来ES6在纯电中型SUV的销量仅次于Model Y,小鹏G9是纯电中大型SUV年度销冠。作为经受住了阶段性考验的新势力,蔚小理手里都还是有两把刷子的。那为什么赚钱的节奏不一样了呢?

原因是多方面的,首先看单车销售盈利效率。

理想的销量和营收增长是同步的,前者涨182%,后者涨173%;小鹏也是,营收增长14.23%,销量增长10%。但是蔚来却出现了背离,销量增长31%,营收只增长了13%。

有人说“蔚来每卖一辆车就亏3万”,这有些危言耸听,在逻辑上也并不合理。事实上只看销售成本,2023年蔚来每卖一辆车能赚接近3万元(2.92万元),但是比2022年的5.09万元少了不少,产品整体售价下调导致其单车收入少了近7万元,所以尽管单车销售成本也比2022年下降了4万多元,蔚来每辆车赚的钱还是更少了。

小鹏就真的是卖一辆亏一辆了,单车的销售成本是20.1万元,但是价格战伤小鹏不轻,在连续的价格战之后,小鹏的全年平均单车收入已经跌穿20万,只有19.78万元。好消息是四季度由于小鹏G9的销量上涨,扭转了倒挂情势,今年把小鹏X9的销量再提上去,小鹏的单车获利能力有望继续增强。

比较下来,理想是最“狠”的,由于2023年理想L7/L8是扛鼎主力,2022年则主要靠L9,所以2023年其平均单车售价是比2022年低的,但是这并没耽误挣钱,2023年理想每辆车的收入成本差是6.86万元,比2022年还多了5000多元,扣除其他投入均摊,单车利润达到3.14万元。

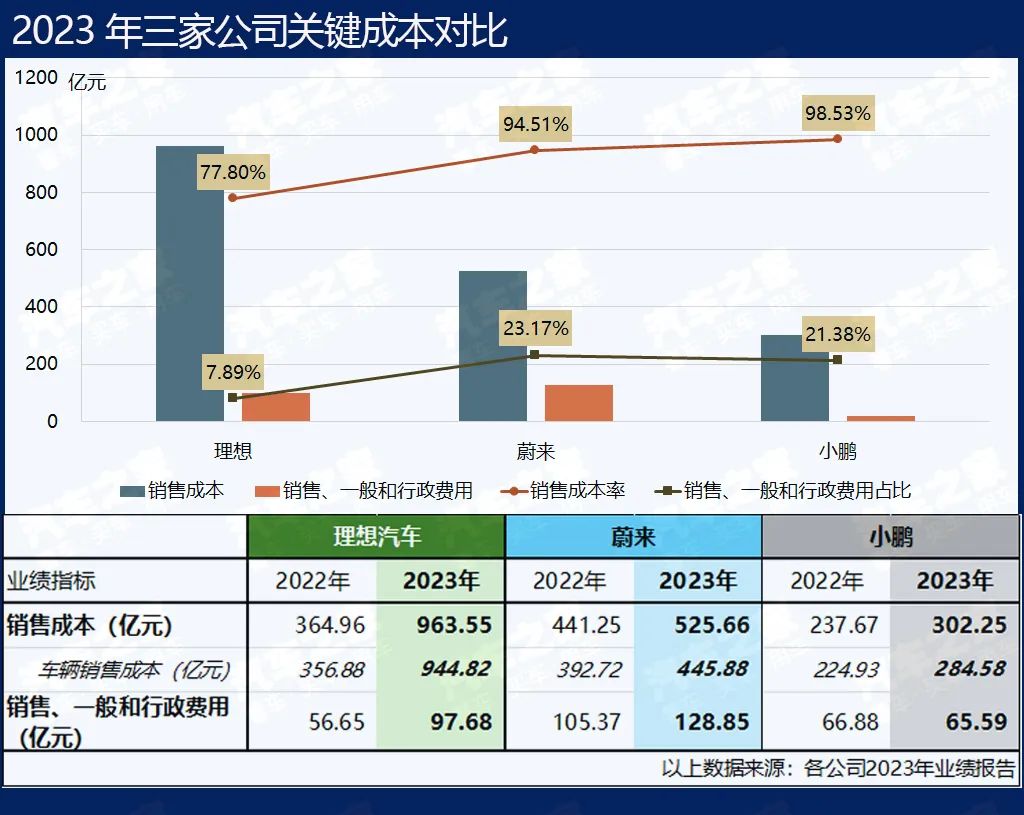

#04、“抠厂”理想赚钱有道,蔚来亟需降本增效

其实蔚来的销售成本去年控制不少,单车减少了4.2万,这并不容易,但是其销售成本率(销售成本/营收)还是居于94.51%的高位,比2022年还上涨了5个百分点;小鹏更高,98.53%,比2022年增加了10个百分点。两家如此高的销售成本率,盈利能力可想而知。

李想曾经说过“对自己有几乎变态的成本和效率要求”,2022年理想的销售成本率是80.59%,已然是三家里最低的,2023年李想进一步将其控制到了77.8%,直接结果就是毛利率达到了22.2%的高值。

此外,在销售、一般和行政费用方面,理想也是最抠的,这笔费用一般主要包括门店租金、人力资源、市场推广、物流运输等开支。在营收超千亿元的情况下,理想的这笔成本不到100亿元,占比从上一年的12.51%下降至不到8%!反观蔚来和小鹏,都超过了20%。

与2022年相比,小鹏这部分成本的占比下降了3.6个百分点,这得益于王凤英的改革,淘汰低效门店、合并销售战区、以及优化采购策略等等。但蔚来却从21.39%上涨至23.17%,开支高达129亿元。

蔚来是三家车其中理想主义色彩最浓的,强调用户至上,营销也最舍得花钱,NIO House的租金和运维、NIO DAY的开支都是大手笔,这是蔚来守住品牌调性的策略。但是,在新能源汽车已经开始强调性价比、价格战打的烽烟弥漫的情况下,这无疑会让蔚来的前行更加负重。

2019年蔚来曾“进过ICU”,当时被冠以“年度最惨的人”的李斌就提出要“严控成本、提高效率”,2023年在公司内部信中也称“蔚来在效率方面还有非常大的提升空间”,如今看来,,降本增效要落到实处啊!

现如何仍待市场考验。李斌称,“利用中国的供应链优势,结合研发方面的降本,我们不需要特别大的量,一家比较健康的工厂一个月一万就行,阿尔卑斯第一款车就能达到比特斯拉Model Y 全球综合成本低 10% 的水平。阿尔卑斯品牌追求量为优先,不追求毛利。”

#05、蔚来研发投入再超百亿,理想研发强度最低

蔚来在研发上也最舍得投入,2023年又超百亿元,研发强度(研发投入占营收的比重)达到24.15%,这个强度在整个汽车行业是鲜见的。蔚来已经不算初创企业了,基本“同岁”的理想,研发强度只有8.55%,2023年投入106亿元,小鹏投入52.8亿元,强度为17.2%。

传统车企的研发强度一般是5%左右,新势力则一般在10%左右,特斯拉2023年是4.1%,比亚迪2022年为4.8%。

从2016年起,蔚来在研发上的投入已超过430亿元,是新势力中研发投入最多的企业,除了核心蔚来品牌,还有子品牌、电池、芯片、手机等业务的投入。不过在降本提效下,一些业务蔚来选择了延后或暂停。比如,电池业务虽然仍将进行内部研发,但生产将会委托外部;蔚来原打算2025年完成25个国家布局,但这个海外计划也被暂缓,李斌称“会先将欧洲投入的5个国家经营好”。

理想之所以能以8.55%的研发强度驱动营收大幅增长,与其聪明的产品策略不无关系,已经上市的4个产品可以算是“套娃”,连李想自己都说“理想的车就是一款”。不过随着向纯电市场的切入,MEGA的开发上市,理想的研发投入也大幅增长了56%。

理想和小鹏在财报电话会上都更多地强调了智能驾驶方面的投入。理想2023年下半年开始将“智能驾驶的技术领先”正式纳入公司核心战略目标,组建了千人规模的研发团队,无图版城市NOA将在今年二季度向全国所有城市开放。

小鹏在2023年加大了对AI的投入,2024年将开展“以智驾为核心的AI技术”升级,计划年度智能研发投入35亿元,二季度将实现“AI大模型上车”,下半年其新车型XNGP硬件成本将下降50%,高阶智能化将加速普及。

高额的研发投入有赖于各个公司的资金实力,蔚小理手里到底还有多少钱?

#6、现金流:三家都不差钱儿,但蔚来太激进

根据各家财报,截至2023年末,理想的现金储备是1036.7亿元,是最有钱的;小鹏的现金储备额457亿元,再次回到了历史高位;蔚来现金储备573亿元,在年底还拿到了阿布扎比投资机构CYVN的22亿美元的战略性股权投资。

从在手现金规模看,三家公司都“不差钱儿”。

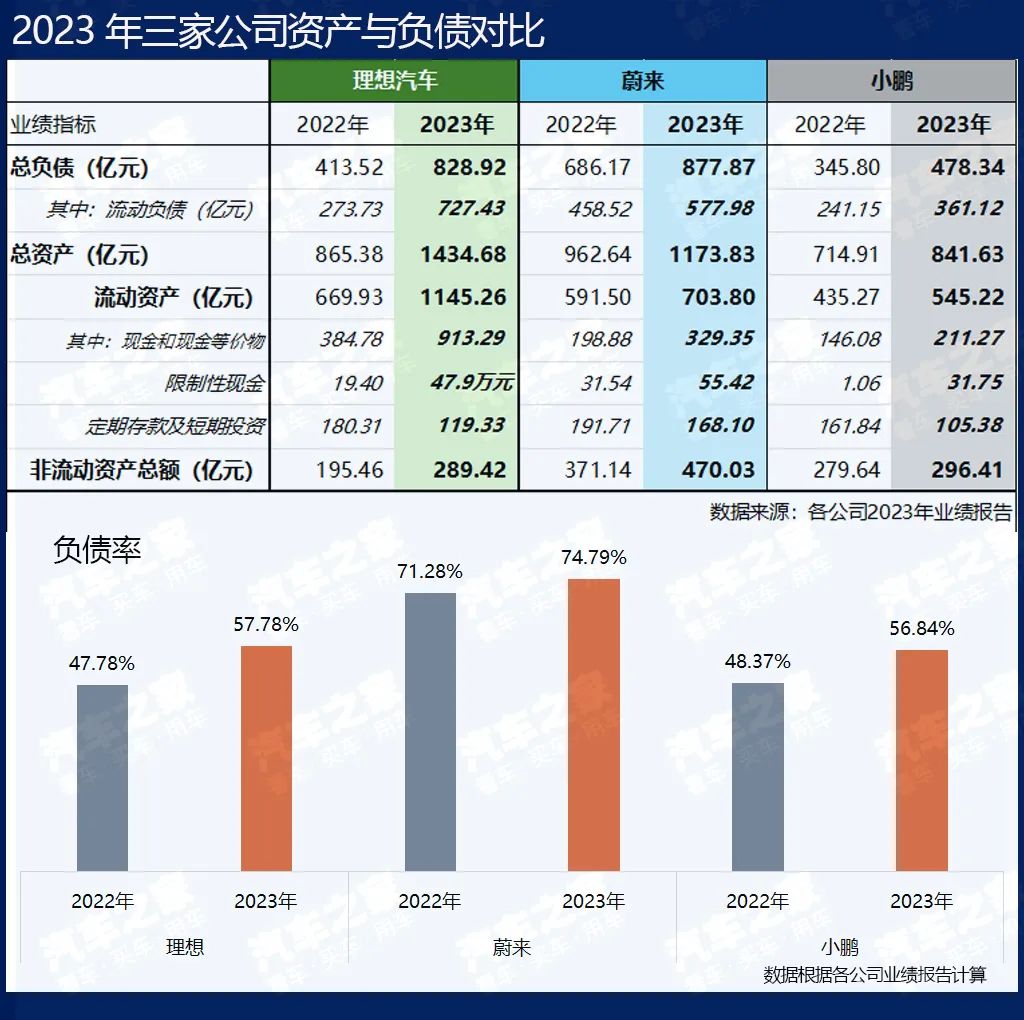

不过,财报的资产负债表里还有更多的“秘密”,其中负债率和流动比率是两个重要指标。三家公司的负债率都比2022年提高了,理想和小鹏的负债率都在55%以上,蔚来则超过了70%。一般而言,一家公司的资产负债率40%-60%的区间较为合适,低于45%的企业偏保守,较高的负债率也意味着公司较为激进。也看几个同行 2023 年Q3的负债率:比亚迪 77%,极氪 123%。

流动比率则可以反映企业的偿债能力,可以理解为流动资产越多、短期偿债能力越强,合理值在2左右。理想、蔚来、小鹏2023年的这一指标分别是1.57、1.22和1.51,也都算健康。不过综合两个指标看下来,蔚来的压力可能更大一些。

#07、2024年会怎样?道阻且长

2024年三家公司都有新动作,理想进军纯电市场,小鹏将做第二品牌,蔚来甚至还有“萤火虫”第三品牌也在规划中,无疑,他们又都进入了新战场。

2023年对于理想来说,可以说是赢麻了的一年,但是,下半年杀出个程咬金:华为。一个新问界M7来势凶猛以一打三,迅速抢占了理想的市场份额,理想2023年在增程式混动市场的份额是60.21%,2024年1月降到了36.34%上。随着深蓝、零跑、岚图、长安启源甚至仰望等越来越多的品牌进军增程式混动市场,理想独孤求败的局面不复存在。2024年开年,理想首个纯电产品MEGA上市,有些风波,既入江湖,风波在所难免。2024年的理想,恐怕要比2023年难一些。

蔚来讲了多年的第二品牌已经亮相,取名“乐道”,强调“持家”,价格下沉到20万-30万元的家用车市场,不过,2023年新能源车市场上这一区间产品的市场份额也就15%,规模不大,而且Model 3、唐新能源、汉、海豹、极氪007、银河E8等都在这一区间,个个都是悍将,还有一个充满不确定性和想象空间的新手——小米SU7,也将正面交锋,所以蔚来下场,占上风并不容易。

小鹏也要推出新品牌Mona,源于其与滴滴出行的战略合作,面向10万-15万元市场,后期会进入网约车市场。这个区间就更加凶险了,10万-20万元市场向来是汽车消费的兵家必争之地,别的不说,比亚迪就是靠这一市场确立了目前的霸主地位。在愈演愈烈的价格战中,各家已经打的快要头破血流了。不过,小鹏透露,新品牌会搭载小鹏高阶智能驾驶甚至无人驾驶系统,并有望成为爆款实现盈利,期待。

作为首批造车新势力,蔚小理走过了近10年,是一众新势力中的佼佼者,他们曾经给消费者带来了全新的产品定义和消费体验,是可贵的新生力量,在汽车功能上刷新了消费认知,并具有产品迭代、持续优化的能力,这正是他们能够脱颖而出的关键。十年走来不容易,祝福他们都能继续进阶,成长为更好的自己。