187,414

187,414

投稿来源:科技金融在线

在经过一番资产腾挪之后,天安财险的理财险排雷工作已近尾声。然而,在资产不断出售、投资收益下滑、净利润亏损等背景下,市场依旧对其保持较为谨慎的态度。

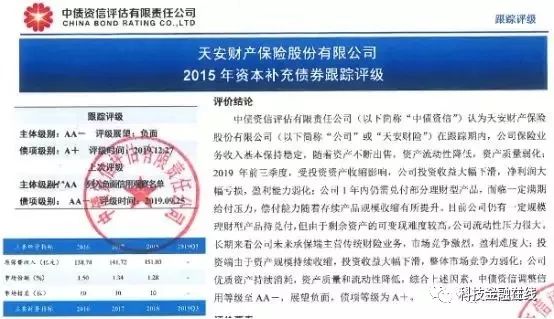

近日,中债资信评估将天安财险的主体级别由AA降至AA-,评级展望至负面,债项级别由AA-降至A+。这样的评级结果意味着,天安财险的债务偿还能由很强变为较强,未来的信用等级可能有下降趋势。

中债资信评估认为,目前天安财险仍有一定规模理财型产品待兑付,但由于剩余资产的可变现难度较高,其流动性压力很大。

天安财险资产大腾挪

从理财险激进发展到紧急刹车,天安财险的相关业务规模一度突破上千亿元。2014年和2015年,天安财险保户储金和投资款规模分别为259.26亿元和1266.99亿元,呈现快速发展趋势。而截至2016年末,天安财险保户投资款高达2474.82亿元。

2017年,监管部门逐步收紧对中短存续期产品的发展。当年1月份,保监会叫停相关险企非寿险投资型业务试点,作为理财险经营大户之一的天安财险也因此进入去存量的阶段。

鉴于大规模的理财险将面临到期,天安财险一时间备受外界关注。2018年5月,上交所便向天安财险的股东西水股份下发了问询函,要求其就子公司天安财险保险业务、财务状况等进行解释说明。

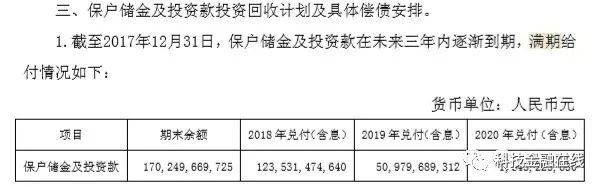

根据西水股份的披露,天安财险在2018年、2019年、2020年三年的“保户储金及投资款”到期兑付金额共有约1702.497亿元,2018年到期的约1235.31亿元(含息),此后两年分别有509.80亿元(含息)、16.45亿元(含息)的到期额。

理财险的兑付压力之下,该如何来解决这一问题?对于天安财险而言,其选择通过回收有到期期限的投资资产及变现部分无限期的股票、债券等措施来进行偿债。

2019年5月,上交所再次针对西水股份下发质询函,要求回答包括天安财险兑付期如何安排兑付,与华夏人寿之间互相腾挪回购兴业银行股权收益权的交易是否合规等五大问题。

据西水股份披露,截至2018年12月31日,天安财险理财险余额为566.35亿元,其中2019年1月至4月完成理财险兑付404.80亿元,5月至12月尚需完成理财险兑付154.21亿元。

西水股份还坦言,因资产处置回款进度低于预期,天安财险拟提请上市公司董事会授权管理层根据理财险兑付,对外融资到期等负债端现金流需求与资产端现金流供给的匹配情况,在部分存在现金流缺口的时段,将通过卖出兴业银行股票的方式增加资金来源。

2019 年6月4日至2019年8月13日,天安财险通过大宗交易和集中竞价的方式累计出售所持有的兴业银行股票4.98亿股,占兴业银行总股份的2.396%。至此,天安财险不再持有兴业银行股票。

60亿“补血”计划泡汤

出售资产背后,天安财险的经历犹如脱胎换骨。2016年到2019年前三季度,天安财险总资产从3000多亿下降到681亿。

投资业务方面,2019年1~9月,天安财险投资亏损4.59亿元。2019年1~9月,天安财险净亏损29.24亿元;未经年化的总资产收益率和净资产收益率分别为-3.26%和-9.38%,盈利能力表现较弱。

“随着资产不断出售,资产流动性降低,资产质量弱化”,中债资信评估表示,2019年前三季度,受投资资产收缩影响,公司投资收益大幅下滑,净利润大幅亏损,盈利能力弱化。

大公国际资信评估有限公司在近期对天安财险评级中则认为,天安财险投资类资产配置结构整体保持稳定,但未来流动性管理仍面临较大挑战。

事实上,为了缓解流动性危机、满足理财险兑付需求,天安财险此前曾拟通过发债的方式解决融资需求。

2017年7月,西水股份公告称,子公司天安财险于近日收到保监会出具的《关于天安财产保险股份有限公司发行资本补充债券的批复》,同意公司按照《中国人民银行中国保险监督管理委员会公告》,在全国银行间债券市场公开发行10年期资本补充债券,发行规模不超过120亿元人民币。

时隔近3个月,西水股份再次公告称,天安财险收到央行准予行政许可决定书。不过,此次资本补充债券发行规模却从120亿元变为不超过60亿元人民币。

值得关注的是,天安财险并没有抓住此次募资机会。2019年10月,西水股份宣称,在取得批复后,天安财险积极会同中介机构推进本次资本补充债券发行的各项工作,但由于债券市场环境发生较大变化,天安财险未能在批复有效期内完成发行资本补充债券事宜,因而导致批复到期自动失效。

尽管与资本补充债券发行计划失之交臂,天安财险还是通过资产出售等方式一步步解决了面临的兑付问题。

目前,理财险兑付可以说是接近尾声,但天安财险该如何改善资产质量、摆脱亏损困局仍是亟待解决的难题。