投稿来源:市值观察

风口至,猪起飞。2018年以来,非洲猪瘟的不期而至促使国内生猪养殖行业开启了一轮罕见的高景气周期。猪企们赚的盆满钵满,资本市场则充当了造富机器的角色,牧原股份创始人秦英林家族成功跻身千亿俱乐部,在互联网大佬称雄的时代杀出重围,用实际行动告诉世人:养猪场里也能掘金。

高处不胜寒,风口终须退。既然是周期性波动,按照固有逻辑,高峰之后便将走向低谷,历史上的每一轮猪周期都难逃这一宿命。

那么,此论猪周期究竟走到了哪一阶段?更重要的,深挖生猪产业链之后,我们发现了一些不一样的风景。

与其判断拐点,不如淡化周期

按照传统的周期理论,量价关系决定了一轮周期所处的阶段和位置,猪周期亦是如此。量缩价涨预示着新一轮景气周期的开启,随后产能恢复,价格上涨;当到达供需平衡时,价格失去上涨动力,如果产能继续追加,那么价格将面临反转向下的局面,同时意味着行业进入下行阶段。

首创证券的研报数据显示,2020年,全国生猪均价达历史新高的33.97元/kg,日均价高点破38元/kg。造成生猪价格高居不下的原因,最重要的依然是供需格局。

2020年,国内的猪肉产量为4113万吨,而正常年份猪肉产量一般在5500万吨左右,也就是说2020年的猪肉缺口高达25.2%,供不应求的市场格局对生猪价格形成支撑。此外,粮食价格的大幅上涨使得饲料成本快速攀升,直接推动了生猪的价格。

存栏量是判断供需平衡点的一个重要标尺,国家统计局最新数据显示,截止到2020年末,全国生猪存栏40650万头,比上年末增加9610万头,同比增长31.0%,已经恢复到2017年末的92.1%。

与此同时,去年能繁殖母猪存栏比2019年末增长35.1%,也已恢复到2017年的91%,后续生猪产能将会加速释放。

因此,如果没有其他扰动因素,国内生猪养殖产业的拐点大概率将会在2021年出现。

知其然,更要知其所以然,过去猪周期的循环往复在很大程度上是国内散户养殖为主的模式衍生出的一种追涨杀跌现象。而现在,不管是政策推动还是行业内生的发展规律都在改变着这一趋势——散户逐步退出,养殖逐步趋向规模化已成大势所趋。

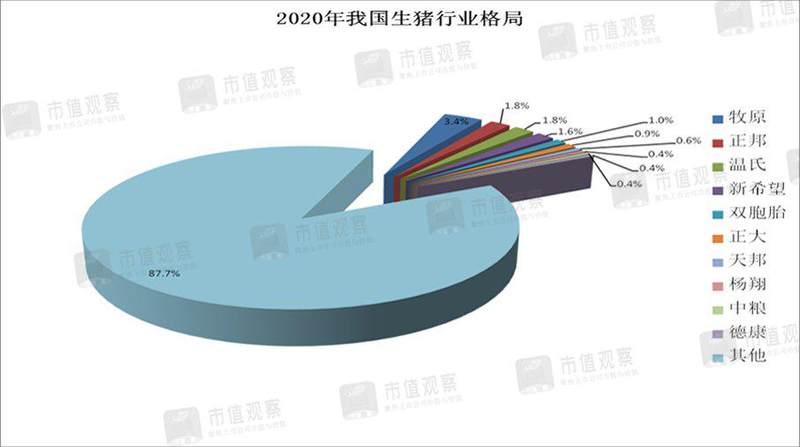

据统计,2017年,我国生猪养殖企业CR5仅为5.32%,2020年大幅增长至9.6%;而同期美国这一数据达到32.63%,预示着国内生猪养殖行业还有巨大的整合空间。

▲数据来源:国家统计局

事实上,资本和成本这两大要素决定了市场份额向头部猪企集中是市场经济时代的一种必然。

在资本端,大型企业拥有足够的实力可以在每一轮高景气阶段迅速完成规模的扩张,充分享受行业的红利并且抢占市场。例如,要想达到年出栏超过5000头,那么公司的一次性投入就至少是2000万,但这是中小企业难以企及的。

在成本端,作为同质性较强的大宗农产品,产品差异化和品牌均无法构成一个养殖企业的核心竞争力,生猪养殖行业最大的护城河之一就是成本,而头部企业的规模化经营本身就会降低成本。

国信证券在最新研报中指出,如果未来生猪养殖行业的成本在16元/kg上下,那么以牧原股份为代表的头部优质企业能将成本降到行业最低,保守预计大概12元/kg。也就是说,一旦市场价格跌破中小养殖户的成本,那么头部企业依然有保持盈利的能力,自然可以拿到更多的市场份额。

此外还需注意的是,和其他部分头部猪企比,牧原股份可以实现行业最低成本的另一个重要原因是其采用“自繁自养”的养殖模式。相较于外购仔猪和委托养殖模式,“自繁自养”具备先天的成本优势。

数据显示,2020年外购养殖出栏生猪的年度平均盈利为1067.82元/头,而“自繁自养”的年度平均盈利可以达到2244.22元/头。

复盘欧盟1991年以来的历史猪价走势可知,伴随生猪产业规模化推进,欧盟的猪价波动呈现出收窄的现象。结合国内生猪产业的发展现状,随着散户的不断退出,行业的周期性波动或许也将收窄。

与此同时,国内生猪期货已经上市,猪企可以利用这一衍生工具提前锁定利润,具备交割资质的头部企业依然占据优势。

综合来看,随着产能的不断释放和饲料成本抬升,猪企利润空间压缩在所难免,但养殖行业集中度的提升有望助推头部企业实现“以量代价”。与其执著于判断拐点,不如弱化周期的理念,并寻找能够穿越周期的优质标的。

饲料量价齐升,动保方兴未艾

相较于生猪养殖行业面临一定的边际利润收缩风险,随着生猪存栏量的回升,养殖后周期中的饲料和动保却迎来边际改善的迹象。

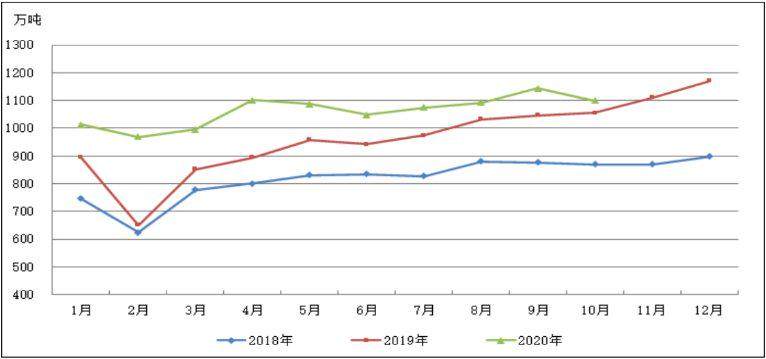

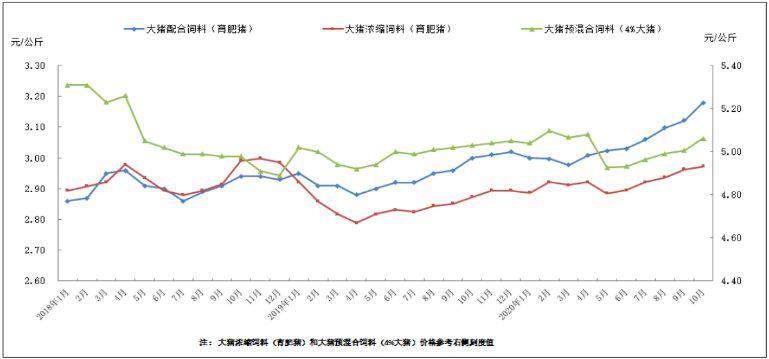

作为一种刚性的需求,饲料在养殖成本中占比最高,大约可以达到50%-60%。从中国饲料工业协会公布的数据看,2020年以来,国内猪饲料行业整体呈现出量价齐升的局面。

对于饲料行业来说,“量”是较为重要的盈利决定因素,而“量”的大小又取决于生猪存栏的规模。2020年1—10月,国内猪饲料产量为6783万吨,同比增长5.4%,去年前10个月猪饲料累计产量已达到2017年和2018年同期的80%。随着生猪存栏量的继续增加,产量还将继续释放。

此外,工业饲料的普及率也在不断上升,从2015年的21%提升到2019年的67%,这也将推动饲料市场扩容。

▲2018年1月以来猪饲料变化情况,图片截取自中国饲料工业协会

进入2020年二季度后,在下游需求提振和粮食(主要是玉米和豆粕)价格攀升的双重因素推动下,国内猪饲料价格呈现单边上升的态势。

今年2月2号,国内猪饲料龙头新希望在互动平台表示,公司饲料价格会随着相关市场形势做出安排,近期个别区域已经有涨价举措。

养殖周期的复苏推动了饲料行业景气度的提升,而无抗政策的推出则引发了行业的结构化变革和洗牌。

从2020年7月1日开始,国内禁止在饲料中添加促生长类抗生素,养殖行业正式进入“无抗”时代。对饲料生产企业来说,放弃抗生素并不难,难的是如何针对养殖端的需求研发生产出高品质、营养精准配比并且对抗生素有替代性作用的新型饲料,行业的技术壁垒被快速拔高。

与养殖行业一样,饲料领域也呈现出市场向头部企业集中的趋势。根据中国饲料工业协会的统计数据,2019年,全国年产百万吨以上规模饲料企业有31家,占全国饲料总产量的比重已经过半,“无抗”政策的推出势必会加快这一进程。

作为国内饲料领域的龙头企业,新希望在2006年欧盟全面施行“饲料禁抗”之际就开启了“减抗、替抗”技术研究,并不断尝试在饲料中逐渐减少甚至停用药物,在业内率先推出了生物环保饲料系列产品和“6H”无抗综合解决方案。

如果说“无抗”政策搅动了饲料行业的格局,那么动物防疫法的修订则推动了动保行业的扩容。据悉,《中华人民共和国动物防疫法》已于2021年1月22日修订通过,自2021年5月1日起施行。

至此,动物防疫的方针由原来的“预防为主”调整为“预防为主,预防与控制、净化、消灭相结合”,推动动物疫病从有效控制向逐步净化消灭转变。

疫苗是防控动物疾病最有效的措施之一,也是动保行业最重要的分支。非洲猪瘟的爆发为整个行业敲响了警钟,随着存栏量的不断恢复,2020年的生猪疫苗全线反弹。

猪胃肠炎腹泻疫苗、猪细小病疫苗以及猪乙脑疫苗是能繁母猪进行免疫的主要疫苗品种。长江证券研报数据显示,2020年,猪胃肠炎腹泻疫苗的批签发数量达到419批,同比增长68%;猪细小病疫苗批签发数量达到288批,同比增长67%;猪乙脑疫苗批签发数量达到155批,同比增长131%。

伪狂犬和猪圆环疫苗是商品猪免疫的两大主要疫苗。2020年,伪狂犬疫苗的批签发数量达到1516批,同比增长87%;猪圆环疫苗的批签发数量达到1031批,同比增长52%。而作为动物疫苗领域第一大单品的口蹄疫疫苗在去年的批签发数量也达到572批,同比增长11%。

综合来看,涉及商品猪和能繁母猪的主要疫苗基本都在去年实现批签发数量的大幅度增长,而动物防疫法的修订为未来奠定了基调,动物疫苗行业有望发展成为“长坡赛道”。

此外,规模养殖企业发生疫病的风险系数与潜在损失更大,因此其疾病防范意识和投入的费用远高于普通散养户,每头的平均防疫费用比普通散养户高出大约20%-30%左右。随着行业集中度的提升,疫苗的普及率和市场空间都会得到提升。

从行业格局来看,动物疫苗行业并未形成一手遮天的垄断寡头,不同细分领域均有领军企业。生物股份(600201)是口蹄疫龙头,科前生物(688526)是伪狂犬疫苗领域龙头,也是国内少有的能同时提供猪伪狂犬病活疫苗和灭活疫苗的企业,永顺生物(839729)是猪瘟疫苗领域龙头,普莱柯(603566)则拥有业内领先的畜禽基因工程疫苗。