文|市值榜 谢孤白

编辑|赵元

从2021年7月份起,蔚来汽车的坏消息开始明显多过好消息。

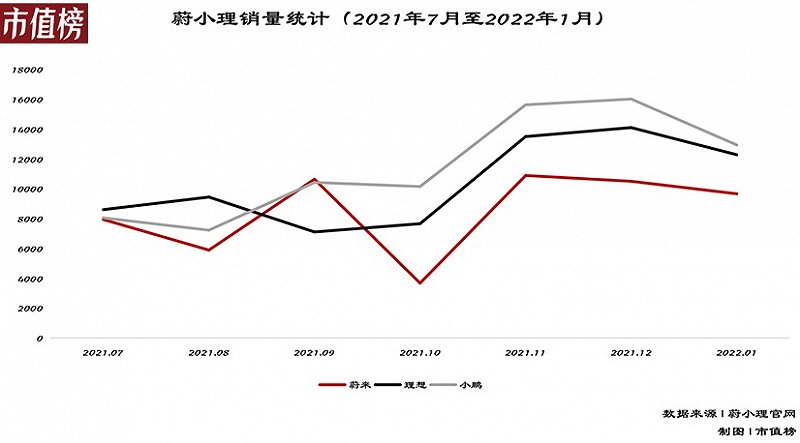

蔚来在7月份首次丢掉了造车新势力销冠的宝座,后来的几个月,除了9月份夺回过第一之外,蔚来销量都不及外界预期,最差的10月,它的交付量只有3667辆。

同时期内,大量车主投诉蔚来座椅存在设计缺陷,覆盖了其当前在售的三款车型:ES8、ES6、EC6,有车主称,坐久了蔚来的座椅致使腰部与脊椎受到不同程度的损伤。

最大的争议发生在8月中旬。

31岁的蔚来ES8车主、美一好创始人林文钦,在启用“NOPL领航”功能的情况下发生交通事故不幸身亡。这起悲剧将蔚来推上了风口浪尖,同时也引发了整个行业对自动驾驶的重新审视与思考。

再到年底的NIO DAY上,创始人李斌的一句“不明白为什么现在还有人买油车”,让他“喜提”微博热搜。

这些负面因素叠加在一起,加深了外界对蔚来的质疑,一部分人开始改变他们过去“蔚小理”的叫法,新的称谓是“小理蔚”“小理哪”——蔚来不再是带头大哥。

但阶段性的市场表现、不可控的偶发性事件的发生,并不足以支撑外界对一个行业里的头部玩家做出“好”与“不好”的肯定判断。前段时间接受媒体采访时,李斌总结蔚来2021年的关键词是“准备”,言外之意,蔚来可以为了稍长远的布局,忽略掉短期的不佳表现。

不过“准备”也总归要有个阶段性的结果释放出来,现下,蔚来要做的,是答好2022年的三张考卷。

01 能否重回销量高地?

聚焦去年下半年的销量来看,除了8月的5880辆、10月的3667辆之外,蔚来在其他时间的交付量实际上没有那么差,基本都能稳定在1万辆左右,稳居第一梯队。

但横向比较就不是那么回事了:小鹏、理想在11月、12月都实现了销量爬坡,一度迈过月销15000的门槛,蔚来在原地踏步。

这当然无法忽略一些客观原因,比如蔚来处于更高的价格段、过去一年没有新车型,不过这些显然都不是核心问题,在更高的价格段将销量稳在第一,是蔚来过去已经取得过的成绩,一直靠一款车型的理想,看起来也没有陷入到销量停滞。

那问题出在了哪里?

去年三季报发布后,蔚来将销量下滑的原因归结为生产线的升级、新产品引进的准备、一定的供应链波动。

对这些原因要分两个维度来看:

第一个维度,江淮工厂是蔚来当前唯一的产能中心,对江淮工厂生产线的改造导致10月份销量暴跌,这是正常的销量波动。

第二个维度,一定的供应链波动,这是过去一年行业的共性难题,比如缺芯、电池供不应求等,这种难题牵扯到行业上下游多个环节,不确定性更强,车厂很难独立解决。

蔚来2022年能否重回销量高地,关键也在这两点:对外能不能摆脱供应链掣肘、对内能不能保证稳定的产能。

从已经释放出的消息看,蔚来2022年是不愁车型卖的,年内即将交付的车型包括ET7、ET5、ES7三款。

不过,不愁车型卖,并不意味着蔚来就能在2022年卖出更多的车。

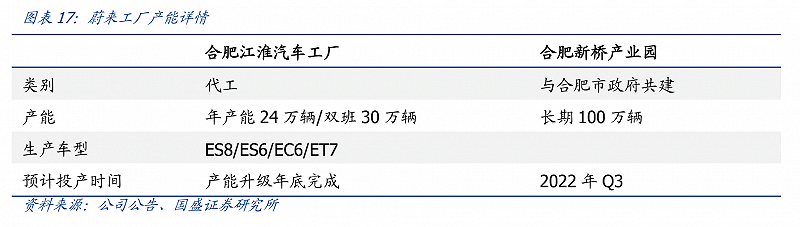

蔚来当前主要产能依托江淮汽车合肥代工厂,此前年产能在12万台左右。2021年底产能升级后,年产能24万台,双班生产模式下可至30万台。

正在建设中的新桥产业园规划总整车产能是100万辆/年,今年3季度一期工厂将投入使用。

这样来看,至少在短期内,蔚来的产能是够用的。

但最大的不确定性来自供应链。有熟悉蔚来的业内人士曾对媒体表示,“蔚来缺乏预见性,它的流动资产没有用来准备供应链体系供货,导致了现在非常被动的局面。”

汽车分析师张翔此前也指出,蔚来是以销定产模式的车企,库存不高,因此供应链一旦出现问题,就会直接反映在交付量上。

李斌在三季度财报会上也表示了他的无奈,他称宁德时代独家供应蔚来的电池,尽管花了很多投资增加产能,但电池供应仍然决定着蔚来交付的天花板。

此外还有缺芯的因素,虽然全球范围内的缺芯正在逐渐缓解,但如李斌所说,“我们很难预期哪一款芯片突然出什么问题,”芯片短缺的未知风险,也是蔚来的一道难关。

02 换电能否成为差异化优势?

当下,新能源汽车走向更大规模普及,里程焦虑依然是一道障碍。

解决里程焦虑有两种方式,一种是依赖电池技术的快速迭代,提供更长的续航;另一种是构建完善的充电、换电基础设施,解决车主的补能焦虑。

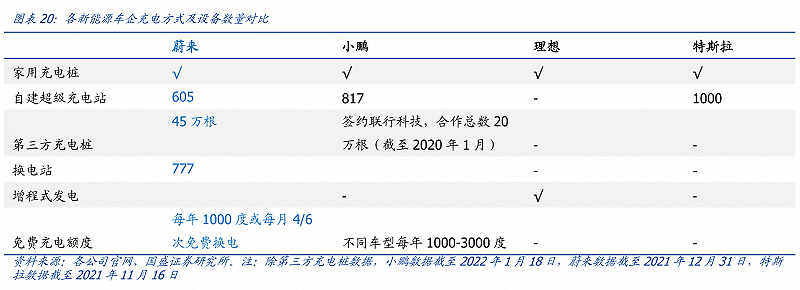

对于后者,针对纯电车型,现在业内有两条不同的路线:超充、换电。

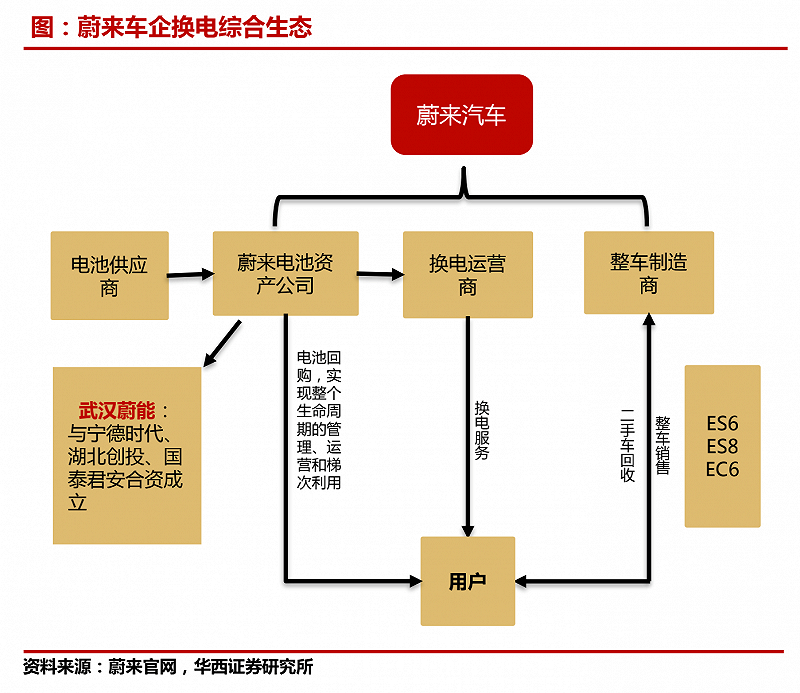

更多车企选择的是超充方案。有媒体报道称,在个人用车市场,蔚来是唯一提供换电服务的车企,其他换电车企多针对出租车等场景。在蔚来的规划里,到2025年,全球换电站的数量会是4000座,海外会有1000座。

事实上换电的解决方案过去曾有过反面案例,以色列的Better Place此前因无法实现盈利最终破产;特斯拉也曾短暂尝试过这一路线,但很快便将发展重点转向了超充路线。

核心原因在于,建设换电站实在不是一门划算的生意。

第一,换电站的建设及运维成本高昂。

秦力洪曾向《财经》算过一笔账:换电站的硬成本包括两个部分,一是初期建设、人员值守、日常保养,分摊下来一个换电站几十万元,二是电费,平均成本也是一个换电站几十万元。

按照单个换电站每年100万的费用计算,蔚来要实现全球4000座换电站的铺陈,投入的资金至少要40亿元。

第二,在比较长的一段时间里,蔚来的换电站只能寄希望于自有品牌,变现空间小。

当前,换电站模式面临着电池无法跨车系车型共享、换电站兼容性低、难以整合车企资源形成通用标准等缺点,这也是特斯拉放弃这一路线的原因。

一方面,我国国标《电动汽车用动力蓄电池产品规格尺寸》中规定的电池型号就多达145种,电池模组结构又因车型设计而有所不同;

另一方面,侧面换电、分箱换电、底盘换电不同的模式下,适配的电池规格型号及参数也有所不同,车企之间很难实现电池产品及换电设备的共用。

这就导致,在统一的国家标准出台前,蔚来花大力气构筑的换电网络,很容易形成只能为自家车主服务的局面。

第三,换电站难以帮蔚来带来更多的营收,甚至可能是一门亏损的生意。

蔚来高级副总裁沈斐此前告诉晚点LatePost,按照每度电6毛钱、平均每单50度电计算,一座换电站一天换电50单、一年收入五六十万,基本可以覆盖场地租金和设备折旧。

沈斐称,如果未来换电站开始全部收费,按照每辆车每周换一次电计算,一座换电站大概要辐射350台车,才能支撑一天50单。

也就是说,按照4000座换电站的规模来算,蔚来要想在2025年实现换电业务的盈亏平衡,至少需要140万台使用换电服务。

再考虑到电池损耗成本,蔚来要想通过换电业务带来营收,难上加难。

第四,超充技术的发展,也可能对换电模式产生冲击。

现在充电方案相比换电,最大的劣势在于充电速度慢、补能效率低,但这也意味着,一旦充电速度能够提上来,充、换电的用户体验很可能趋近,换电的差异化优势也容易被抹平。

充电桩还有一个优势:其接口、通信协议有国家统一标准,不同品牌的车可以共享。比如据媒体报道,蔚来自建的3000多根超充桩,目前有77%是其他品牌的车辆在使用。

此外,蔚来还必须直面宁德时代入局带来的挑战。

03 如何在增量市场站稳?

过去的2021年,除了花大力气在换电站的铺陈之外,蔚来的另一个动作,是开始了全球化布局。

9月蔚来在挪威首都奥斯陆开设了首家直营店NIOHouse。李斌此前曾解释,选择挪威是因为其市场体量比较合适,有利于服务和配套设施的跟进。蔚来之外,小鹏也将挪威当做了出海第一站。

挪威的市场容量有多小?国泰君安证券提供的数据显示,2021年,挪威市场新能源汽车的销量为151917辆,渗透率却已经到了86.2%。

这就说明了一点:蔚来可能并不指望挪威市场贡献多漂亮的交付数据,而是在探路。

李斌此前接受媒体采访时曾坦言,出海绝非坦途,首先要适应当地法规,比如针对数据保护、隐私等,要进行很多的软件产品开发。其次,当地的服务体系也需要时间去建设。

这样来看,在渗透率更高、市场更成熟的挪威,蔚来只是小试牛刀。

因为在李斌那里,如果蔚来想在全球获得成功,就必须在欧洲市场和美国市场都获得成功。

而一旦蔚来想要进入欧美市场,便逃不开特斯拉。

在美国市场,2021年特斯拉排名新能源乘用车销量第一,卖出了35.2万辆,市场占比高达52.5%;从车型来看,特斯拉四款车型进入销量前十榜单:ModelY卖出了190395辆、Model 3卖出了121877辆、Model X卖出了22546辆、Model S卖出了17653辆。

在欧洲市场,排名前五的大众、斯特兰蒂斯、雷诺日产、戴姆勒、宝马合计占据了近七成市场份额,但销量最好的车型,依然是特斯拉Model 3,它卖出了142905辆。

由此,想要在欧美市场站稳脚跟,对蔚来来说是一个挑战更大、希望更渺茫的目标。

相比之下,一个可能性更高、蔚来也已经在尝试的机会,是抓住国内的中低端市场需求。

市值榜此前在《交付战争:新能源汽车的关键战役开打》一文中曾论述,新能源汽车行业接下来将呈现出一个趋势:行业走向精细化、差异化产品布局。

这将分化为两条路径,一条是维持或冲击高端智能电动市场,比如蔚来的ET7、理想的X01、小鹏的中大型SUV;另一条是产品下沉,冲击10-20万元价位区间、市场潜力大且缺乏竞争力纯电车型的空白市场,如小鹏的P5、零跑的C11等车型。

此前有媒体报道,前WeWork大中华区总经理艾铁成加盟蔚来,担任战略新业务副总裁,直接向李斌汇报。消息人士透露,艾铁成在蔚来负责的新业务就是副品牌,而所谓副品牌,是蔚来准备推出的独立于蔚来的一个中低端品牌,预计售价在15-25万元。

也有知情人士称,“李斌也将五菱宏光MINI EV的定位考虑在内。”

这样来看,不久之后,蔚来将成为一家覆盖多价格段的高、中、低市场均涉足的公司,这也意味着,它将在多个战线四面树敌。

04 结语

在李斌眼里,现在的新能源汽车市场还处在资格赛的阶段,他说到2024、2025年,行业会进入到最终的决赛阶段,他也说,可能更根本性的行业格局变化,会在那时看得更清楚一些。

那之前的所有时间里,这条赛道上的所有玩家都需要做好一件事:埋头干活。

事实上蔚来面临的挑战远不止这些。

它依然没有赚钱,去年三季度净亏损8.4亿元,但它要花的钱还有很多;它过去标榜自家的服务和体验,但过去一年,围绕服务的批评声和质疑声从未停止;

还有自动驾驶,去年发生的悲剧不会被遗忘,它会一直警醒蔚来也警醒行业里的所有玩家:想摘到这颗明珠,可没那么容易。

在这些不确定性面前,蔚来有无限可能,也有无限风险。