54,014

54,014

图片来源:东方IC

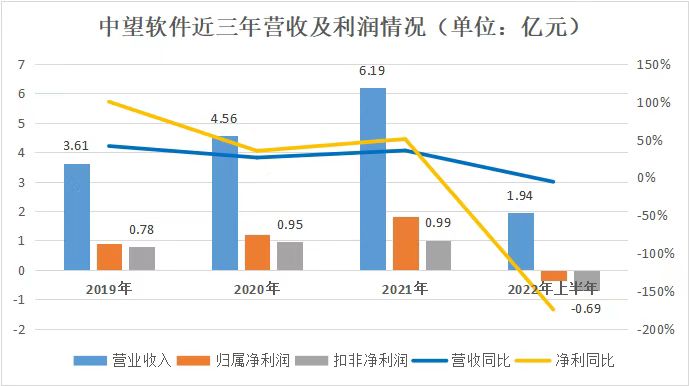

收获“20CM涨停”后,中望软件8月5日晚间发布半年报,净亏损3639.08万元,同比由盈转亏。

然而,市场非但没有唱衰,多家券商反而给予“买入”评级,谢治宇等明星基金经理的产品也新进入公司前十大股东名单。

不乐观的业绩下,中望软件缘何受到如此多叫好?

业绩亏损,却迎叫好

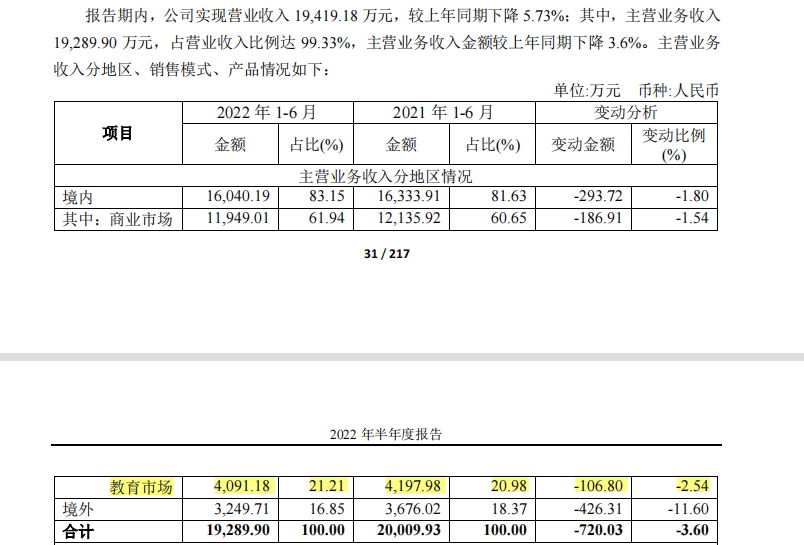

财报显示,2022年上半年中望软件实现营收1.94亿元,同比下降5.73%,归母扣非净亏损为6944.69万元,同比由盈转亏。对于业绩下降,公司称长三角及京津冀地区业务受到上海、北京等区域影响较大,而且国内经济增长放缓,企业普遍收紧开支,一定程度上影响了工业软件采购预算。

其中,教育市场业务上半年营收为4091.18万元,同比下降2.54%。中望软件在财报中称疫情使得部分区域工作推进受阻,校方、招标公司等流程相关人员导致项目延后,对教育市场业绩产生一定的冲击。

尽管上半年中望软件的业绩并不好看,但市场似乎仍然对其充满信心。公布上半年业绩报告后,国信证券、天风证券、德邦证券等机构不约而同地给予了公司“买入”评级。8月7日至11日,中望软件获得了21份券商研报关注,买入16家,增持2家,推荐或强烈推荐3家,券商机构给予了中望软件相当积极的评价。

同时,在公司半年报中,蓝鲸教育发现,兴全合润和万家行业优选在二季度新进入公司的前十大股东行列,而这两家基金产品分别归属于明星基金经理谢治宇和黄兴亮管理。此外,施罗德环球基金系列中国A股(交易所)也进入公司前十大流通股东之列,展现出二级市场对中望软件的看好。

令人好奇的是,业绩并不理想的中望软件,缘何受到市场如此多肯定?

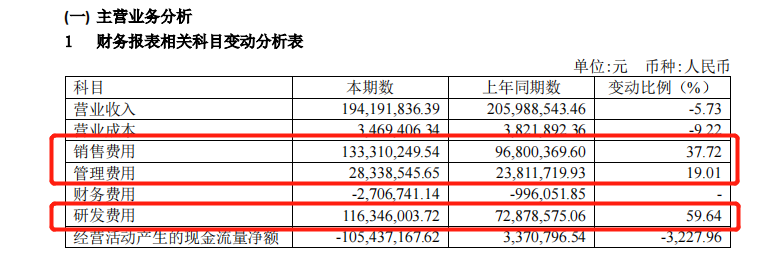

稀缺的国产CAD龙头

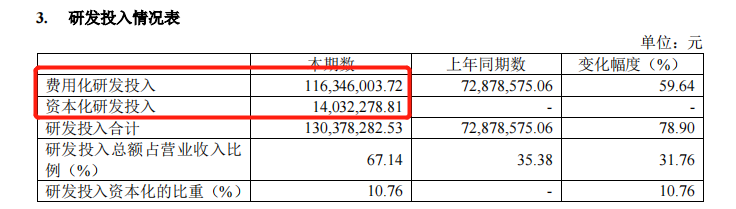

首先是销售和研发的持续投入。2022年上半年,中望软件销售费用和研发费用分别支出1.33亿元、1.16亿元,同比分别增长37.72%、59.64%。对于增长原因,财报称报告期内公司持续加强营销体系建设,拓展和优化营销渠道,提升品牌影响力。而且自2021年下半年开始,公司研发体系招聘了大量优秀人才,研发实力得到进一步增强,由此导致报告期内研发人员薪酬福利费增加。

大规模的研发投入似乎带来了一定成果,2022年上半年,公司发布了2D(2023版)、3D(2023版)、二维CAD 2023 Linux版,产品矩阵进一步完善。其中,3D教育产品的增势较为强劲,期内实现收入1371.37万元,同比上升24.49%。财报披露,公司面向基础教育的3D One系列软件使用人次超过1300万,累计使用人次超过6000万。

公开资料显示,中望软件主要从事CAD/CAM/CAE等研发设计类工业软件的研发、推广与销售业务。不少机构认为,中望软件作为一家软件开发企业,持续加大研发投入有助于筑牢护城河,奠定长期成长基础。给予中望软件“强烈推荐”评级的招商证券,就在理由中提到了“公司进一步扩充研发与销售团队,大幅提升对研发及营销体系建设的投入”。

其次是国内工业软件市场前景广阔。工业软件是《“十四五”信息化和工业化深度融合发展规划》的重点环节。7月26日,由中国工程院等编制的《产业基础创新发展目录(2021版)》发布,首次将“基础工业软件”纳入工业基础行业。

政策福利之下,2020年国内工业软件市场规模达286亿美元,2012年-2020年该市场增速高达12%。但不容忽视的现实是,我国工业企业在CAD制图软件领域长期依赖境外供应商,尤其是3D CAD领域,达索、西门子等企业更是几乎处于垄断地位。随着中国制造业升级,工业软件自主可控的重要性日益突出,未来国产CAD工业软件赛道的想象空间将更大。

尽管和国际知名厂商相比还有差距,但中望软件在国产CAD软件领域已经拥有了一定的品牌优势。目前,2D CAD系列产品是公司收入的主要来源,但真正的“兵家必争之地”是3D CAD领域。三维CAD技术门槛、市场竞争壁垒较高,市场空间和潜力更大。财报显示,3D CAD产品已经成为中望软件的重要抓手和增长点,配合公司在研发方面的不断投入,市场对其攻破3D CAD领域的“卡脖子”难题抱有厚望。

东方财富证券在研报中提到,中望软件拥有过硬的研发实力,产品具备海内外市场竞争力,并通过与中交集团等大客户的合作不断深化行业认知,完善细分行业的解决方案。作为我国自主工业软件的龙头企业,将肩负国产替代重任。

而中望软件,担得起这份重任吗?

虚高的毛利率,畸高的销售费用

尽管市场一片叫好,但中望软件也并非高枕无忧。

盈利能力较弱是中望软件面对的第一重挑战。近五年,公司的营业收入增长迅速,始终保持30%左右的同比增长,从2017年的1.84亿元一路涨至2021年的6.19亿元。同一时期,归母净利润也从2759万元涨至1.82亿元。然而,公司的扣非净利润一直没有过亿,细究原因,在中望软件的利润结构中,软件产品增值税退款和政府补贴扮演了重要的角色。

2021年,公司实现归母净利润1.82亿元,“其他收益”则为8086.96万元,占净利润总额44.43%。2018年-2020年,“其他收益”分别占当年归母净利润的64.44%、42.4%、49.04%。财报指出,“其他收益”的主要来源是期内软件产品增值税即征即退款和各类政府补贴。2021年软件产品增值税退款为4399.52万元,占归母净利润24.17%。

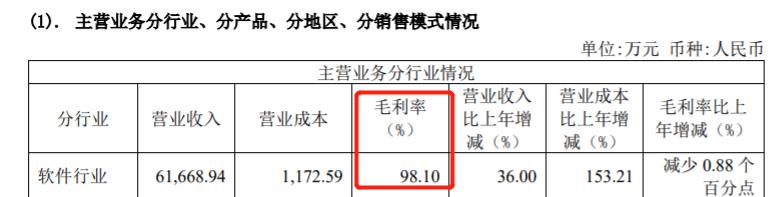

表面看来,中望软件的归母净利润同比增长迅速,但长期以来,归母净利润很大程度上依赖增值税退款和各类政府补贴,公司业务的盈利能力需要打一个问号。但奇怪的是,公司主营业务的毛利率极高,2019年-2021年,公司主营业务的毛利率分别为97.79%、98.98%、98.1%,甚至超过了一向以高毛利率著称的贵州茅台。

拆分细看,2021年主营业务实现营收6.17亿元,但营业成本只有1172.59万元,甚至同比还增长了153.21%,由此导致毛利率比上年减少了0.88个百分点。但2021年仅销售费用和研发费用加起来就超过了4.4亿元,正是这部分费用支出未被算进营业成本中,才带来了超高的毛利率。

因此,有分析认为,中望软件采用将研发投入费用化等措施,使得研发支出不被计入营业成本,是一种保毛利率的策略。公司极高的毛利率,并非业务本身强悍的盈利能力带来的,更多是一种“财务包装”的结果。

提及费用,2022年上半年,公司的研发费用为1.16亿元,占比当期营收67.14%,而上年同期仅为35.38%。较高的研发费用符合中望软件长期发展战略,也是券商给予其积极评级的重要原因。

但要看到,相比研发投入,销售费用的投入更高。2019年-2021年,公司的销售费用分别为1.48亿元、1.82亿元、2.67亿元,均超过了同期研发费用。2022年上半年,中望软件的销售费用为1.33亿元,同比增长37.72%,占当期总营收的68.56%。过高的销售费用不禁令外界质疑其销售模式的健康度,作为一家软件开发企业,销售投入长期高于研发投入,似乎并非良性发展的模式。

而大规模的费用支出不仅让利润端承受了更大的压力,也给中望软件的现金储备带来风险。截至2022年6月30日,公司的现金及现金等价物余额为3.38亿元,而截至2021年9月30日,公司的现金及现金等价物尚有9.5亿元。仅仅三个季度,现金缩水超过六成。叠加上半年的净亏损和增加的费用支出,中望软件的现金流情况不容乐观。

除此之外,疫情反复带来的不确定性、技术突破可能不及预期等因素,都为中望软件的未来带来了更多未知。在资本的一片叫好声中,中望软件能否撑起被寄予厚望的自己?