文|红钻财经 李平

编辑|华生

01 净利润缩水创纪录

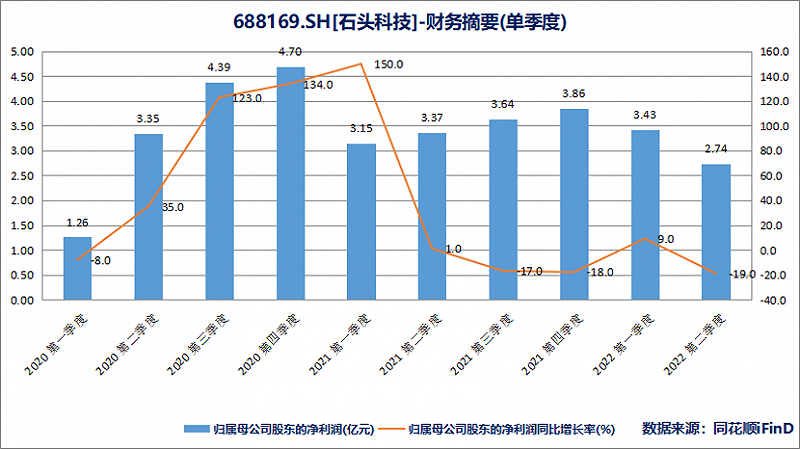

8月29日,石头科技披露公司2022年中报。今年上半年,公司实现营业收入29.23亿元,同比增长24.49%,实现净利润6.17亿元,同比下滑5.4%。这也是公司上市以来,石头科技首次出现中报净利润同比下滑的情形。

分季度来看,2022年第二季度,石头科技实现净利润2.74亿元,同比下滑18.66%,创下公司自上市以来的最大季度降幅纪录;而从环比来看,这是石头科技自去年第四季度以来,连续第三个季度净利润出现环比下滑。

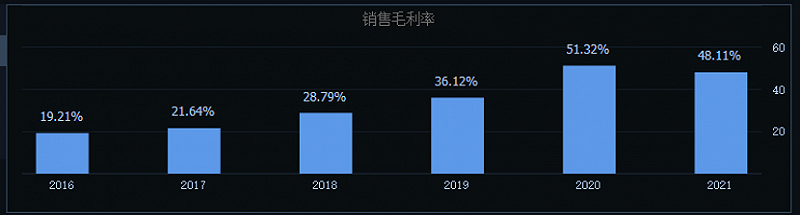

毛利率的下滑成为石头科技上半年增收不增利的一个重要原因。受原材料价格上涨及竞争加剧影响,上半年石头科技毛利率同比下滑2.54个百分点至48.2%。

对此,石头科技在半年报中表示,随着智能扫地机器人相关技术的进步以及市场竞争的加剧,公司现有产品存在降价的可能。公司将通过发挥采购议价能力和提升整体供应链效率等方式,抵御产品降价带来的潜在风险。

对比来看,科沃斯上半年毛利率为50.99%,同比提升0.73个百分点。业内人士表示,由于石头科技主要以代工模式来生产,其在成本控制方面要弱于竞争对手科沃斯。

资料显示,石头科技主要代工厂为欣旺达,后者为石头科技提供的是生产代工、锂电池组和其他耗材。而科沃斯产品则基本实现全部自产,具备较强的议价和供应链整合能力。因此,凭借自主生产优势,科沃斯上半年毛利率实现了逆势提升。

值得一提的是,石头科技也准备自建生产线。据半年报披露,目前公司工厂建设正在进行中,后期随着工厂的落地和投产,公司生产模式将逐步转变为自主生产为主、委外加工为辅。

目前看,石头科技自建工厂投资已经从在建工程转入固定资产的状态。截至6月末,石头科技固定资产余额达到13.53亿元,较上一季度末大幅增长12.45亿元。轻资产运营的石头科技,变得越来越重。

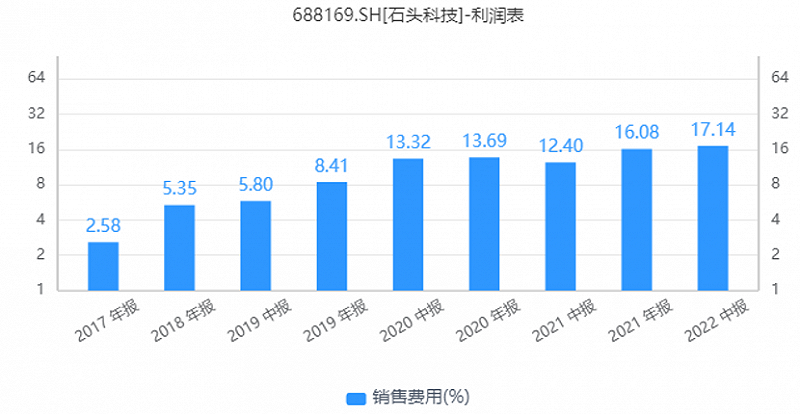

除了毛利率下滑之外,销售费用的增长成为石头科技增收不增利的另一个主要原因。今年上半年,石头科技销售费用支出达到5.01亿元,较去年同期(2.62亿元)增长2.39亿元,同比增幅为91%,销售费用率达到17.14%,同比提升4.7个百分点。

对此,石头科技在中报中表示,由于广告及市场推广费用、销售部门薪酬费用等销售费用的大幅攀升,导致公司净利润出现了同比下滑。

作为小米生态链的明星公司,石头科技凭借小米集团的品牌、渠道以及供应链资源得到迅速发展,并于2020年2月成功登陆科创板。上市之后,新冠疫情的突发带动了“懒人经济”的崛起,石头科技业绩迎来爆发,股价也涨至千元以上,成为茅台之后又一只千元股,同时也成为科创板第一高价股。

不过,随着“疫情红利”的消散,扫地机器人需求快速回落。2021年,国内扫地机器人的零售量下滑11.62%。在此背景下,石头科技经营业绩也告别了高增长。去年第三季度和第四季度,石头科技净利润同比降幅分别为17.01%和17.8%。从最新中报业绩上看,石头科技依然没有走出净利润下滑的困境。

二级市场上,石头科技股价更是遭遇“脚踝斩”。截至9月5日末,石头科技股价已经跌至304元,较去年6月的最高价(1064.88元)跌幅达到70%,总市值不足300亿元。

面对公司低迷的股价与下滑的业绩,小米及雷军本人开始频繁减持石头科技的股票,进一步加剧了二级市场对公司股价下跌的担忧。

另一方面,石头科技也在快速“去小米化”。刚刚过去的2021年,石头科技来自小米的代工业务占比已经不足2%,基本实现了“去小米化”。从双方一系列举措不难看出,石头科技与小米的决裂已是不可逆转。

02 与小米集团切割

石头科技成立于2014年,公司创始人及大股东名叫昌敬,曾担任微软程序经理、腾讯高级产品经理、百度高级经理等职位,属于互联网跨界创业人员。

公司成立当年,石头科技便获得了小米数百万美元投资,并拿下了小米扫地机器人代工业务。2016年9月,石头科技推出首款小米定制“米家智能扫地机器人”,当年便实现营收1.83亿元;2017年,石头科技营收增长至11.19亿元,同比增幅达到510.95%。

由于代工业务毛利率较低,石头科技开始有了运作自有品牌的打算。2017年9月,石头科技推出首款自有品牌“石头智能扫地机器人”;2018年3月,公司又推出定位年轻化的自有品牌“小瓦智能扫地机器人”。

2020年2月,石头科技登陆科创板之后,进一步加快了与小米的切割。截至2021年度,石头科技自主品牌营收占比已经达到98.80%,小米代工业务占比不足2%,基本实现了“去小米化”。

伴随着自主品牌占比的不断提升,石头科技盈利能力得到了明显提升。2016年-2020年,石头科技毛利率由19.21%提升至51.32%。

不过,石头科技脱离小米生态链也并非没有代价。放弃小米的代工业务,也就放弃了小米的渠道、品牌以及供应链资源。这其中,最大的一点就是营销费用支出的大幅增加。

数据显示,2017年-2021年,石头科技销售费用支出由0.29亿元增长至9.38亿元,销售费用率由2.58%一路飙升至16.08%。

值得注意的是,随着小米代工业务占比的快速下滑,石头科技已经很难通过收入结构的调整来实现毛利率的提升。2021年,公司毛利率为48.11%,同比下滑3.21个百分点。

然而,石头科技的期间费用率仍在快速增长。2022年上半年,公司销售费用率达到17.14%,再创历史新高。

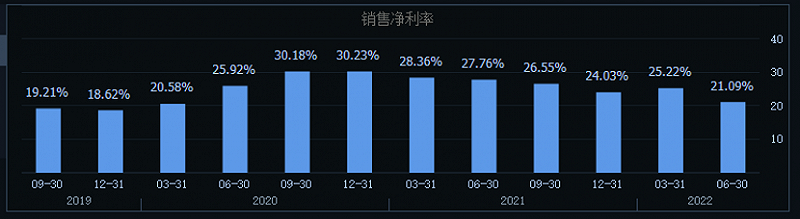

毛利率下滑而销售费用率提升,自然导致公司销售净利率的下滑。2022年上半年,石头科技销售净利率为21.09%,较巅峰时期下滑了近10个百分点。

一直以来,资本市场看好石头科技并给予其高估值的一个根本原因就在于其轻资产运营模式所带来的高净利润率和高ROE(净资产收益率)。2017年-2010年,石头科技净资产收益率分别为32.29%、62.14%、71.72%和23.89%(上市融资导致ROE下滑),盈利能力在家电行业首屈一指。

然而,随着销售净利润率的下滑,2021年石头科技ROE已经降至18.00%,2022年上半年这一指标又降至7.03%,已经沦为普通家电企业的水平。

甘蔗没有两头甜。既然要“去小米化”,石头科技就需要在营销、渠道端大力补课,曾经的“轻资产运营模式”也就成为过去时。

当然,石头科技销售费用的大幅增长与行业竞争的加剧也不无关系,这也是扫地机器人产品由小众走向普及的必经之路。不过,面对愈发激烈的竞争压力,石头科技持续加大营销费用而轻视研发投入似乎并不可取,明显有着舍本逐末之嫌。

03 舍本逐末

石头科技的快速崛起,既充分说明了小米生态的价值所在,也与其研发实力密不可分。

在昌敬创立石头科技之初,市面上的扫地机器人普遍采用红外传感器,依据随机碰撞原理进行清扫,存在智能性差、重复清扫及漏扫率高、清扫时间长等缺点。

石头科技成立之后,便将激光测距传感器(LDS)作为研发的重点。和传统随机碰撞扫地机器人产品不同的是,激光测距传感器可以对房间进行扫描来快速获取距离信息,相当于给扫地机器人安装了一个“眼睛”。

同时,石头科技还使用SLAM(即时定位与地图构建)算法来构建户型地图,同时通过AI算法规划出智能、高效的清扫路径,有效避免了漏扫重扫的问题。因此,采用“LDS SLAM”技术方案的石头智能扫地机器人一经上市,便取得了很大成功,石头科技也成为全球首位将激光雷达技术及相关算法大规模应用于智能扫地机器人领域的企业。

石头科技的技术实力与其创始团队的技术背景不无关系。其中,创始人昌敬是前百度地图的负责人,拥有10年的产品经验。此外,公司创始团队大多也具有技术背景,毛国华(原公司COO)与吴震(原公司副总)曾分别就职于微软、英特尔等科技公司,具有系统架构设计、软件及算法等方面的创新和实践经验。

不难看出,互联网背景的创始人团队,软硬件结合的技术背景,成为早期石头科技实现技术突破并得到快速发展的关键因素。另外,石头科技成立之初就成为小米生态链公司,这使得早期的石头科技可以只关注产品研发,销售与渠道均交由小米,资源及精力更为投入。

不过,随着竞争对手的不断进步,石头科技激光雷达、SLAM算法等核心技术均被突破,公司的技术领先优势逐渐消失。

另外,由于越来越多的玩家开始进入到扫地机器人领域,行业竞争愈发剧烈。这其中,尤其是云鲸品牌的上升势头最为猛烈。

资料显示,云鲸智能成立于2016年10月,晚于石头科技两年,目前已完成E轮融资,历次投资方包括清水湾基金、盈峰资本、明势资本、大米创投、字节跳动、源码资本、红杉资本和高瓴资本等。

与石头科技类似,云鲸智能的快速崛起同样得益于其独特的技术优势。2019年之前,扫地机器人大都只能扫地而不能拖地,云鲸通过创新的自动上下水模块化设计,率先解决了拖布自清洁技术,于2019年推出了全球首款能够自己洗拖布的扫拖机器人J1。

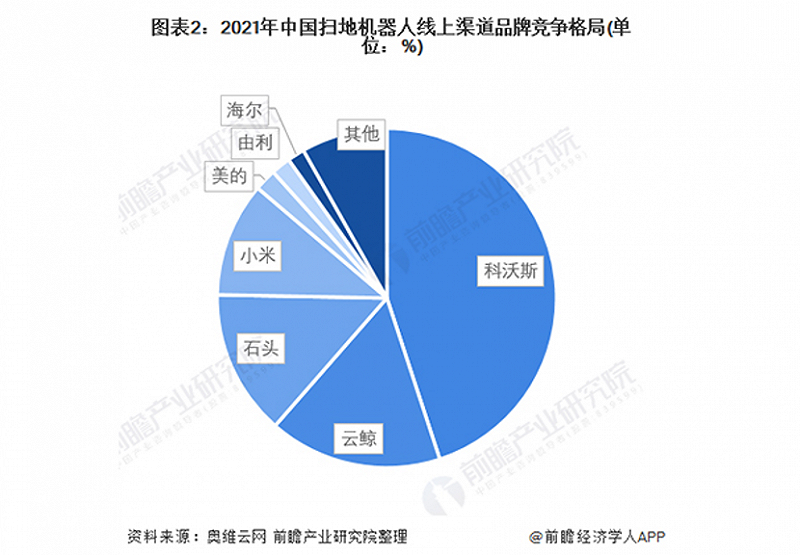

凭借“扫拖一体”这一全新概念,云鲸J1产品一经上市便获得了成功。2020年,云鲸市场份额飞速提升至10.5%,进入线上TOP品牌第四位,仅次于科沃斯(43.8%)、小米(14.1%)和石头科技(11.2%)。2021年,云鲸在扫地机器人线上市场零售份额达到17.13%,超过石头科技(11.31%),位居行业第二位。

从石头科技、云鲸的先后崛起不难看出,企业的技术创新能力已经成为扫地机器人行业的一大关键因素。不过,无论是激光雷达技术、算法还是自动上下水模块化设计,都并不是难以逾越的技术壁垒,企业难以获得持续的领先优势,只能通过持续的技术迭代来保持一时的先发优势。

然而,面对行业的竞争压力,如今的石头科技似乎不再将技术突破作为自身的核心竞争力,而是不断加大营销投入来促进产品销售。

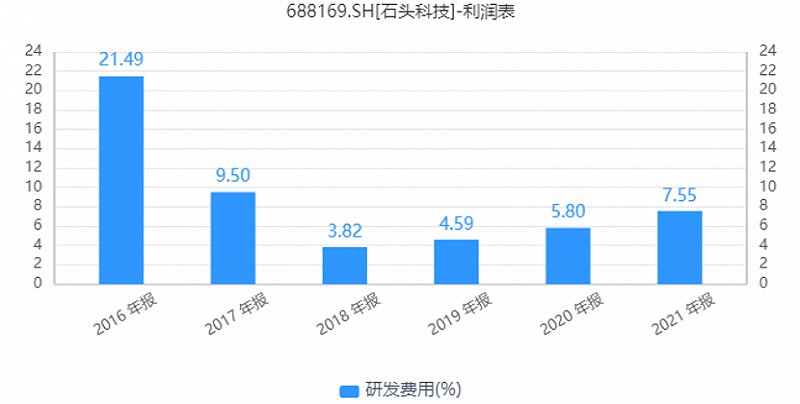

数据显示,2016年-2017年,石头科技研发费用率分别为21.49%和9.5%。但到了2018年,公司研发费用率就大幅下滑至3.82%。截至2021年,石头科技研发费用投入占比为7.55%,尚未恢复至2017年度水平。

相比持续攀升的销售费用,石头科技研发费用投入明显落后。2021年,石头科技销售费用达到9.38亿元,远超研发费用投入(4.41亿元)。2022年上半年,石头科技研发费用为2.26亿元,仍不足同期销售费用的50%。

“石头科技不是一家品牌营销式公司,我们的定位是做全球范围内的中高端智能硬件公司”。去年8月,石头科技创始人昌敬在接受媒体的采访时曾表示,石头科技更长远的目标是做一家“中高端科技创新公司”。

但面对激烈的行业竞争,石头科技却不断在品牌运作、市场营销等自己不擅长的领域投入越来越多的精力和资金,似乎背离了“科技创新公司”这一初衷。

曾几何时,石头科技因为高研发投入、高毛利率而一度被称为“家电界的苹果”,并由此获得“扫地茅”的称号。但如今,公司的业绩高增长、高销售净利润率以及高ROE水平均已不再。而经历了股价与业绩的双杀之后,石头科技也彻底跌落“扫地茅”的神坛。