文|满投财经

11月15日,京东集团-SW(09618.HK)发布了2023年三季度财报。报告期内,京东集团实现总收入人民币2477亿元,较2022年的2435亿元增加1.7%;Non-GAAP归属净利润由去年同期的人民币100亿元增加5.9%至106亿元,Non-GAAP归属净利润率4.3%。净利润增速跑赢营收增速。

京东发布业绩的同时,也宣布了其人事调整,京东集团CEO许冉将兼任京东零售CEO,原CEO辛利军将在公司另有他任。

如果要给京东2023年的发展冠上一个关键词,或许就是“低价”。刘强东在2022年11月发表内部讲话,确定低价策略将会是京东零售2023年的重要战略,并多次在重要场合反复提及。但与天猫、拼多多相比,京东一直给人“好用但贵”的感受,与京东所追求的低价恰好相反。

京东表示其所追求的低价,是一种效率提升、成本优化后带来的低价,“省”排在“好”之后的“优品低价”。京东多次重申的低价策略,能否成为京东对抗业绩增速放缓的优势?在三季度财报中如何反映?公司各板块业务的表现如何?

01、增速显著下滑,自营业务负增长

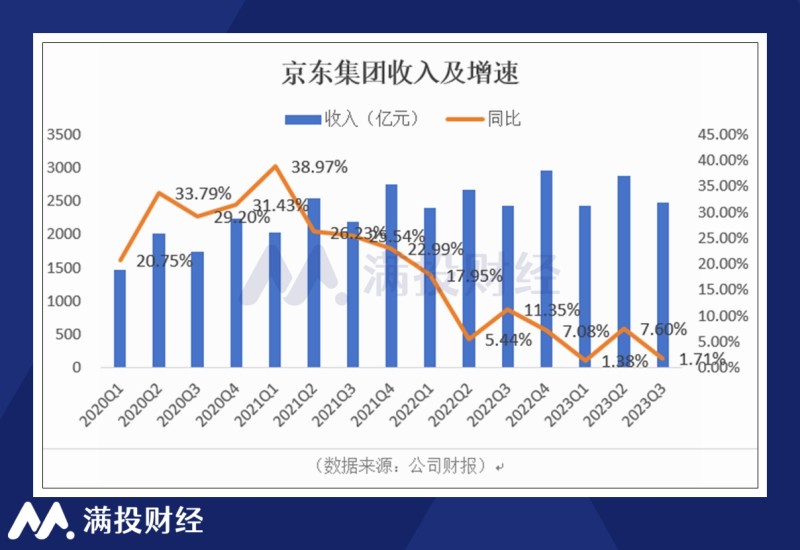

从整体收入来看,京东集团的收入规模持续扩大,但季度同比增速却呈现出非常明显的放缓趋势。2023Q1,京东创下近十年的季度增速新低,虽然二季度增速有所回升,但三季度继续回落,仅微增1.71%。

导致京东集团收入增速下滑的因素大致可分为两个方面。一方面,后疫情时代消费需求尚未完全恢复,社会整体消费欲望走低,使电商行业整体的GMV增速放缓;而另一方面,与天猫、拼多多、抖音以及其他电商平台的同台竞技,也使得京东面临严峻的增长压力。

拆分来看,京东集团的收入来自商品收入和服务收入两部分。商品服务主要来源于京东自营店铺进行产品销售产生的收入,而服务收入主要为京东商城向商家收取的佣金、广告收入,以及提供第三方物流服务收入等。2023年三季度,京东商品收入为1953亿元,较2022年同期减少了0.9%;服务收入524亿元,同比增加12.7%。

京东的商品收入出现了今年以来第二次季度增速负增长,其自营业务的竞争力正在减弱;服务收入的增速快于商品收入,占京东总收入的比重持续提升,或将成为京东未来拉动整体业绩增速回升的关键。

按不同的分部来看,京东集团有四个收入分部,分别是京东零售、京东物流、达达及新业务。京东零售主要从事自营业务、平台业务及广告服务;京东物流从事物流业务,达达是实时配送及零售平台;新业务主要包括京东产发、京喜及海外业务,涉及5个上市公司,京东集团、京东健康(06618.HK)、京东物流(02618.HK)、达达(DADA.O)、德邦物流603056.SH)。

京东零售是核心收入板块,2023年三季度销售额2121亿元,同比仅仅微增0.06%,占总收入比重的86%,核心板块增长乏力是京东整体增速下滑的原因。京东物流2023Q3实现收入417亿元,同比增长16.47%,京东的物流业务增长较快,且已经实现了盈利,三季度的经营利润率为0.7%,这块从京东零售派生出来的业务,已经逐渐能看得到未来。

达达和新业务在三季度分别实现收入29亿元和38亿元,同比分别为20.46%和-23.59%,新业务收入下滑。同时这两块业务仍处于经营亏损的状态,三季度的经营亏损率分别为1.8%和3.7%。

02、降本增效措施显现,净利润改善明显

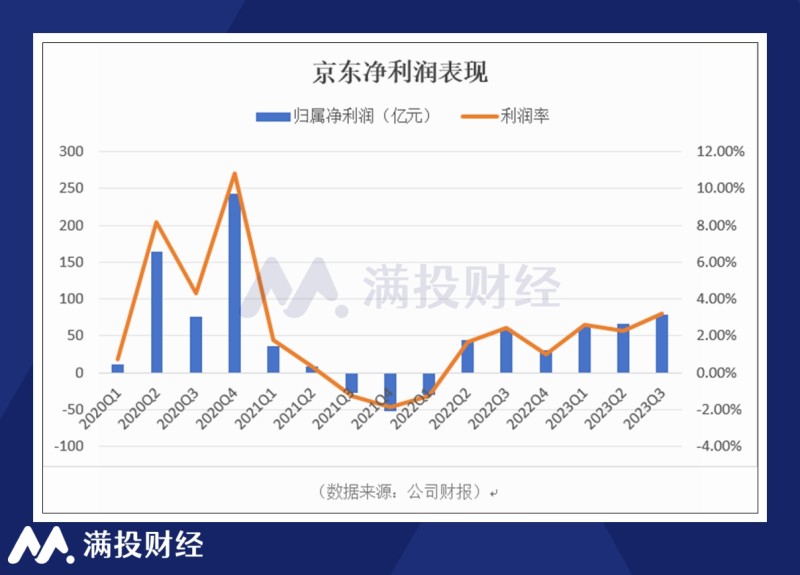

从京东的净利润来看,京东集团三季度实现归属净利润79亿元,较2022年同期的60亿元同比大幅增长33.1%,净利润率提升至3.2%,二季度为2.4%;Non-GAAP归属净利润由去年同期的人民币100亿元增加5.9%至106亿元,Non-GAAP归属净利润率为4.3%。

京东净利润的表现明显好于收入,一方面是京东在三季度确认了18亿元的非经营利润,而去年同期为损失8亿元,主要是投资证券带来的亏损。

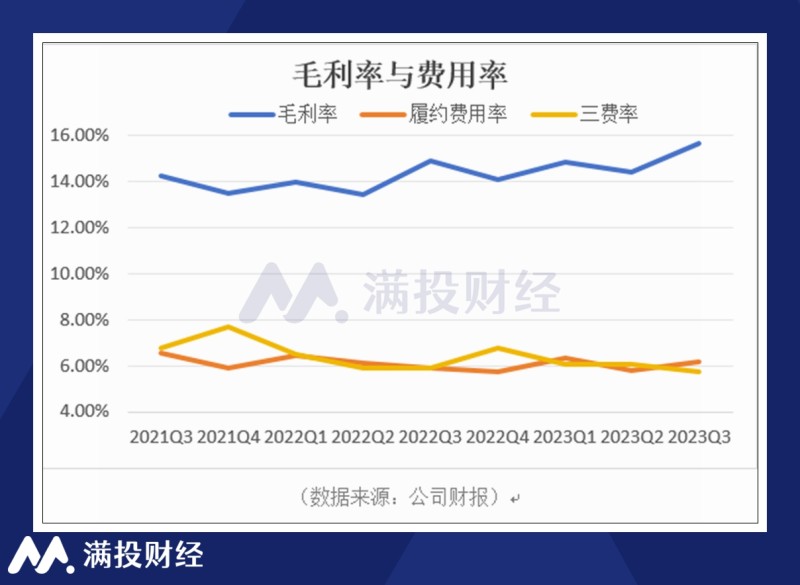

此外,我们可以从成本以及费用端找原因。仅三季度来看,京东集团的毛利率为15.64%,较去年同期的14.86%提升了0.78个百分点。费用主要由履约费用与经营费用组成,公司三季度经营费用率与去年同期基本持平,但履约费用率从5.89%提升至6.15%。

履约费用主要包括采购、仓储、配送、客户服务及支付处理开支,是互联网电商企业非常重要的支出之一,京东表示三季度履约费用的增长,主要由于降低了免邮门槛,从99元包邮降至59元包邮。

但结合近几个季度的毛利率以及费用率水平来看,京东集团的毛利率整体呈上升趋势,经营费用率和履约费用率能维持在6%左右。成本端的下降和费用端的控制或许是京东集团近几个季度,在收入增速显著下滑的情况下实现利润率持续改善的原因。通过节流创造向消费者“让利”的空间,迎合京东追求的“优品低价”策略。

现金流方面,京东集团三季度经营活动产生的现金流净额为150亿元,较2022年同期的92亿元显著增长。自由现金流也从去年三季度的23亿元增长至83亿元。

总体来看,京东三季度财报喜忧参半,良好的成本费用控制下,盈利能力明显提升,现金流也得到改善。但不管怎么降本增效,利润率的提升空间总有天花板,长期来看收入的增长才是关键。尽管京东反复重申低价策略,但低价策略能否换来京东的良性增长,从目前的财报数据来看似乎还比较模糊,三季度的商品收入出现了下降,对于公司而言可并不是值得乐观的现象。

商品销售打不过,但京东在物流服务方面有较大的发展空间。长此以往,为了改善收入增长情况,除了降本增效,重新把握低价优势吸引消费者和商家之外,或许物流方面会成为京东重回增势的另一条线。