文|向善财经

对于持牌的消金平台来说,合规始终是第一要务。

自从政策刚开始规范平台“现金贷”业务,36%就成了一个利率红线,直到23年,根据当时监管政策的要求,个人消费贷款的红线又调整到了24%以内。

彼时,度小满、乐信、捷信等一众行业玩家积极响应政策,纷纷下调利率。对于平台而言,下调利率,直接影响的就是营收和利润,怎么弥补这部分的缺失?

答案可能在于“导流”。

平台要清退不合规的业务,也要把自己的流量池变现,所以,助贷导流一度成为平台增长的方向。

那么,导流究竟合规不合规?高风险高收益的业务还能做多久?这都是持牌平台需要深思的问题。

高风险,高收益,持牌消金平台导流合规不合规?

平台导流“玩法”有两种,一种是找外部的公司,把资金流量一块儿“导出去”,说白了就是找几个第三方的空壳公司做通道,去做合规风险可能相对较高的业务。

比如24%以上,36%以下的现金贷业务。

只不过,找外部“马甲”的做法合规风险更高,相对靠谱一点的是通过H5导流到其他三方平台,只赚“流量”的钱。

那赚“流量”的钱就真的安全吗?

也许未必,游走在合规边缘金融科技平台“导流”的玩法究竟能走多远,谁也没有准确答案。

前两年,在监管加强之前,消金行业的助贷平台大都做的是24%以上的贷款产品,显然这部分产品的利润率更高,监管加强之后,大平台就干脆把这部分流量到给中小助贷平台。

蓝鲸财经的一篇独家文章显示,据了解度小满在2023年下半年将大部分24%以上的流量导流给了信用飞、百融等中小型助贷平台。度小满之外,一些老牌机构也在“扎堆”倒卖24%以上的流量。

把24%以上给的流量卖给第三方,甚至一度成了这个行业内不成文的“共识”。

既然,头部的消金平台是不被允许做24%到36%之间的业务,那么,对于这部分流量,最直接有效的变现方式其实就是“卖流量”。

要知道即便是对于大平台来说,这部分流量,意味着高风险、高收益的业务变现的机会。

有句话说得好,“人有多大胆,底有多大产”。

金融行业,收益与风险并存是常态,特别是在消金行业监管趋严的当下,高风险流量能多变现一点,就意味着更多一点的营收利润。

很多的消金平台,用户规模其实并不大,比如一些区域性的消金公司,本身能够触达 的C端用户人群就不多。能够变现的流量就更少。

于是,大平台的高风险流量无疑是高收益变现的“香饽饽”。

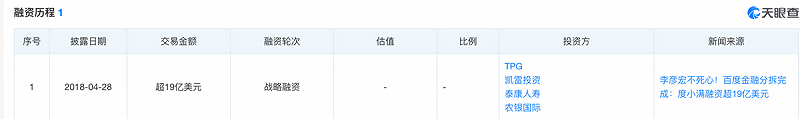

而对于度小满、马上消费、乐信这样的大平台来说,用户和资金其实不是问题,拿度小满来说,天眼查APP信息显示,早在2018年就蹭融资超19亿美元,再加上这几年的经营,用户体量、资金体量上也有不少积累。

真正的问题是,如何合规地开展业务并且提高自身的经营利润率。

实际上,导流之后,既可以留下信用好、低风险、还款能力强的用户,又能把一些高风险的用户,引流到24%以上,36%以内的贷款平台,同时还能直接把这部分流量变现。

但是,导流带来了增长的机会,也带来潜在的风险。

一个是会增加中小消金公司的坏账风险。

实际上,地方消金公司自身的经营能力可能没有那么强,大平台导流过来的信用风险相对较高流量,可能会增加坏账的风险。

而对大平台来说,卖流量的同时,风险也就转移到了第三方的身上,自己赚“无风险”利润。妥妥的是个“一本万利”的生意。

要知道,平台倒卖消金流量,是可以很挣钱的。

据蓝鲸财经独家调查,有业内人士透露,像度小满、乐信等头部助贷平台,靠卖流量收入一年能够收入大几个亿。

客观来看,相关人士透露消息如若为真,那就表明导流可能比信贷业务本身还要挣钱。

要知道,2022年度小满的净利润也就7亿多。曾经这种“导流”变现的方式也不只有度小满、乐信在做,很多平台其实都有导流业务。

金融科技平台导流这事儿,严格意义上来说没什么问题,只是对于消金平台而已,对24%的红线可能需要更加明确。

据业内人士向媒体透露,大平台24%以上的流量主要是通过H5,而非API接口导流,而后者合规的风险可能会更大。

只是,未来24%以上的高风险流量还能不能卖?究竟合不合规,恐怕还需要有一个定论。

导流or自营,消金合规还得走“阳关道”

导流虽然能解中小平台的一时增长之渴,但也意味着自身的成本在增加。毕竟头部平台带来高价值、高风险流量的同时,也走了相当可观的利润。

此外,24%以上的导流始终是个灰色地带,增长能不能持续下去,不知道,这个生意可能并不长久。

对于大平台来说,导流业务,可能始终是个潜在的“雷”。

大多数的持牌消金平台,虽然在意挣钱够不够多,但更重要的是业务合不合规。对头部持牌消金平台来说,导流固然挣得多,但要想把这个生意稳稳当当地做下去,还是得靠自营。

毕竟,走独木桥可能会更近,但走阳关大道肯定会更稳。

“现在的大环境有波动,大多数消金平台都在收紧消费信贷风控,虽然大平台的流量充裕,但转让过来的流量(借款人)存在较高的信贷逾期风险。”有持牌消金机构人员表示:“现在金融行业稳字当头,谁都不想增加信贷的业务的不稳定风险”。

有意思的是,度小满APP中,已经没有了贷款超市入口,业务上似乎开始全面转型自营。

转型自营,大多数持牌消金平台似乎没有那么舒心。

首先最直接的影响就是营收利润。

导流变现的路子走不通了,要增长,就得做大流量池,去拓展流量通道找新的增量,比如,到微信、抖音、快手做投放,找新的增长机会。

这会带来一个问题,消金平台需要花更多的成本去向外部买流量。

那么,公域流量投放的价值有多高?ROI到底能不能做到一个很高的水平,这个恐怕谁心里也没个底。

其实这个是个流量精度的问题,大的公域流量池的确很有吸引力,但仍然不够精准,毕竟抖音微信用户的总量太大,有贷款需求的人相对来说还是比较少。

即便有算法推荐,获得了一些精准用户,但这些用户是不是高风险用户?其实还是平台自己来判断。

再者,如果外部买来的这部分流量中有24%以上的高风险流量,那么这笔生意做还是不做?

不做吧,毕竟做了投放花了成本,但是要做的话,这笔生意还是会面临合规风险,其实到头来还是增加了不必要成本。

这也是持牌平台全面做自营尴尬的地方,进退两难。

当然,这并不是说做自营不对,从长远的视角来看,做自营,控风险是持牌消金机构必须走的一条路。

可以说,消金行业实现可持续发展,必然是需要走出一条自营的“阳关道”。

就像当年监管出击互联网存款产品,任何可能会导致风险增加的业务其实都不适合作为持牌机构增长的核心业务。

从这个视角来看,放弃高风险流量导流变现,回归消金的普惠意义,才是头部平台实现可持续增长的关键。

在这个方向上,也有平台开始探索,度小满也开始发力小微企业金融,尝试走一条不一样的路。

未来,这条路能不能走得通,导流之外,消金平台能否找到一条新的业务成长曲线,值得持续关注。