316,666

316,666“不光是传统金融科技信贷行业的风险上涨了,融资租赁、金融租赁行业的风险也都在抬头。”一名分管融资租赁业务的金融科技公司高管池飞(化名)向蓝鲸财经提到。其表示,去年不仅仅是消费金融、助贷行业的逾期率上升,整个金融资产的逾期率也都在上涨。

融资租赁、金融租赁,区别于普通的信贷,是一种促进企业发展规模化增长的金融手段。

融资租赁的玩家主要包括两种类型:金融租赁公司和商业租赁公司。

金融租赁通常是由银行、保险公司、证券公司等金融机构提供的租赁服务。它们拥有雄厚的资金实力和较低的融资成本,因此能够提供较大规模的融资租赁服务。金融租赁公司的主要业务是购买设备或其他资产,然后将其租赁给需要的企业或个人,以收取租金为主要盈利方式。

商业租赁则主要是由专门的租赁公司或设备制造商提供的租赁服务。这些公司通常拥有各种类型的设备或资产,能够根据客户的需求提供定制化的租赁方案。商业租赁公司的盈利方式也是通过收取租金来实现。

这两种类型的租赁玩家在融资租赁市场中各有优势,形成了互补的竞争格局。

当企业要做生产线扩充,其生产能力却无法达到预期。企业也不想一次性大规模地投入资金因为这意味着巨大的风险,亦或者企业账面上并无太多流动资金。很多实体企业的资金几乎都压在了供应链上。

于是,融资租赁由此诞生。

池飞告诉蓝鲸财经,目前融租行业的收入预期都在下调,坏账率又在攀升。

融资租赁发展到如今,企业流贷问题(流动资金贷款)层出不穷,融资租赁被一些企业玩成了信用贷款。“去年,回租的规模增长得很快。企业信用贷、类企业信用贷的规模在高速增长。” 池飞表示。

“融资租赁的坏账率如果上升,相关联的资金量是很恐怖的。”池飞表示,目前整个融租的坏账率上升至1%左右,但正常经济情况下,这个数据应该在7~8‰左右。

另一名资深业内人士告诉蓝鲸财经:“我们交流到的基本数据差不多也是这样,基本动态逾期率不会超过5%,不过减值拨备这些都在提高,业内不良率应该提升到1.5%左右了,拨备率3%,主要集中在小微领域。”

去年8月,多个地方金融监管局向辖内金融租赁公司传达了国家金融监管总局《关于进一步做好金融租赁公司监管工作的通知》,要求金融租赁公司严格规范经营行为,严禁新增“类信贷”业务,“严禁开展非设备类售后回租业务,严禁将古玩玉石、字画、低值易耗品以及手机等消费品作为租赁物,严禁过度依赖评估中介机构评定租赁物价值。”。

华夏时报曾指出,该政策的潜台词就是不能做城投业务了,是倒逼金租商租转型民企尤其是中小微业务。

池飞也对上述信息也表示确认,“监管限制了金租公司,不允许再做城投或政信类项目。”其表示,这造成了一个很大的问题,大部分金租的资产规模在下降。因为城投相关项目动辄几十亿的资产,如今被禁止参与。所以这些金租公司便一股脑全部杀到了商业租赁的赛道上,做那些小微企业的业务,但这些业务都是金租公司此前根本看不上的。

金租公司杀进商租赛道,势必会压缩原本商租的市场。

池飞补充称,去年金租公司和商租公司在打价格战,但金租公司的资金成本要比商租便宜很多。金租的资金来源于银行,天生就有资金成本低的优势;而商租的资金主要来源于发债,在市场上融资的成本远高于向银行融资。

优质的中小微客户群体被金租公司揽下,市场中的大部分商租公司面临商业围剿。

因此,商租公司们只得另谋它算,如何保证自己的市场规模不下降?

回租业务、类流贷业务。

回租业务区分于直接融租。直接租赁的重点是转移了租赁物的所有权,而售后回租的重点却是为了融资。

那什么企业会不得已去接通回租业务?大部分都是在银行无法获得贷款的次级信用的中小微企业。

由此来看,融资租赁行业面临着政策调控和市场环境的双重影响。随着金融监管的加强,金融租赁公司将受到更严格的监管,非设备类售后回租业务受到限制,这无疑对行业的未来发展带来了挑战。然而,这也为行业提供了一个转型的机会,推动金融租赁公司更多地关注中小微企业的融资需求,促进实体经济的发展。

同时,政策的调整也将加速金融租赁公司和商业租赁公司之间的竞争和整合。金租公司的资金成本优势使其在商租赛道上具有更大的竞争力,而商租公司则需要在回租业务和类流贷业务以外寻找新的增长点。这种竞争态势将促使企业提高服务质量和效率,推动融资租赁行业的健康发展。

从长远来看,融资租赁行业仍然具有广阔的发展空间。随着技术的进步和市场的扩大,融资租赁将发挥更加重要的作用,促进企业规模化增长和经济发展。然而,行业也需要在政策调控和市场环境的双重影响下,不断适应变化,加强风险管理,提高服务质量,以实现可持续发展。

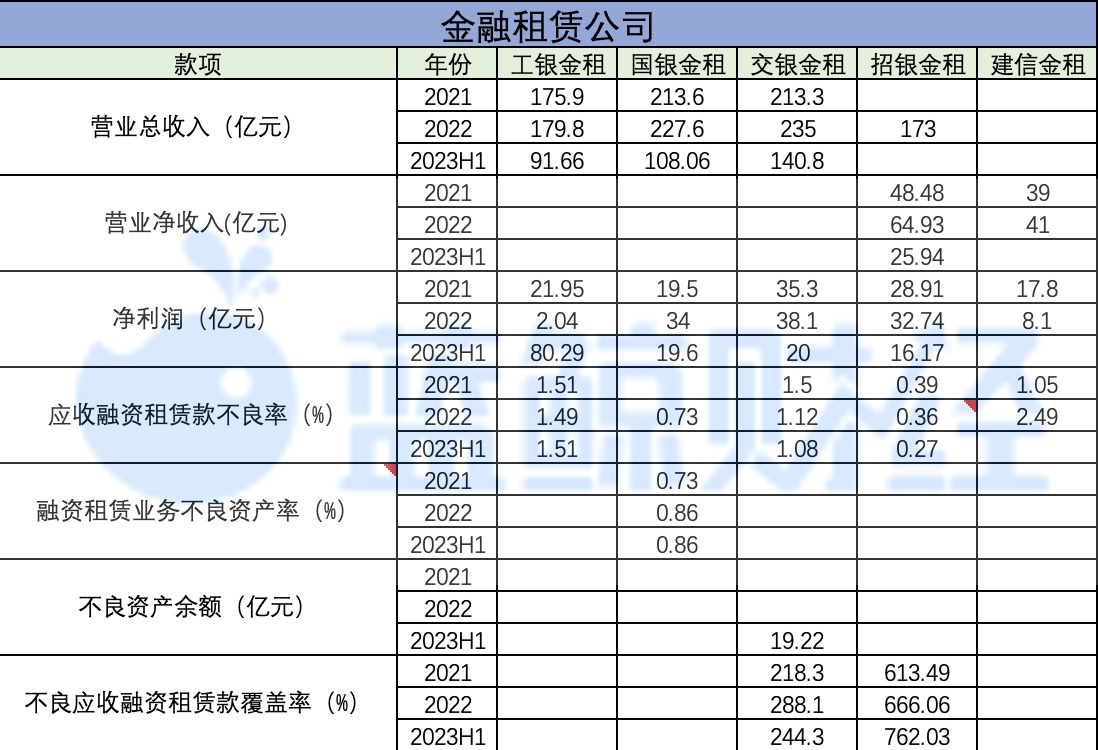

蓝鲸财经整理了较头部的金融租赁公司及融资租赁公司近三年的财务数据。从数据上可以看出,部分租赁公司的不良率有所上升,公司需要加强风险管理和资产质量控制。

工银金租方面,2021年至2023年Q2,其营收分别为:175.9亿元、179.8亿元、91.66亿元;净利润分别为:21.95亿元、2.04亿元、80.29亿元;应收融资租赁不良率分别为:1.51%、1.49%、1.51%。

国银金租方面,2021年至2023年Q2,其营收分别为:213.6亿元、227.6亿元、108.06亿元;净利润分别为:19.5亿元、34亿元、19.6亿元;融资租赁业务不良资产率分别为:0.73%、0.86%、0.86%;2022年其应收融资租赁不良率为0.73%。

交银金租方面,2021年至2023年Q2,其营收分别为:213.3亿元、235亿元、140.8亿元;净利润分别为:35.3亿元、38.1亿元、20亿元;应收融资租赁不良率分别为:1.5%、1.12%、1.08%;不良应收融资租赁款覆盖率分别为:218.3%、288.1%、244.3%;2023年Q3其不良资产余额为19.22亿元。

招银金租方面,2021年至2023年Q2,其营收分别为:138.5亿元、173.5亿元、94.2亿元;净利润分别为:28.91亿元、32.74亿元、16.17亿元;应收融资租赁不良率分别为:0.39%、0.36%(招银金租未披露应收融资租赁款不良率,2022 年末租赁资产不良率为 0.36%。)、0.27%;净收入分别为:48.48亿元、64.93亿元、25.94亿元;不良应收融资租赁款覆盖率分别为:613.49%、666.06%、762.03%。

建信金租方面,2021年至2022年,其净收入分别为:39亿元、41亿元;净利润分别为:17.8亿元、8.1亿元;应收融资租赁不良率分别为:1.05%、2.49%。近年来,建信金租的租赁资产规模有所下降;不良资产余额分别为12.07亿元、25.63亿元;拨备覆盖率为562.38%、263.28%。截至 2022 年末租赁资产净额为 1,196.52 亿元,同比减少 6.70%;融资租赁业务方面,2022 年末融资租赁资产净额为 1,029.46 亿元,同比减少 10.78%,2022 年公司融资租赁收入/平均融资租赁资产为 4.74%,同比下降 0.51 个百分点,全年实现融资租赁收入 51.77 亿元,同比减少 14.43%。2022 年,建信金租实现租赁收入 72.69 亿元,同比减少 5.97%。

拨备计提方面,2022 年建信金租新增大额风险暴露,资产质量下行。建信金租拨备计提力度有所提升,年内计提融资租赁款减值损失共 25.77 亿元,同比增长 144.35%,占拨备前利润的 70.25%,同比大幅上升 39.50 个百分点,对盈利产生较大负面影响。受上述因素共同影响,2022 年公司实现净利润 8.13 亿元,同比大幅减少 54.45%,平均资产回报率较上年下降 0.72 个百分点至 0.62%;平均资本回报率较上年下降 4.75 个百分点至 3.56%,盈利水平明显下滑。

远东宏信有限公司方面,2021年至2023年,其营收分别为:336亿元、366亿元、379.6亿元;净利润分别为:55亿元、61亿元、62亿元;应收融资租赁不良率分别为:1.06%、1.05%、1.04%;拨备覆盖率分别为:242%、240%、228%。

渤海租赁股份有限公司方面,2021年至2023年Q3,其营收分别为:267.9亿元、319.2亿元、96.3亿元;2023年Q3净利润为3.2亿元。

国网国际融资租赁有限公司方面,2021年至2022年,其营收分别为:53.09亿元、74.2亿元;净利润分别为:7.6亿元、15.2亿元;应收融资租赁不良率分别为:0.65%、0.45%;拨备覆盖率分别为:184.93%、241.26%。

中航国际融资租赁有限公司方面,2021年至2023年Q3,其净利润分别为:19.91亿元、20.26亿元、4.2亿元;应收融资租赁不良率分别为:1.25%、1.3%、1.32%;拨备覆盖率分别为:244.39%、279.4%、278.97%。

民生金租方面,2021年至2022年,其营收分别为:73.75亿元、69.21亿元;2021-2023年净利润为13.53亿元、10.37亿元。

华夏金租方面,2021年至2023年H1,其营收分别为:46.34亿元、44.02亿元、28.83亿元;净利润为20.05亿元、25.05亿元、13.86亿元。

浦银金租方面,2021年至2023年H1,其营收为39.06亿元、38.98亿元、37.34亿元;净利润为8.96亿元、10.2亿元、6.72亿元。2021年至2022年,不良贷款率为1.12%、1.53%;不良资产余额为8.87亿元、13.32亿元。

光大金租方面,2021年至2023年H1,其营收29.32亿元、34.94亿元、17.29亿元;净利润为15.07亿元、17.66亿元、9.15亿元。

兴业金租方面,2021年至2023年H1,其营收分别为34.21亿元、35.59亿元、16.55亿元;净利润为22.5亿元、25.39亿元、12.4亿元。

苏银金租方面,2021年至2023年H1,其营收分别为29.58亿元、33亿元、19.12亿元;其净利润为14.56亿元、18.3亿元、10.43亿元;2021年至2022年不良贷款率为0.53%、0.51%。

华融金租方面,2021年至2022年,76.65亿元、75.39亿元;净利润分别为15.14亿元、12.14亿元。2022年的贷款拨备率为3.53%。

永赢金组方面,2021年至2023年H1,其营收分别为26.47亿元、36.87亿元、21.81亿元;净利润分别为10.87亿元、16.12亿元、10.85亿元。2022年不良存款率为0.08%。

江苏金租方面,2021年至2023年H1,其营收分别为39.41亿元、43.46亿元、24.12亿元;净利润分别为20.72亿元、24.12亿元、13.18亿元;不良存款率为0.96%、0.91%、0.94%;不良存款余额分别为9.1%、9.5%、10.71%。

农银金租方面,2021年至2023年H1,其营收分别为12.62亿元、15.49亿元、7.79亿元;净利润分别为4.64亿元、6.55亿元、5.51亿元。