文|连线Insight 向真

编辑|子夜

4月10日,蔚来汽车创始人、董事长、CEO李斌与美的集团董事长兼总裁方洪波现身美的威灵汽车部件安庆工厂,两人拍摄了一条短视频,官宣达成战略合作协议。在视频中,方洪波笑称:“希望今后每一辆蔚来汽车上都有美的在安庆生产的汽车零部件”。

包括蔚来在内,美的近年来已将小鹏、理想、江淮等大型汽车厂商的订单收入囊中。这或许和公众熟知的美的有些出入,从家电品牌到零部件供应商,美的的To B探索越来越多。

不只是新能源汽车零部件业务,过去十余年来,美的或投资收购、或亲自下场,布局了机器人、楼宇科技、热泵系统等一系列B端业务,逐渐摆脱了“家电品牌”的标签,成为一众老牌家电企业中,多元化业务转型最成功的代表之一。

根据2023年最新财报,美的三大B端业务——新能源及工业技术、智能建筑科技、机器人与自动化的营收占比高达22.7%。

To B业务不仅成为了美的的新增长引擎,也让美的拥有了更大的想象空间。当前的阶段性成功离不开方洪波的未雨绸缪。从2012年接棒创始人何享健掌舵美的以来,方洪波以他的战略定力、执行耐力,推动美的这艘巨轮的转向和加速。

从大盘来看,方洪波掌舵美的十余年,公司营收从2012年的1000亿元出头攀升至2023年的3737亿,涨了近4倍;净利润从61亿元增至337亿元,翻了5倍不止。

媒体对这位“最牛经理人”充满着好奇,但方洪波的低调却让勤勉的记者们始终难以还原他的全貌。“杀手、隐者、梦想家和过客”“铁血君子”“杀伐决断的书生”,媒体们对于方洪波的画像总是显得矛盾又模糊。

方洪波在2024年美的集团经营管理年会上演讲,图源美的集团官方公众号

不过,一些事实也足以证明方洪波的多面和复杂。他理性果决,美的历史上最大规模裁员、最大规模收购都由他发起落地,并在事后证明帮助美的及时扭转颓势、卡位制高点。

他善于隐忍,对内,他谨慎地把握着与创始人何享健的关系,维持其十余年如一日的信任,成全了国内第一家千亿级民营企业没有父传子、而是由职业经理人接班的佳话;对外,面对“宿敌”格力发文《这些年,美的做过的事》直接挑事,他勒令全体员工“唾面自干”。

学历史学、做过内刊编辑、不懂管理,方洪波的职业起点与传统定义的优秀职业经理人成长路径完全相左,但恰恰是这样一个人,实现了少有的职业经理人成功接班案例。在普遍二代接班的当下,方洪波之于美的,或许只是一种巧合,很难被复制。

而他接手美的以来,操盘的业务多元化、出海、组织变革等,也逐渐将美的变得很难被复制。

1、美的如何穿越周期,是方洪波一直在想的事

2012年方洪波接手美的时,美的正经历“千亿魔咒”。

2010年,美的营收突破千亿大关,当年10月,美的新总部大楼建成,邀请各界人士举办了盛大庆典。就在这个属于美的的高光时刻,知名媒体人秦朔发表了一篇名为《美的盛世危言》的文章,将美的所取得的成绩归因为销售端的过度激励,认为其并不具备可持续性。

如其预言般,仅一年过去,美的就情况突变。随着家电下乡、以旧换新等政策的刺激效应减弱,美的的盈利短板开始显现。

2011年年中,美的财务数据出现3年来首次下滑,虽然销售规模同比大增近60%,但利润仅增长14%,除冰箱以外的所有产品均出现利润下降。到2012年,下滑态势更明显,营收同比下跌26.89%,直接少了300多个亿,归母净利润同比下滑6.25%。

这是困扰许多大企业的难题,当规模增长到一定程度,规模就成了一切,组织架构难免“虚胖”,业务开展也以效益换规模增长,企业也逐渐变得“大而不强”。

现实让美的管理层意识到问题所在,在此背景下,方洪波接掌美的,并进行了一系列“断臂求生”的动作:开启美的史上最大规模裁员,一年砍掉7万名员工;关闭10余个工业园区和制造基地,变卖大量厂房和设备;将美的电器产品型号由2.2万个削减至1.5万个,SKU数量削减50%。

在业务、产品、组织上做减法之余,美的2011年还启动了以“产品领先、效率驱动、全球经营”为三大主轴的重大战略转型,从追求量转变为追求质和效。

成效逐渐显现,到2015年,美的营收已基本恢复至2011年水平,更重要的是,利润几乎是2011年的3倍不止,盈利能力大幅提升。

方洪波成功把美的从“大而不强”的泥沼中拽了出来,但问题很快又再次袭来。白电虽是刚需用品,但更换周期长,且随着普及率增加,市场增速趋缓。根据欧睿数据,2015-2022年,中国家用电器市场规模年均复合增长率仅为4%,增速难言可观。也因为此,除了“家电下乡”这样的政策红利期各家都能受益,家电赛道常年处于白热化竞争状态,美的与格力在空调领域的鏖战就源于此。

方洪波清楚,如果只在家电赛道进行规模竞争、价格竞争,即便短期有领先优势也很容易被超越,为了建立真正的护城河,他决定To C、To B两手抓。

在家电业务之外,美的开始将战略重心转移至To B。这或许也是为什么美的连续两年缺席AWE的原因,作为家电行业的全球盛事,AWE主要以消费级电子产品为主。美的连续两年缺席的同时,海尔、格力却十分看重AWE。从这里也足以见三大家电巨头对C、B端业务的战略定位不同。

从结果来看,三大巨头中,的确美的To B业务发展得最为成熟,营收贡献也最大。根据最新财报,2023年美的商业及工业解决方案业务收入近千亿元,占总收入的比例超26%,而2020年时这个比例还只有18.5%。这意味着2023年美的营收中To C业务占比低于74%,To B业务正逐渐成为美的新的营收增长引擎。

分业务来看,美的各项To B业务增速很快。2023年新能源及工业技术收入279亿元,同比增长29%;智能建筑科技收入259亿元,同比增长14%;机器人与自动化收入311亿元,同比增长12%,均维持两位数增速。与之相比,美的暖通空调、消费电器业务营收同比分别仅增长6.95%、7.51%。

不管是新能源,还是自动化机器人,都是当下火热的To B赛道。美的较早入局为其赢得了先机,而除了战略眼光之外,美的在B端的亮眼表现,与方洪波擅用资本手段也分不开。

21世纪初,方洪波曾主导美的对荣事达、小天鹅等家电品牌的收购,成功补足了美的在冰箱、洗衣机品类上的短板。决定发力To B后,美的重现并购潮:2016年收购全球四大工业机器人企业库卡85%股权;2017年收购以色列高创;2020年收购菱王和合康新能。一系列动作后,美的变成涵盖汽车零部件、工业机器人、电梯、压缩机、变频器等业务的To B产业巨头。

美的品牌矩阵(智能家居业务为C端品牌,商业及工业解决方案为B端品牌),图源美的集团招股书

这其中,尤以2016年美的收购库卡案最具代表性。收购之初,远超同行的高倍数PE、超300亿元的收购规模,以及业务关联度并不高的收购标的,让这起收购案在美的内外部都不被看好。交易完成后的一年,库卡利润暴跌80%,更是让业界对美的的To B布局充满质疑。

库卡KMP600I自主移动机器人亮相CeMAT ASIA 2021,图源美的集团官方公众号

但经历5年磨合,库卡的战略性意义开始显现。2021年,库卡全球营收达33亿欧元,对内,库卡交付给美的各个事业部的机器人超过1万台;对外,库卡已与比亚迪、特斯拉、蔚来、宁德时代等企业建立合作。到2022年,库卡中国接单和发货创历史记录,据MIR睿工业预测分析,2022年库卡中国工业机器人国内出货量份额达到8%。

至此,库卡已成为美的下一个十年最具备想象力的业务之一。面对下一轮周期,美的也有了更多应对之法。

2、带美的赴港上市,方洪波在想什么?

并购之外,美的近来在资本市场上还有一个大动作:赴港上市。

2023年10月24日,美的集团正式向港交所递交招股书,拟在主板挂牌上市。此时距美的在深交所主板上市已过去10年,这10年里,虽然经营状况时有起伏,但美的的现金流却很稳定,一直是A股市场上的现金流大户。

根据最新财报,截至2023年12月31日,美的自有资金816.73亿元,经营性活动现金流突破579亿元。也正因为此,美的并不缺钱。

那么,此时赴港上市,方洪波意欲何为?

从招股书来看,美的本次港股IPO募集所得资金净额将主要用于全球科技研发;智能制造体系的持续建设及供应链管理的升级;完善全球销售渠道和网络,以及提高自有品牌的海外销售;以及运营资金及一般公司用途。

简言之,技术研发、智能化布局、海外市场扩张、满足日常经营,是美的此次寻求在港股募资的主要原因。

从技术投入来看,根据美的2020年底发布的新四大战略主轴,“科技领先”位居首位。受此驱动,近年来美的对技术的投入越来越大。即便是To B业务尚未取得明显进展的2018、2019年,美的也始终未缩减对技术的投入,2019年以来,美的研发费用均超过100亿元且持续提升,截至2023年末,美的研发人员占比已超过50%。

重视技术研发的确帮助美的建立了技术壁垒。根据弗若斯特沙利文报告,截至2022年底,美的拥有28000多项发明专利,在全球排名第7,在中国企业和全球家电行业中排名第一。

美的亮相美国厨房与卫浴展(KBIS),图源美的集团官方公众号

尤其美的近年重点发力的To B,本身就是技术密集型赛道,美的的电梯、智能控制、电机、压缩机、芯片、汽车零部件等业务均有大量专利技术加持。随着美的继续加码To B,研发投入还将继续攀升,赴港上市募集资金,也是未雨绸缪。

从智能化布局来看,从2012年推动数字化转型,构建“632”体系,到2022年发布“数字美的2025”规划,美的的数字化程度越来越高,经营效率也不断提高。方洪波曾公开分享过一个数据:2012至2022年,美的的现金周期从26天缩短至-2.5天。这意味着2022年美的实现近3500亿元营收,没有动用任何自有资金。

但推行数字化、智能化同样需要大量资金投入,据公开数据,2012年投入数字化以来,美的已花费逾两百亿人民币,这也解释了美的为何需要大量资金储备。

不过,不管是技术还是智能化,都是长期持续投入,无法解释美的当下着急上市的紧迫性。今年4月,在首次递交的招股书满6个月失效后,美的又马不停蹄地再次递交招股书,二度冲刺港交所。极力推动港股上市背后,实际上是美的面临的现实困境。

这在美的的海外布局上尤为明显。和国内市场不一样,海外收购、市场扩展通常需要外币资金才能进行,而美的虽然货币资金充足,但外资资金却较为紧缺。根据美的公布的财报,截至2023年6月30日,美的集团账上的外币货币性项目余额为516.73亿元,而外币货币性负债余额为662.6亿元,外币货币性资产低于负债近150亿元。

有市场分析曾指出,这意味着美的在外币资金上存在明显缺口,随着美的开拓海外市场需求日盛,而人民币转外汇会出现汇兑损失的背景下,直接吸引外资更为合算。结合此次寻求二次上市的地点来看,中国香港是面向海外投资人推介美的、募集海外资金的重要市场。因此美的赴港上市直接利好海外业务融资,进而推动海外业务的长期发展。

“往高端走、往外面走”,是方洪波给出的应对时代发展的解法,也是为了让美的不在行业周期迭代中陷入被动。

3、探索出海,美的的步子会迈到多大?

美的重点投入的海外市场,是一块所有家电巨头都紧盯的肥肉。

自2007年在越南设立首个海外工厂,正式布局海外,到2023年时,美的在海外已拥有17个研发中心、22个主要生产基地,海外员工超过35000人,海外收入占比已超过40%。但论布局时间、深入程度,海尔都是美的在海外的劲敌——海尔1999年便已在美国设厂、2023年超50%营收均由海外贡献。

两者布局海外的思路也有不同,美的早期出海主要是代工模式,后来才转向收购和自建海外工厂,而海尔出海之初就是建厂、做品牌的打法。这也是为什么直到2023年美的智能家居的出海业务中,ODM/OEM业务(代工产品)的营收占比仍高达60%,OEM业务(自有品牌)占比仅有40%的原因。

但后来者美的也并不逊色,一方面,从2016年收购东芝生活和意大利商用空调企业Clivet开始,美的通过大手笔并购建立了多品牌矩阵,截止目前,美的海外品牌已形成东芝、美的、Comfee三个全品类品牌,以及开利、Eureka等13个细分品类专业品牌。

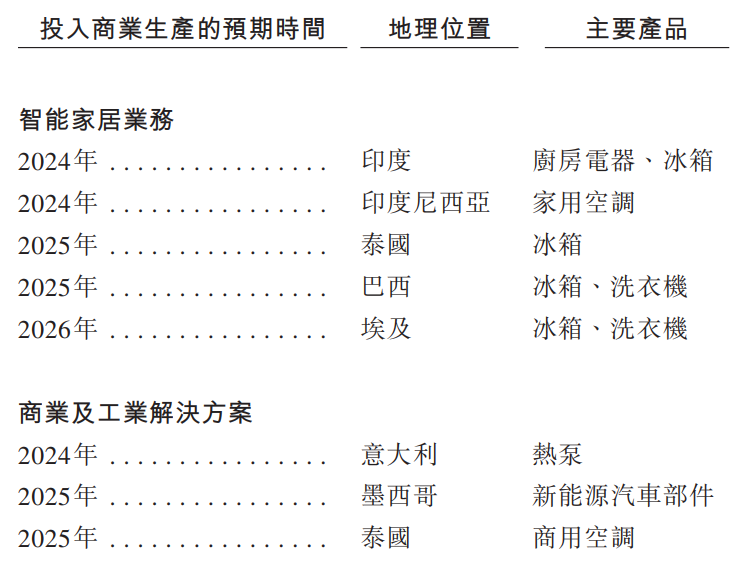

另一方面,为了强化全球供应链能力,美的还加速在海外建厂。2022年埃及生产基地和泰国空调新基地完成建设和投产,其中埃及洗碗机工厂花费2500万美元,规划年产能高达150万台。2023年美的又耗资逾7亿元在巴西建设新工厂,年产能预计高达130万台。2024-2026年,美的在印度、泰国、埃及、意大利、巴西、墨西哥等国家建厂的计划也已在规划中。

美的海外建厂规划,图源美的招股书

值得注意的是,美的的出海不仅局限于C端品牌,而是将B端的优势也带到了海外。从上图也可以看出,美的To B业务的海外建厂规划也在紧密进行中。

从具体业务来看,智能楼宇科技业务2023年收入大涨13.8%,就源于热泵产品在海外的热销。据弗若斯特沙利文报告,以2023年销量计,美的在中国内地空气源热泵的出口份额高达23%。

此外,机器人与自动化业务出海也有利器。作为全球机器人龙头,美的2016年收购的库卡主要营收来源本身就是海外市场,通用汽车、福特、保时捷、奔驰、沃尔玛、百威、可口可乐等国际企业都是库卡的长期客户。被美的收购后,库卡在中国和海外都获得了营收,在库卡逾40亿欧元的营收大盘中,有接近80%来自于海外,且不断增长。

为了发力海外,近年来除了产品和业务,美的还搭配了强有力的营销手段。过去数年来,美的斥资赞助了英超、西甲等欧洲顶级足球赛事,以及南美和东南亚知名足球俱乐部,以强化在对应市场的品牌知名度。2020年,美的成为曼城足球俱乐部全球官方合作伙伴,2023年又官宣曼城俱乐部球员埃尔林·哈兰德(Erling Haaland)成为其全球品牌代言人。

现在的美的,已经很难用单纯的“中国品牌”或“家电品牌”去定义,成为全球科技巨头,或许才是美的真正想要的标签。

过去数十年来,美的以主动求变来赢得在牌桌上的优势和领先,但挑战也依然存在,正如在2023年度报告的《致股东》信中,美的向自己提出的四问:

“在全球低增长的环境下,美的如何实现增长?技术浪潮和商业模式剧变的冲击下,美的如何形成新的竞争能力?在海外挑战重重的背景下,我们如何进一步加快全球业务布局?在经济结构和增长方式调整的焦虑和迷茫中,我们如何突破穿越周期?”

这些问题,也将持续考验着已带领美的穿越数个周期的方洪波。